目次

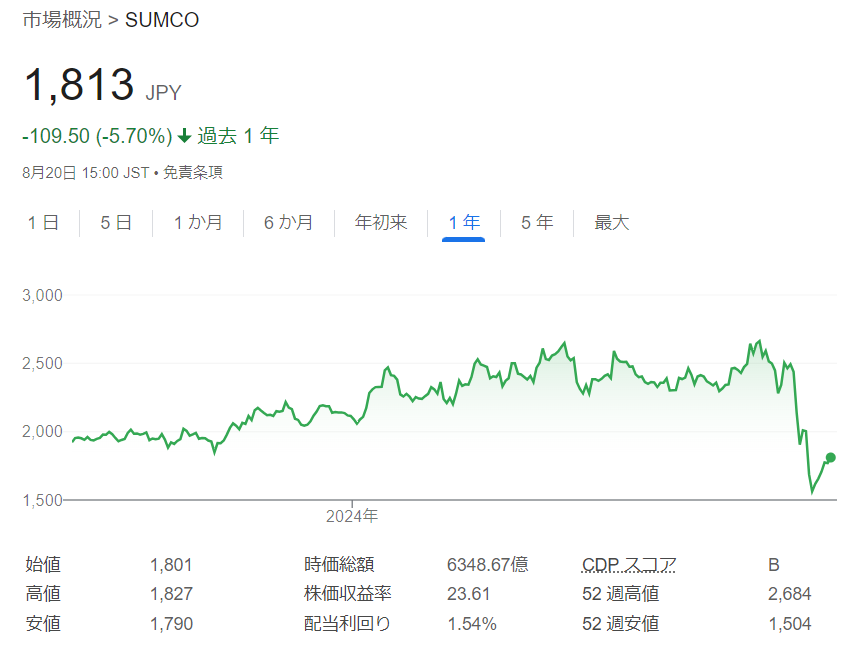

SUMCOの株価が1ヶ月で30%下落

SUMCOの株価が直近1ヶ月で約30%も下落しました。この急激な下落は多くの投資家に衝撃を与え、「売るべきか、買うべきか」という難しい判断を迫っています。

出典:Google

この下落は、8月5日の日経平均株価の大幅下落を契機としています。しかし、SUMCOの株価下落は市場全体の動きを大きく上回っており、日経平均が戻りを見せる中で低調な動きとなっています。

30%という大幅な下落は、単なる市場全体の調整とは言い難く、SUMCOの事業や業績に対する市場の見方が大きく変化したことを示唆している可能性がある一方で、市場心理や短期的な要因が大きく影響していることもあります。そのため、冷静に企業の fundamentals(基本的条件)を分析し、長期的な成長可能性を見極めることが重要です。

株価が下落した理由

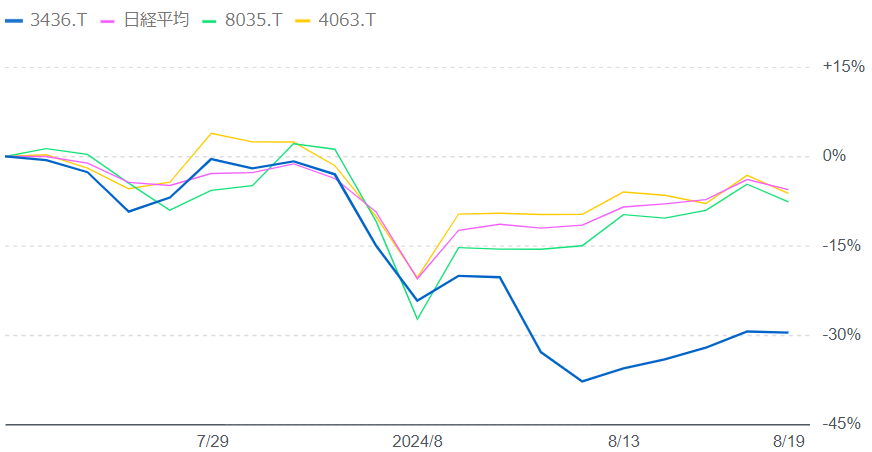

8月5日、日本株市場全体が大きく下落しました。この日、SUMCOの株価も大幅に下落しましたが、その後の回復が他の半導体関連銘柄と比べて遅れています。例えば、東京エレクトロンの株価は8月5日の下落後、徐々に回復傾向にありますが、SUMCOの株価は依然として低迷しています。

出典:Yahoo!ファイナンス(青:SUMCO、緑:東京エレクトロン、黄:信越化学)

この「戻りの悪さ」は、SUMCOの業績や将来性に対する市場の懸念を反映していると考えられます。特に、半導体業界全体が直面している需要の減速や在庫調整の影響が、SUMCOにより強く現れていると市場が判断している可能性があります。

さらに、SUMCOの主力製品であるシリコンウェーハは、半導体製造プロセスの最上流に位置するため、業界全体の需要変動の影響をより早く、より強く受ける傾向があります。この特性が、現在の株価低迷に拍車をかけている可能性も考えられます。

また、SUMCOの株価の「戻りの悪さ」は、投資家の間で同社の中長期的な成長戦略や競争力に対する疑問が生じている可能性も示唆しています。特に、主要競合である信越化学との比較において、SUMCOの技術開発力や生産効率、顧客基盤の強さなどに関する懸念が強まっているかもしれません。

戻りが悪い理由

SUMCOの2024年12月期第2四半期決算短信によると、売上高は前年同期比10.1%減の1,982億円、営業利益は55.5%減の208億円と大幅な減益となっています。

この業績悪化の背景には、半導体市場の需要減少があります。特に、200mm以下のウェーハの出荷が低調であることが影響しています。200mm以下のウェーハは、主に成熟した技術ノードの半導体製造に使用されるため、新しい需要の創出が難しく、市場の変動の影響を受けやすい特徴があります。

さらに、SUMCOの業績悪化は単なる一時的な現象ではなく、構造的な問題を抱えている可能性があります。例えば、主要顧客の需要予測の誤りや、競合他社との技術競争における遅れなどが考えられます。これらの要因が、市場の信頼回復を遅らせている可能性があります。

一方で、SUMCOの株価のPER(株価収益率)は昨年度の業績に対して約10倍と、一見割安に見えます。しかし、この「割安感」は必ずしも買いのサインとは限りません。現在の業績低迷と今後の不透明な見通しを考慮すると、慎重な判断が必要です。

PERが低いことは、必ずしも企業の価値が低いことを意味しません。むしろ、市場が企業の将来成長に対して懐疑的であることを示している可能性があります。そのため、PERだけでなく、ROE(自己資本利益率)やフリーキャッシュフローなど、他の財務指標も併せて分析する必要があります。

また、SUMCOの業績回復の見通しが不透明なことも、株価の「戻りの悪さ」の一因となっています。半導体市場は急速に変化し、新技術の登場や需要の変動が激しいため、長期的な予測が困難です。このような不確実性の高い環境下では、投資家はより慎重になる傾向があり、それが株価に反映されていると考えられます。

SUMCOの事業

SUMCOは、半導体の基板となるシリコンウェーハの製造で世界シェア2位の企業です。主要なライバルには信越化学があります。

シリコンウェーハは半導体産業の根幹を支える重要な部材であり、今後の生成AI技術の発展に伴う需要増加が期待されています。しかし、短期的には市場環境の変動の影響を受けやすい特徴があります。

SUMCOの強みは、長年培ってきた高品質なシリコンウェーハの製造技術にあります。特に、先端ロジック半導体向けの300mmウェーハにおいては、世界トップクラスの技術力を持っています。この技術力は、今後のAI・IoT時代において重要な競争優位性となる可能性があります。

一方で、SUMCOの課題としては、主要競合である信越化学との規模の差が挙げられます。信越化学は、シリコンウェーハ以外にも多様な事業を展開しており、事業ポートフォリオの分散による安定性を持っています。これに対し、SUMCOはシリコンウェーハ専業であるため、半導体市場の変動の影響をより直接的に受けやすい構造となっています。

また、近年では中国企業の台頭も無視できない要因となっています。中国政府の半導体産業育成政策により、中国のシリコンウェーハメーカーが急速に技術力を向上させており、特に成熟した技術ノード向けのウェーハ市場では強力な競争相手となりつつあります。

しかし、長期的には半導体需要の増加が見込まれており、特に5G、AI、自動運転などの新技術の普及に伴い、高品質なシリコンウェーハの需要は着実に増加すると予想されています。SUMCOにとっては、この成長市場でいかにシェアを確保し、収益性を高めていくかが今後の重要な経営課題となるでしょう。

事業の特徴と足元の状況

SUMCOの事業は、半導体業界特有の「シリコンサイクル」に大きく影響されます。このサイクルは需要と供給のバランスによって大きく変動し、業績の波が激しいのが特徴です。

シリコンサイクルは通常、3-4年周期で繰り返されると言われていますが、近年は技術革新や地政学的要因によってその周期が不規則になっています。SUMCOのような半導体材料メーカーは、このサイクルの最上流に位置するため、その影響をより早く、より強く受ける傾向があります。

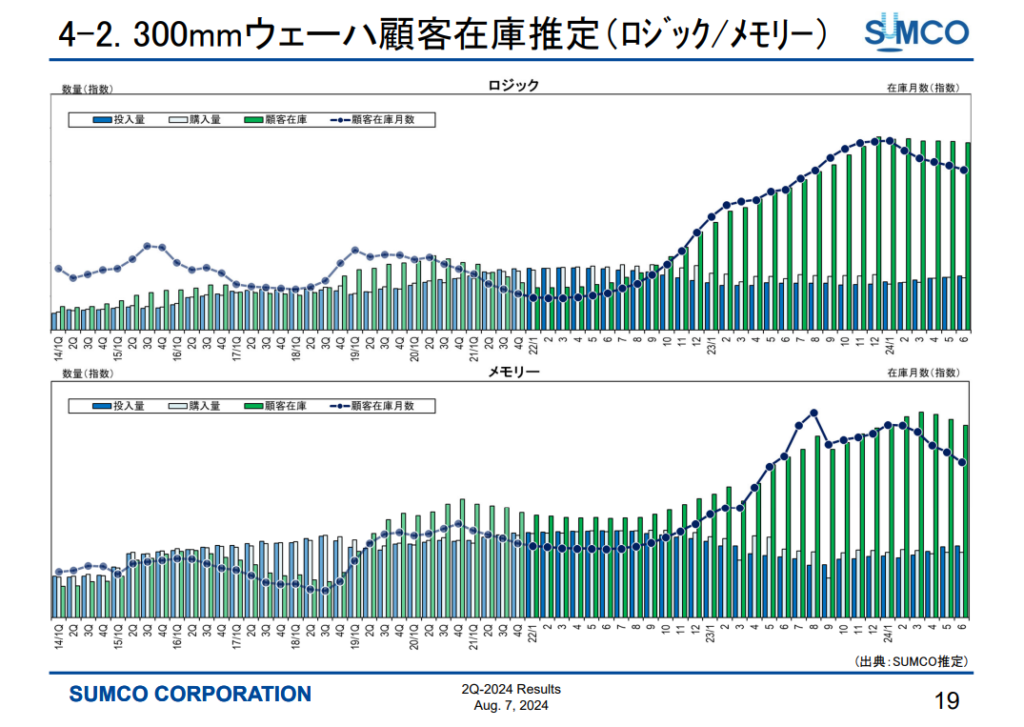

現在、顧客の在庫水準が高いことが短期的な業績に悪影響を与えています。SUMCOの2024年12月期第2四半期決算説明資料によると、300mmウェーハの顧客在庫は徐々に減少傾向にあるものの、依然として高水準にあります。特に200mm以下のウェーハについては、最終製品の需要低迷により、顧客の在庫調整が長引いています。

さらに、将来の需要増加に備えた設備投資による減価償却費の増加も、当面の業績を圧迫する要因となっています。SUMCOは2024年12月期第2四半期において、前年同期比54億円増の359億円の減価償却費を計上しています。この増加は、主に300mmウェーハの生産能力増強投資によるものです。

一方で、長期的には半導体需要の増加が見込まれています。特にAI、5G、自動運転など新しい技術分野での半導体需要の拡大が期待されています。SUMCOの決算説明資料によると、ロジック用の最先端シリコンウェーハ需要は今後も高い成長が見込まれており、2027年には2022年比で約2倍に増加すると予測されています。

また、高帯域幅メモリ(HBM)の需要も急速に伸びており、これもSUMCOにとっては追い風となる可能性があります。HBMはAI用の大規模な演算処理に不可欠な部品であり、その需要は2027年には2022年比で約5倍に増加すると予測されています。

しかし、これらの長期的な成長機会を確実に捉えるためには、適切なタイミングでの設備投資と、高品質な製品の安定供給が不可欠です。SUMCOがこれらの課題にどう対応していくかが、今後の成長の鍵を握ることになるでしょう。

必ずしも需要予測の上手な会社ではない

SUMCOは、需要予測が必ずしも得意ではない印象があります。過去の業績を見ると、大きなアップダウンを繰り返しています。

これは、設備産業としての特性も影響しています。半導体製造用のシリコンウェーハ生産には大規模な設備投資が必要であり、一度投資を行うと固定費が増加し、需要が減少した際の利益率の低下が著しくなります。需要予測を誤ると、過剰投資や機会損失につながり、キャッシュフローの変動が大きくなります。結果として、企業価値の安定的な成長が難しくなっています。

例えば、SUMCOの営業利益率を見ると、2022年12月期には26.3%でしたが、2024年12月期第2四半期では10.5%まで低下しています。この急激な利益率の低下は、需要減少時の固定費負担の重さを如実に示しています。

対照的に、同業の信越化学は需要予測に優れており、より安定した業績を維持しています。信越化学の半導体シリコン事業の営業利益率は、2023年度で32.0%、2024年度第1四半期でも39.4%と高水準を維持しています。この差は経営の質の違いを示唆しているかもしれません。

SUMCOの経営陣は、この課題を認識しているようです。2024年12月期第2四半期決算説明資料では、「AIの活用による生産性改善、市場変動に俊敏に対応できる生産体制の構築を進めてまいります」と述べています。しかし、こうした取り組みが実際に成果を上げ、業績の安定化につながるかどうかは、今後注視していく必要があります。

また、SUMCOは300mmウェーハの生産能力増強に向けた大規模投資を進めていますが、この投資が適切なタイミングで行われているかどうかも重要な点です。需要が予想を下回れば、再び過剰設備の問題に直面する可能性があります。

一方で、SUMCOの技術力自体は高く評価されています。特に先端ロジック向けの300mmウェーハでは、高いシェアを維持しています。この技術力を活かし、より安定した経営を実現できれば、企業価値の向上につながる可能性があります。

長期的には需要の増加が見込めるが、重要となる「経営力」

長期的には、半導体市場全体の成長に伴い、シリコンウェーハの需要増加が見込まれます。SUMCOもこの恩恵を受ける可能性が高いでしょう。

SUMCOの2024年12月期第2四半期決算説明資料によると、ロジック用の最先端シリコンウェーハ需要は2027年には2022年比で約2倍に増加すると予測されています。また、AI用途で重要なHBM(High Bandwidth Memory)向けのウェーハ需要も急速に拡大すると見込まれています。

このような長期的な成長トレンドは、SUMCOにとって大きな機会となります。特に、同社が強みを持つ300mmウェーハの分野では、高い技術力を活かして市場シェアを維持・拡大できる可能性があります。

しかし、短期的には大きな変動リスクがあることを忘れてはいけません。半導体産業は景気変動の影響を受けやすく、また技術革新のスピードが速いため、予期せぬリスクが発生する可能性も高いです。

また、これまで述べてきた通り、必ずしも「経営力」の高い企業とはいいにくい部分もあり、同じ半導体企業に投資するなら他の企業も選択肢に入れることを考えたほうが良いかも知れません。

SUMCO以外の選択肢として、より安定した経営を行っている信越化学や、他の半導体関連企業への投資も検討する価値があるでしょう。例えば、信越化学は半導体シリコン事業以外にも多様な事業を展開しており、事業ポートフォリオの分散によるリスク低減効果が期待できます。

投資判断を行う際には、以下の点を十分に検討しましょう。

- 財務状況:負債比率や手元流動性など、財務の健全性を確認する。

- 競合他社との比較:信越化学など主要競合との技術力や収益性の差を分析する。

- 市場動向:半導体産業全体の動向や、主要顧客の設備投資計画など、外部環境を把握する。

- 経営戦略:SUMCOの中長期的な成長戦略と、その実現可能性を評価する。

- バリュエーション:PERやPBRなど、複数の指標を用いて株価の割安感を判断する。

投資判断は個人の状況によって異なりますが、十分な情報収集と冷静な分析に基づいて行うことが重要です。SUMCOの株価下落は魅力的な投資機会かもしれませんが、同時にリスクも大きいことを忘れないでください。長期的な視点を持ちつつ、自身の投資方針に合致しているかどうかを慎重に判断することが、成功への近道となるでしょう。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す