株式投資で「ディズニー」と言えば、日本ではオリエンタルランド(4661)ですが、もちろん本家はアメリカのウォルト・ディズニー(DIS)です。

経営基盤盤石の「総合メディア企業」

東京ディズニーランド(オリエンタルランド)の優位性は今更言うまでもありません。株主優待で入場券がもらえることもあり、個人投資家から人気を博しています。

しかし、人気の高さは株式の割高な価格に直結し、PERは50倍近くとバリュー投資家が手を出せる水準ではありません。

そこで注目すべきなのが、本家のウォルト・ディズニーです。PERは16倍と、少なくとも数値の上では割高ではありません。ディズニーは日本だけでなく世界的な人気を誇りますから、「経済の堀」は十分にあると考えられます。

ただし、ウォルト・ディズニーを日本のオリエンタルランドと同じと考えたら本質を見誤ります。オリエンタルランドが東京ディズニーリゾートの運営に特化しているのに対し、本家ディズニーは「総合メディア企業」と言った方がふさわしいでしょう。

事業セグメントは4つに分類されています。

- メディアネットワーク

- パークリゾート

- スタジオエンターテイメント

- 商品

1はテレビ局の運営です。米国では有料のケーブルテレビが一般的で、利用者から料金を徴収する「サブスクリプション型」です。スポーツチャンネルのESPNやディズニー・チャンネル、総合局のABCを有し安定的な経営基盤を築いています。

2はフロリダやカリフォルニア、パリ、香港、上海などのディズニーリゾートの運営です。この部分はオリエンタルランドをイメージすると良いでしょう。なお、東京ディズニーランドへはライセンス供与を行っているだけで、運営に直接関わってはいません。

3は映画制作を軸とした映画配給、DVD販売、有料配信、テレビ局への販売などです。アニメに加え実写映画も幅広く手がけます。コンテンツという意味では、いまでも会社の核をなしている部分と言えるでしょう。

4はディズニーグッズのライセンス管理が中心です。よくディズニーの著作権は厳しいと言われますが、そこを司るのがこの部門ということになります。

いずれの部門も安定し、また高い収益力を誇ります。各部門における営業利益率は22~35%と盤石です。

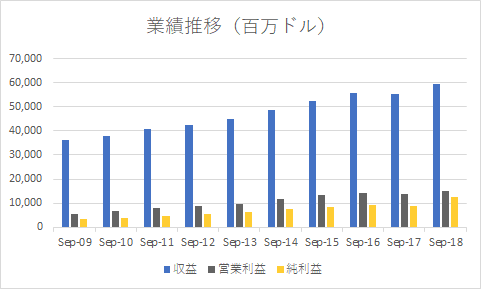

過去の業績を見ると、リーマン・ショックでもびくともしないなど、景気耐性の強さも伺えます。

.png)

ネットフリックスを台風の目に進む業界再編

米国のメディアは転換期に差し掛かっています。台風の目となっているのが、インターネット動画配信のネットフリックス(NFLX)です。有料視聴が一般的な米国では有料契約のハードルが低く、瞬く間にケーブルテレビから契約を奪っていきました。

危機感を感じたのが既存メディアです。総合メディア企業のタイム・ワーナーは、大手通信キャリアのAT&Tに買収される道を選びました。既存企業同士が結託することで、新興勢力に対抗しようとしているのです。

ディズニーも例外ではありません。2019年上期中には、21世紀フォックスのコンテンツ事業(映画・ドラマ・ケーブルテレビ)を713億ドル(約9兆円)で買収する見通しです。

この買収は、一度は524億ドルで話がついていたのですが、そこにメディア企業のコムキャストが650億ドルでの買収を持ちかけたため、ディズニーは買収価格を引き上げざるを得ませんでした。

結果として買収価格が上がりすぎたという批判もあり、ディズニーの株価は伸び悩んでいます。買収は株式交換で行われるため、ディズニーの新株発行ということになり、希薄化が懸念されています。

21世紀フォックスも歴史のあるメディア企業であり、業績も悪くありません。この買収により両社が3割ずつ保有する動画配信のHuluの過半数を握ることになり、インターネット配信でネットフリックスに対抗することを考えているのでしょう。

最後に鍵を握るのは「コンテンツ」

既存メディア対新興メディアの対立軸で見られがちですが、その本質はコンテンツの充実にあると考えます。

ネットフリックスは、既存メディアから一気に視聴者を奪うために、コンテンツ制作に多額の資金を投じています。この流れは当面収まらないでしょう。

一方のディズニーは、ミッキーマウスや様々なディズニーキャラクターなどのコンテンツを既に有しています。この優位性は簡単に揺らぐものではありません。出せば一定のヒットが想定できますから、費用対効果は絶大です。

ディズニーが生み出す莫大な収益を、映画やリゾートのコンテンツ強化や中国を中心とする海外展開に振り向けることで、継続的な拡大が想定されます。なお、海外での収益はまだ2~3割程度にすぎません。

エンターテイメントは市場に終わりはなく、地理的にも拡大しやすい世界です。世界が豊かで平和になればなるほど需要が高まる、幸せな産業と言うことができます。

懸念点は、新興勢力が価格競争を仕掛けてくることですが、莫大なコンテンツ制作費用を考えると、あまり値下げできる状況でもないでしょう。無理に下げたとしても、ディズニーのコンテンツを値下げする必要性はあまり感じられません。

もっとも、買収によりディズニーの比率が薄まると、ディズニー以外の部分で価格競争に巻き込まれてしまう可能性があります。多様となるコンテンツをどのように管理していくか、経営手腕が問われるところです。

インターネットの登場で波乱含みではありますが、盤石の「経済の堀」があり、景気耐性も強く、今後も拡大が期待できる企業です。購入のタイミングを窺ってみるのも悪くないように思えます。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す