初心者が株式を始めるなら、私は高配当株投資を勧めます。その理由は、以下のようなことです。

- 毎年ほぼ確実に決まった配当が入る

- 株価変動に一喜一憂する必要がない

- 値上がり益を得られる可能性もある

高配当株投資は熟練の長期投資家にも通じる王道

配当は株式が価値を持つ源泉となるものです。株式の起源も、会社が儲かったらその利益を配当すると宣言したことに始まります。永遠に配当がない株があったとしたら、それはただの紙切れにすぎません。

配当による利益は、株価の変動に比べてわかりやすいものです。配当利回り5%の株を100万円買えば、期末には5万円の配当を確実に受け取ることができます。ほぼ0%の銀行預金と比べると、とても有利です。

もちろん、株価は変動します。しかし、毎年入ってくる配当だけを見ていれば、株価の変動は関係ありません。どうせ使わない余裕資金なら、株価の変動を気にせずに置いておけば良いのです。

高水準で安定した配当は、株価の下支え効果もあります。

配当を目的とした投資は、長期投資の入り口にも最適です。基本的に買いのみで、株価変動に一喜一憂しない姿勢は、熟練の長期投資家にも通じるものです。

一方で、株価が大きく値上がりした場合は、売却益を得ることもできます。例えば、配当利回り5%で買った株が30%値上がりしたら、6年分の配当を先取りできたと考えられ、とても得した気分になれるでしょう。

1億円も使えば20年、投資すれば一生

高配当株投資は、初心者だけのためのものではありません。資産を増やした投資家が最終的に行き着くところでもあります。

給与所得や投資で1億円の金融資産を築けたとしましょう。ただ1億円あっても、年500万円使えば20年でなくなってしまいます。

一方、1億円を配当利回り5%の株に投じれば、元本はそのままに、毎年500万円の配当が入ってきます。もし株価が半分になってしまっていたとしても、まだ5,000万円残っているのです。

すなわち、配当収入こそが、資産を増やした先に得られる「果実」なのです。

収入の8割を高配当株に投資し、セミリタイアを目指す「三菱サラリーマン」さんのような強者もいます。実際にリタイアするまでは配当を再投資することで、資産の増加スピードも加速度的に上がっていくのです。

【参考】三菱サラリーマンが株式投資でセミリタイア目指してみた

ちなみに彼は既に月23万円の配当収入を構築しています。

ライフスパンを通じて資産を増やしていこうと考える若い人は、まずは高配当株投資で有効性を実感し、やがて割安成長株で資産を大きく伸ばして、資産が構築できたら再び高配当株でインカムゲインを得るという流れが理想的です。

減配リスクを避けることが必須

しかし、安心と思われる高配当株投資にも落とし穴があります。それが「減配リスク」です。減配となれば受け取る配当も減ってしまうだけでなく、株価も大きく下がる可能性が高くなります。

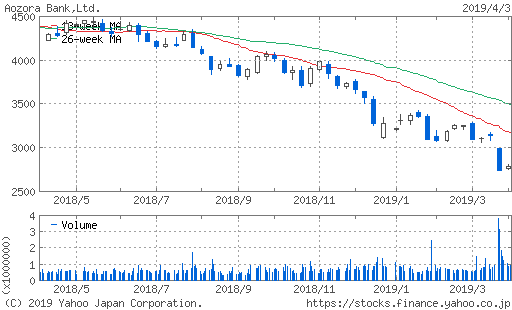

最近で言えば、高配当が売りだったあおぞら銀行(8304)が減配を発表し、株価は大きく値下がりしました。同じことが他の銘柄でも起こりうるのです。

そのリスクを避けるために、減配リスクが少ないと考えられる投資先を選別しなければなりません。なおかつ複数の銘柄へ分散し、さらに下がったタイミングで買い増す時間分散も大切です。

以下は、配当利回り4.5%以上で、減配リスクが比較的少ないと思われる銘柄を挙げます。ぜひ投資の参考にしてみてください。(配当利回りは2019年4月4日前場終値時点会社予想)

JT(2914):5.66%

FPG(7148):5.52%

三菱ケミカルHD(4188):4.89%

住友商事(8053):4.70%

みらかHD(4544):4.64%

オリックス(8591):4.60%

NTTドコモ(9437):4.59%

三井物産(8031):4.51%

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す