昨年12月に上場したソフトバンク(9434)ですが、上場直後に通信障害や株式市況の悪化に見舞われ、今も公開価格を下回って推移しています。

一方で、株価下落により通年換算の配当利回りは6%に達する水準です。配当狙いの投資家にとっては魅力的に映ります。

【参考】通信障害で嵐の船出、ソフトバンク上場は成功するか?過去最大2.6兆円も不人気のワケ

料金低下懸念が台頭、業界全体の課題に

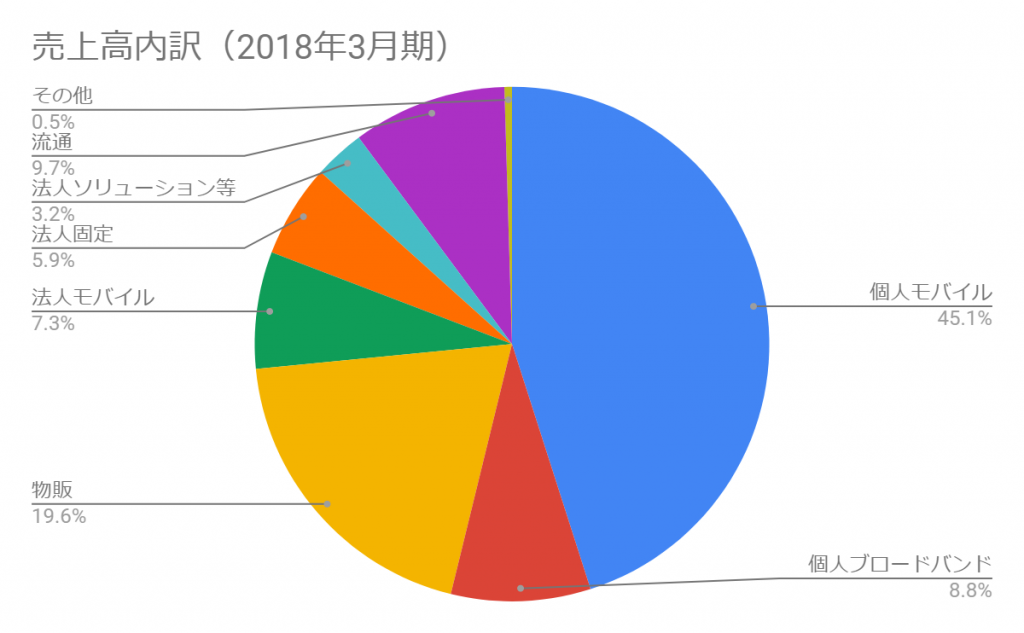

ソフトバンクはソフトバンクグループ(9984)の子会社で、携帯や固定の通信事業を担います。個人向け携帯電話事業が売上の半分を占め、個人向け事業が利益の8~9割を生み出します。

回線契約は4,300万件(ソフトバンク、Y!モバイル、LINEモバイルの合計)を誇り、ここから莫大な収入が生まれます。業績の安定性は比較的高いと言えるでしょう。

それなのに株価が下がっているのは、料金低下の懸念が台頭しているからです。楽天が携帯キャリア事業に本格的に参入するほか、ドコモはこの4月に従来から2~4割料金を引き下げたプランを発表するとしています。政府も、携帯料金の高止まりには度々苦言を呈しています。

【参考】携帯通話料引き下げへ、スケジュールが見えて来た(財経新聞)

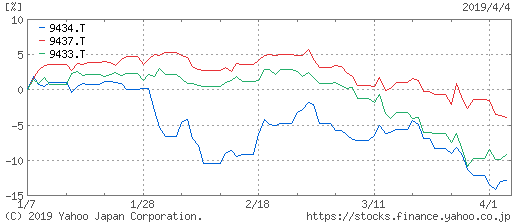

業界全体の問題であるため、NTTドコモ(9437)、KDDI(9433)も値下がりしています。その中でもソフトバンクは、この3ヶ月で10%超の下落です。

携帯料金はここ1~2年で特に問題視されるようになりました。それは、スマートフォンの普及で料金の絶対額が上がったことも理由の一つでしょう。

実際に、格安キャリア(MVNO)の台頭は続いています。大手キャリアの料金は目立って下がってはいませんが、いつまでもこれらを無視できる状況でもなくなっているのです。

これに対応する動きとしては、ソフトバンクはY!モバイルやLINEモバイル、auはUQモバイルと言った格安キャリアをグループ内に抱えています。これらは契約数を繋ぎ止める一方で、料金単価を引き下げる格好となっています。

懸念となっているのは、料金収入の減少だけではありません。

2020年には、超高速大容量通信の「5G」が本格的に稼働するとされています。携帯キャリアはこれに対応した投資を行わなければならないため、そのコストは避けられないのです。

そんな中で、比較的安価で高品質な通信機器を提供していた中国のファーウェイ製品が、アメリカの圧力により使用しづらい状況となっています。ソフトバンクは、プロ野球球団のユニフォームにも広告が入っていたことからも推察できるように、ファーウェイの機器を多く使っていたとみられます。

投資コストが膨らめば、少なくとも短期的な業績には悪影響を与える可能性があるのです。

テクノロジーで通信網は進化し、社内コストは削減できる

一方で、もう少し長期的な視野で考えてみましょう。

携帯キャリアの最大の財産は、膨大な契約数と全国を網羅する通信網=基地局です。これらは、5GやIoT(Internet of Things)が利用されるほど、なくてはならないものとなります。

例えば、自動運転車です。これには5Gが不可欠ですから、携帯電話にプラスして更なる契約数の追加が見込めるでしょう。1人で携帯電話と自動車の2契約が必要になるのです。

もう少し目先の話でも、5Gになるだけで契約料金を上げることができます。これまでも、3G→4Gとなるごとに料金を上げてきました。人々の生活からスマートフォンが切り離せなくなった以上、この値上げも受け入れられる可能性が高いと考えます。

つまり、5Gの投資は契約数の増加や料金の引き上げで回収できる可能性が高いのです。

なお、通信網の投資で最もコストが掛かるのが場所の確保ですが、既に基地局を確保しているので、その上にアンテナを立てれば良いということになります。ゼロから投資するのに比べたら、かなりコストが抑えられると計算できるのです。

加えて、私が着目しているのがコストの削減です。

ソフトバンクはAIやRPAを利用して業務を大幅に改善し、コストを削減すると宣言しています。これだけの会社の規模になると、コスト削減効果は計り知れません。

従業員が2万人いますから、例えばRPAを使えばこれを半分にすることも不可能ではないでしょう。平均年収が750万円ですから、1万人分減れば750億円です。営業利益6400億円に対するインパクトはかなり大きくなるでしょう。

もちろんすぐにとはいきませんが、徐々に効果が表れてくるでしょう。継続的な増益に貢献できるのなら、長期投資家としては言うことはありません。

リスクは有利子負債と親会社の動向。業績改善と高配当を継続できるか?

懸念されるリスクは、3.3兆円に及ぶ有利子負債でしょう。これまでもよく言えば借金を有効活用して規模を拡大してきました。

今後金利が上昇してくれば、利息の支払いに苦しむ可能性がありますが、私はその可能性は低いと考えています。低成長に甘んじる日本では「自然利子率」が低く、世界的な流れを見ても金利上昇の気配は漂っていません。

借金を淡々と返していけば、利息を減らすことができます。もっとも、この会社の傾向から行けば金利が低いうちは借り入れを増やしてでも拡大戦略を取る可能性も否定できませんが、それは今や親会社の役割になっています。

その親会社ですが、今でも議決権の6割超を握り、経営を掌握しています。良くも悪くもその意向次第です。

親会社にとって、携帯電話事業は貴重な収入源です。今後ファンドの投資を加速させたいでしょうから、ますます現金製造力に磨きをかけてくるでしょう。

子会社上場による株式売却でまとまった資金を確保しましたから、しばらくは売却を行わずに配当で資金を吸い上げるでしょう。そう考えると、85%と高い水準の配当性向は今後も維持される可能性が高いと言えます。

また、追加の売却に向けては、株価を上げることも大きな目的となります。そのためにも業績を上昇させることは至上命題なのです。

もちろん、一方では将来の株式売却による需給悪化懸念が残ります。したがって、短期的に大きな上昇を期待すべきではありません。業績改善努力と高い配当水準に期待した長期的な視点が求められます。

現在の配当利回りは、通期換算で6%です。配当性向85%が維持されるなら、業績向上によりさらに高い水準が期待できます。同時に業績悪化では配当も減少してしまいますが、長い目で見れば買い場を提供することになるとも取れます。

利回り6%は、国内では最高水準です。REITでもここに並ぶものは多くありません。忘れられた高配当銘柄として、今後の動向を注視したいと思います。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す