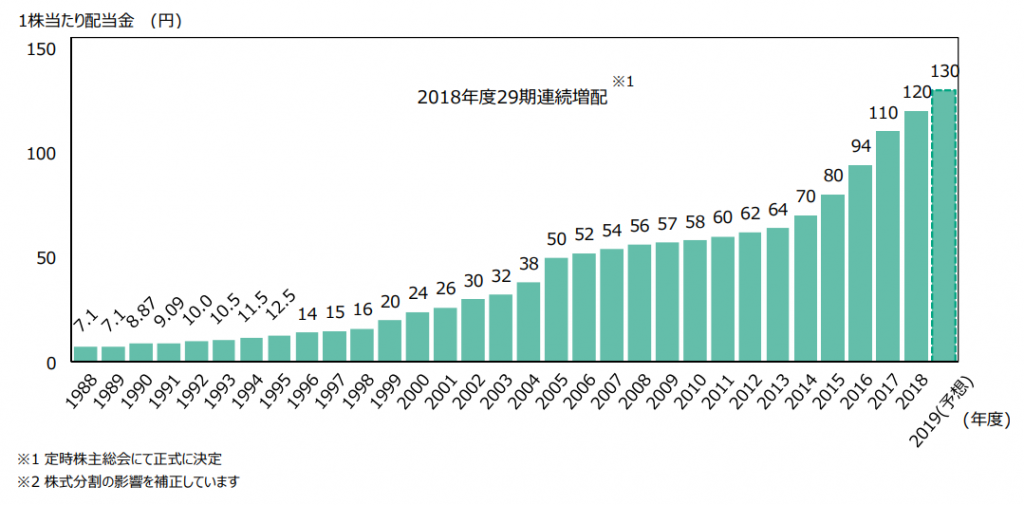

花王(4452)と言えば、日本の上場企業としては最長となる29期連続増配を継続している企業です。2位のSPK(7466)の21期を大きく引き離したダントツの1位です。

日用品は揺るぎのない寡占市場

連続増配は、上場企業として一つの理想的な姿だと思います。達成するためには業績の裏付けが必要です。花王は連続増収増益とまではいかずとも、着実に業績を積み上げてきました。

この業績を達成できたのは、日用品において確たるブランドを築きてきたからにほかなりません。紙おむつの「メリーズ」、洗濯用洗剤の「アタック」、シャンプーの「ビオレ」は多くの人から親しまれてきました。

日用品の力は馬鹿にできません。洗濯用洗剤をとっても、売り場に並んでいるのは花王の「アタック」、ライオンの「トップ」、P&Gの「アリエール」がほとんどです。この分野は、競争が激しいように見えて、実は寡占市場なのです。

バフェットも、日用品の価値を高く評価しています。毎日使い続けなければなりませんし、多くの人は同じブランドを使い続けます。これが「経済の堀」を生み出しているのです。流行りの「サブスク」など目ではありません。

今後も国内での高いシェアや商品群の拡大、中国・アジアをはじめとする海外での成長により、業績を伸ばし続ける可能性は高いと考えます。少なくとも、現在の業績が大きく崩れる可能性は低いと言えるでしょう。

花王の成長期待は「市場平均並み」

投資家として注目すべきは、業績がどこまで伸びるかです。花王は、2030年に向けた長期目標を設定しています。2018年と2030年の目標を比較すると以下の通りです。

売上高:1.5兆円→2.5兆円

営業利益率:13%→17%

これを達成できたとしたら、営業利益は約2倍に成長します。ただし、11年の期間を要するため、営業利益の成長率は年6.5%です。これは、ほぼ市場平均並みです。

つまり、PERの水準が変わらないとしたら、今株を買って持ち続けても、市場平均並みの期待値しか得られないということです。

現在のPERは25倍です。強いブランドを持つ消費財メーカーのPERはおおよそこのくらいに固定されているため、あまり変動することはないでしょう。したがって、この銘柄で大きな利益を期待するのは難しいように思えるのです。

劇的な成長が見込めなくても、バフェットが買いたい理由

では、バフェットはなぜそのような銘柄を好んで買うのでしょう。

結論から言うと、リスクが低いからです。ここで言うリスクとは、事業リスクと株価変動リスクの両方です。

事業リスクに関しては、上記で説明したとおりです。どんな経済状況でも必ず消費される製品を作り、寡占市場を築いています。

株価変動リスクも、PERが20~25倍程度で安定しているため、ショックが起きても相場全体よりも株価変動が緩やかになります。先行きが不安視される現在のような局面ではむしろ資金が集まりやすい傾向もあります。

それに連続増配も加えれば、よほどのことがない限り大きく値崩れせず、なおかつ安定した株価上昇が見込める銘柄です。初心者はこのような銘柄から入るべきだと考えます。

リターンを上げたければ「Buy the Dip」

しかし、せっかく個別株投資をしているのに、市場平均並みの成長しか望めないのはつまらないとも言えます。そう考えるなら、買うタイミングを身につける良い機会です。

これだけ盤石の銘柄でも、相場全体の変動や突発的な材料によって値下がりすることがあります。過去にも、PER15倍程度まで下がったことがありました。

今PERが15倍の水準にまで下がったとしましょう。その後10年間利益が年率6.5%で成長し、それまでにPERが25倍の水準まで戻ったとしたら、株価は3.1倍に上昇します。年率リターンで12%です。かなり良い水準になったでしょう。

これだけ盤石な銘柄を買って年率12%なら、リスク対リターンで考えると効率の良い投資と言えます。リターンの絶対値だけで判断してはいけません。

すなわち、リスクを抑えつつリターンを上げようと思ったら、花王のような非の打ち所のない銘柄を、株価が下がった時に買えば良いのです。決して難しいことはありません。バフェットもこのようにして富を築きました。

株価が下がった時に買う戦略を「Buy the Dip」と言います。花王はそれに適した銘柄です。株の初心者は、まず頭に入れておくと良いでしょう。

以下の記事も参考にしてください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す