1ヶ月ほど前に、バフェットの経営するバークシャー・ハサウェイ社の決算の中で、多くの株式を売却しているということが判明しました。

そして、8月5日には日本市場をはじめ世界中で大暴落が起きました。

バフェットはその前に株を売って現金を確保していたということになります。

株式市場に不穏な空気を感じている方も多いのではないでしょうか。

今回はバフェットの動きを振り返るとともに、私たちが個人投資家としてどのように動くべきかを考えてみたいと思います。

現金残高が過去最高

まず、バフェットがどんな株を売っているかということについてです。

元々、バフェットのバークシャー・ハサウェイのポートフォリオとしては、半分以上がAppleで、一般的に言えばいびつなものでした。

これは、Appleに集中投資してきたというよりは、Appleが成長して株価が上がり、結果としてポートフォリオに占める割合が大きくなったということです。

バフェットは一度買った株をほとんど売らない傾向があり、Appleに関しては10年近く持ち続けてぐんぐん伸ばしてきました。

今回、Appleに限らず、バンク・オブ・アメリカなどいくつかの銘柄を売っていますが、売ったからといって別の銘柄を買っているというわけではありません。

現金の残高は過去最高の約40兆円となっています。

投資の神様であるバフェットが株を売って現金を持っているということで、何か大きなことが起こるのではないかと思えてしまいます。

バフェットの投資

バフェットの投資を改めて振り返ってみたいと思います。

基本的には「良い企業を買う」ということです。

Appleの事例でもあったように、良いと思った企業は少し上がったからといって売ることはしません。

企業が成長するにしたがって株価も伸びるはずなので、ずっと持っていようということです。

「理想の保有期間は永久である」

Appleの保有期間はまだそこまで長くないですが、例えばコカ・コーラは1987年くらいから保有し続けています。

コカ・コーラの株価はバフェットが買ってから順調に伸び続けています。

良い銘柄であれば、持ち続けているだけで資産が増えていくということです。

さらに保有期間が長いのがアメリカン・エクスプレスで、1960年くらいから保有しています。その時から株価はなんと50倍にもなっています。

バフェットの投資のもう一つの特徴が、「安い時に買う」ということです。

「多くの人が恐れている時に買い、貪欲な時こそ慎重になるべきだ。」

リーマンショックの時には、次に金融機関が破綻してしまったら大変なことになるというところでゴールドマン・サックスに出資をして本当の危機を免れたという逸話もあります。

逆に、ITバブルの時には誰もがインターネット革命に期待してIT銘柄をとにかく買っていましたが、バフェットはそれに乗らず、一時は時代遅れとも言われたものの、その後のITバブル崩壊で損失を被ることはありませんでした。

バフェットはITそのものがダメと言っていたわけではなく、自分が理解できないものは買わないということです。現にAppleの株は買っていて資産を伸ばしています。

原則としては、自分が理解できて、それが良いものだと思ったら買って持ち続けるということで、その買うタイミングは、できれば市場が悲観的になっている時だということです。

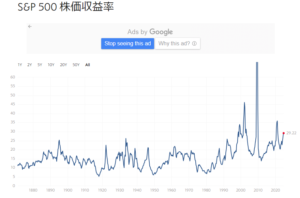

経済と株式市場が連動するのであれば、市場全体の時価総額をGDPで割った数字(=バフェット指数)は大きくブレないはずだという考え方があり、かつてはこれが100%を超えたら割高だと言われていました。

この考え方で言うと、足元のバフェット指数は200%を超えていてかなり割高に見えます。

ただ、これは今の市場には必ずしも当てはまっていないとも考えられ、トマ・ピケティの、市場のリターン(r)は経済成長率(g)よりも常に大きいという命題もあります。

この考え方だと、バフェット指数が上がっていくことはある種自然のことだとも言えます。

とはいえ、バフェット指数は200を超えていて、高いところの移動平均も超えています。

S&P500のPERやShiller PERを見ても、割高感があるように感じられます。

バフェットは元々は割安株の投資家で(シケモク投資)、特に株式市場が高い時や、高い株価が付いている銘柄には見向きもしませんでした。

今の株式市場の高騰を考えると、バフェットがどんどん慎重になっていくのも自然な流れだと思います。

「投資の世界に三振はない」…絶好球が来るまでは無理にバットを振る必要はない。

バフェットが暴落を予想しているのかというと、そうは言い切れません。

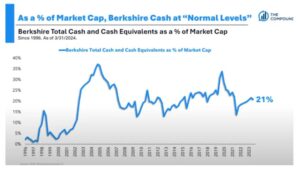

バフェットの現金残高のグラフを見ると、リーマンショックの前に現金を多く持っていたこともなく、コロナショックの前には確かに現金残高は増えていますが、ショックが起こってその現金を使った(株を買った)様子もありません。

バフェットは市場を敏感に察知して動いているわけではないように見えます。

やはりバフェットの本質は「良いものを買って持ち続ける」ことにあるようです。

バフェットは相場を予想していない

バフェットの現金残高が過去最高といっても、資産に対する割合としては大きくなっているわけではありません。

現金は確かに増えていますが、バフェットの会社自体が大きくなっているので、それに比例して多くなるのも当然です。

バフェットの現金残高が過去最高だから暴落の予兆だという言説には同意しづらいところです。

自分にとっての”正解”を

”投資の神様”バフェットであっても相場が読めるわけではなく、やるべきことを淡々とやっているに過ぎません。

バフェットの場合は、絶好球を待つ、慎重に投資をする、良いものは持ち続けるということです。

そして、その「やるべきこと」は人によって違います。

リスクを取って伸ばしていきたいという人は、今どんどん投資をして、危ないと思ったら撤退する、という動きも選択肢の一つです。

株式投資を専業でやっている人は、機会損失を避けるために現金は持たずにフルポジで投資するべきと考えるかもしれませんし、例えば会社員として働きながら株式投資をやっている人はいざ暴落が来て買いたいと思った時に現金がないと困るので、現金を残しておくのもアリです。

自分の考えやリスクの許容度、生活のリズムなどを考慮して、自分が落ち着いて投資ができるというスタイルを探ってみてほしいと思います。

唯一の正解は存在せず、あるのはあなたにとっての正解だけです。

それをぜひ見つけていただきたいです。

バフェット投資のメリット

バフェット流の投資を行っている私から言わせていただくと、投資で重要なことはタイミングではありません。

本当に良い銘柄を買うことの方がよほど大事です。

良い銘柄を選ぶことさえできれば持っているだけでぐんぐん伸びていきます。

もちろん安く買った方が伸びも大きくなりますが、結果的に資産が大きくなっているのであれば、「何倍になったか」ということは重要ではありません。

仮に高値掴みしてしまったとしても、それを超えて成長する企業であればやがて資産は増えますし、株価が下がった時に買い増せば購入単価も下がり、株数も増えます。

重要なことは、「良い株をちゃんと買う」ということです。

これができれば資産は増えていくでしょうし、目先の株価の動きに翻弄されることもないでしょう。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す