今回はSCREENについて、当社アナリストで半導体に詳しい元村さんに解説していただきます。

2024年8月5日に日経平均が大暴落し、半導体関連の株価も大きく下がりました。

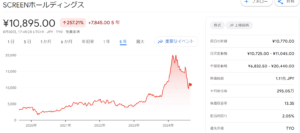

SCREENも同様に下がりましたが、他の半導体銘柄は株価が戻ってきている中で、SCREENはあまり戻っていません。

なぜなのでしょうか。

割安?落とし穴?

株価の動きを見ると、半導体の盛り上がりの恩恵を受け、一時は2万円というところまで上がりました。

しかし、7月下旬から8月上旬にかけて大きく下がり、今ではピークの半分くらいとなっています。

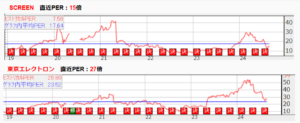

元々の株価がバブル的に高騰していたのであればこの下落にもうなずけるのですが、PERは14倍くらいと平均的な数字ですし、利回りも平均的な水準です。

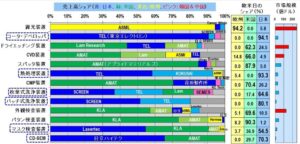

SCREENは半導体製造装置の中で世界一のシェアをいくつかの分野で持っていて、ただでさえ半導体が伸びると言われている中で、かなり強い地位を占めているのではないかと思われ、成長が期待できます。

PERが低いということは、割安だという可能性と、落とし穴が潜んでいる可能性が考えられます。

そのあたりの実態はどうなのかということを元村さんに解説してもらいます。

SCREENはどんな会社?

栫井:まず、SCREENはどんな会社なのでしょうか。

元村:SCREENは一言で言えば装置・機器メーカーです。主力の製品は半導体の洗浄装置になります。

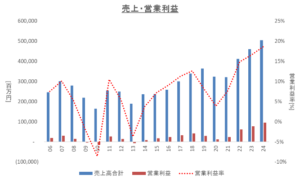

近年の成長は著しく、特にコロナショックの後には売上も利益率も大きく上がっています。

その売上の大部分が半導体洗浄装置となっています。

栫井:半導体以外もやってはいるけど大きくけん引しているのが半導体ということですね。

元村:そうですね。当初は印刷系の機器から始まった会社で、今もグラフィックアート機器などの形で残っていますが、やはり今は半導体洗浄装置が大きく伸びてきているということです。

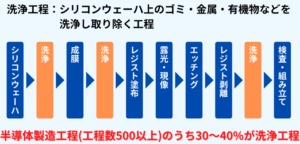

なぜ半導体洗浄装置が伸びてきているかというと、実は半導体の製造プロセスの3~4割が洗浄工程なのです。このプロセスは1回で終わるものではなく何回も繰り返して行われ、さらに半導体が微細化(≒高性能化)するほど多く繰り返されることになります。半導体の技術は年々進化していて、同時に洗浄工程も増え、SCREENも恩恵を受けています。

栫井:目に見えないほど微細化した半導体に塵や埃が付いていたら使えないのでとにかく洗浄するということですね。

元村:そうですね。

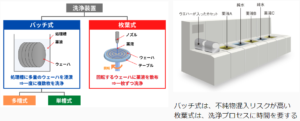

半導体の洗浄装置は大きく2種類あって、バッチ式と枚葉式です。「バッチ式」は洗浄槽に数十枚の半導体を浸けて一気に洗浄するのに対し、「枚葉式」は1枚ずつ洗浄するやり方です。バッチ式の方が同時に複数枚洗浄できるので効率は良いのですが、1つに塵などが入ってしまうとその他の半導体もダメになってしまうリスクがあり、現在の先端半導体においては基本的には枚葉式が採用されています。

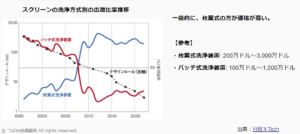

このような背景もあり、SCREENは半導体の微細化が進むにつれて枚葉式の洗浄装置の出荷比率を高めてきました。

枚葉式の洗浄装置の中でも先端品のものに関しては単価も高くなります。

栫井:SCREENは特に枚葉式の洗浄装置に強みを持っているということですか。

元村:そうですね、そこに力を入れてきたということです。

栫井:微細化された先端半導体の需要が高まるにつれてますますSCREENの力が必要になってくるということですね。

元村:その通りです。

栫井:この枚葉式の洗浄装置において、SCREENのライバルはどこになるのでしょうか。

元村:特に枚葉式の洗浄装置におけるライバル企業としては、東京エレクトロン、ラムリサーチ(アメリカ)、SEMES(Samsung子会社)といったところです。

栫井:半導体銘柄で有名な東京エレクトロンと競っているということですね。

元村:半導体洗浄装置が今後どうなっていくかということですが、結論から言うと非常に良好です。

2036年に向けて年平均7.5%くらいのペースで市場は拡大すると見込まれています。その中でも枚葉式洗浄装置の比率は高いです。もちろん自動運転向けや通信端末向けの、先端半導体ではないものの需要も伸びて、バッチ式の洗浄装置の需要も伸びることになりますが、比率としては先端品の方が高く、SCREENにとって良い風が吹いている状況です。

地域的には韓国、台湾、中国といったアジア・太平洋が変わらず伸びてくるということですが、北米が大きくなってくるようです。

栫井:アメリカで半導体の工場を作ろうということで多額の補助金が出たりしていますよね。

元村:そうですね、SCREENにとって追い風が吹いています。

東京エレクトロンとの違い

栫井:外部環境も良好で、これから伸びていくと思われるのに、株価の下落とPERの低さは異常にも見えます。東京エレクトロンは株価が落ちてから割とすぐ戻りましたし、PERも30倍弱といったところで、SCREENよりも東京エレクトロンの方が株価的には良く見られています。これはなぜなのでしょうか。

元村:少し前までは両社のPER水準は同じくらいだったのですが、東京エレクトロンが注目されて評価が上がった一方でSCREENの評価はそれほど上がりませんでした。

両社の違いは何なのか調べてみたところ、SCREENで気になるところが、主力製品である枚葉式洗浄装置の世界シェアが実は落ちてきているのです。一時期は70%くらいのシェアがあったものが、直近では33%まで下がっています。東京エレクトロンやラムリサーチ、SEMESといった競合が伸びています。

栫井:ライバル会社もSCREENと同じレベルの製品を作れるということでしょうか。

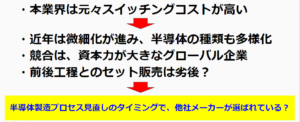

元村:洗浄の能力的には同程度のものをどこも作れるのですが、SCREENは早くから洗浄装置において存在感を示してきて、TSMCやIntelなどとパイプを作っていたので、性能に大差は無くても、メンテナンスなどの面でこれまでの実績があった方が良いということでSCREENが優先して選ばれてきました。

基本的にはスイッチングコストが高い業界だと思っていたのですが、半導体の種類が多様化して、新しい種類の半導体を作ろうとした時に、効率的な製造方法をゼロベースで考える機会が増えてきたのではないかと思っています。その時に、競合である東京エレクトロンやラムリサーチは資本力が桁違いに大きく、研究開発に投資して新しい技術を持っていたり、洗浄装置以外の製品も強いので他の製造装置とセットで受け持ったりしているのではないかと思います。また、SEMESはSamsungのおひざ元なので、Samsungが作る半導体にはSEMESの洗浄装置が採用されるということもあります。

栫井:現時点でSCREENの業績は悪化しているわけではないものの、力関係はIntelやTSMCに対する交渉力が他の大資本に比べると弱いのではないかということですね。

元村:そうですね。半導体業界はめまぐるしく変化していて、特に先端品に関してはこれまでと同じように”洗浄装置はSCREEN”という状況ではなくなっているのではないかと想像します。

栫井:東京エレクトロンに比べると安心感の部分が劣ってしまうということですね。

元村:東京エレクトロンの方が洗浄装置以外の部分でもシェアが高いものがあるので、事業のポートフォリオという観点で見ても東京エレクトロンの方が安心感があります。特に、「ドライエッジング」の分野なんかは洗浄装置よりも規模が大きく、そこでもそれなりの存在感を示していたりして、全方位に展開している安心感もあります。

栫井:シェアを取っているということだけではなく、シェアと市場規模の掛け算で考える視点も必要ということですね。

元村:北米で半導体市場が伸びているというところも懸念点で、ラムリサーチがアメリカの企業なので、北栄においてはラムリサーチが優遇されることも考えられます。

SCREENは枚葉式洗浄装置に集中させているところにいくつかリスクが顕在化してきていて、東京エレクトロンはもし洗浄装置がダメでも他の分野もあるのに対してSCREENはそれが乏しいということは認識しておいた方が良いと思います。

栫井:ラムリサーチが力をつけてきて真っ向勝負することになるとSCREENは資本力が劣ってしまいますよね。

元村:市場が著しく伸びるのでSCREENの業績も伸ばしていけるイメージはあるのですが、それ以上にシェアを取られてしまうリスクが投資家にとっての懸念材料としてあるのではないかと思います。

半導体銘柄 どう選ぶ?

栫井:そう考えると半導体銘柄の選び方って難しいですよね。これから半導体が伸びるからシェアが高いSCREENを買っていたら今回のように株価が半分になってしまうケースもあって、ボラティリティが大きいというだけでなく実態が実は厳しいということもあります。

どのように半導体銘柄を選べばよいでしょうか。

元村:やはり唯一無二の技術を持っている会社を探すということに尽きるかと思います。

まず唯一無二の技術を持っていて、なおかつ既に市場シェアの大部分を占めている企業を中心に選ぶと良いかと思います。例えば信越化学は半導体ウエハの市場シェアの30%以上を持っていて、信越化学を上回る純度の高いシリコンウエハを作れる会社は他に無いので、こういうところを先に抑える、という観点で選んでいくと良いのではないでしょうか。

製造工程はもっと細かく分かれていて、そこを見ながら、市場規模は伸びるのか、今のシェアはどのくらいなのか、ということが分かってくれば投資先も決まってくると思います。

元村:半導体の材料のさらに原料を作っている会社なんかで、ニッチで狙い目の会社もあったりします。原料メーカーで利益率が30~40%という会社も日本にはかなりあったりします。こういうところまで見えてくると面白いですよ。

栫井:一つ一つの会社を詳しく見ていくと面白いし掘り出し物もあるかと思いますが、一方でそれが難しいということもあると思います。日本の半導体市場が伸びていくと考えると、一つの解決策としてはETFを買うというのもアリかと思います。一つの会社に絞るのではなく、塊として半導体銘柄を持つことで精神的な安定材料にもなります。

元村:確かに個社で持つと株価の上下動も激しくなってしまうので、そこをETFで賄える部分もかなりあると思います。

栫井:1銘柄に決めてそこが大きく伸びたらリターンもすごいことになりますから、どちらの方法が正解ということはありません。どちらのやり方が自分に合っているかを考えて投資を進めていっていただければと思います。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す