今回は、半導体について調査している当社アナリスト元村さんと、東京エレクトロンについて詳しく見ていきます。

東京エレクトロンは日本の半導体関連企業の中では最も主要な位置にあるかと思います。

株価は、ピークの2024年3月ごろは39,000円くらいあったのですが、今では約22,000円と半分近くになっています。

日本の半導体銘柄は今後どのようになっていくでしょうか。

半導体銘柄の筆頭

栫井:まずは東京エレクトロンがどんな会社なのか教えてください。

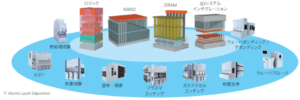

元村:一言で言うと半導体の製造装置を作っているメーカーです。元々は半導体製造装置を輸入して国内の半導体メーカーに販売する、半導体製造装置の商社でした。しかし、輸入販売するだけでは半導体メーカーに対する技術サービスまでは手が回らず、顧客の不満が溜まってきました。半導体の分野で日本の存在が大きくなるにつれて、輸入するのではなく自社で作った方が良いということになり、メーカーへと変わっていきました。

今では半導体製造装置のラインナップはかなり幅広くなっています。

栫井:これほど幅広く取り扱っているメーカーは他にあるんですか?

元村:日本には東京エレクトロンの右に出る企業は無くて、海外ではアプライトマテリアルやラムリサーチといったところでしょうか。

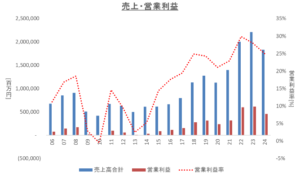

業績を見ますと、特に2017年以降の成長が著しいです。これをけん引したのがスマートフォンの高性能化です。それによって半導体の需要が急増してきました。2020年頃はコロナショックとシリコンサイクルの底があって業績が下がりましたが、その後また受注が伸びて、足元では一旦落ち着いているという状況です。

栫井:半導体というと、長期的には伸びているけれど、3~4年周期と言われる「シリコンサイクル」の波があって、それが業績のグラフに現れていますね。

元村:その通りですね。

直近では下がっているのですが、四半期ベースで見ると回復基調になってきています。

栫井:半導体の需要的には実は2023年くらいが底だったんですよね。そして今は回復基調ということで、株価の動きとは必ずしも連動してないんですよね。

元村:そうですね。半導体の製造装置というものは、これから半導体をたくさん作ることを見越して半導体メーカーが製造装置メーカーに発注するという流れなので、少し期ズレが生じます。受注してから実際にその装置が稼働するまでに1年以上かかったりするので、それも業績と株価のズレが発生する要因となることは覚えておくべきですね。

栫井:世の中に半導体が出回るより早く業績(受注)が上がるということですね。

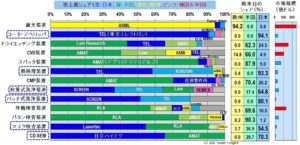

元村:半導体製造装置はやはり高度な技術なので、基本的には寡占度が高くなります。

半導体の前工程のところではこれだけの製造装置がありますが、コータ・デベロッパや熱処理装置、洗浄装置といったところで東京エレクトロンは存在感を示しています。

栫井:日本の他の大手とシェアを分け合っているということが多いのでしょうか。

元村:そうですね、そういう傾向が強いです。

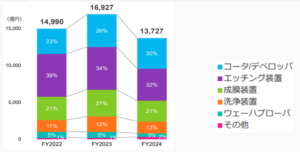

コータ・デベロッパのシェアが格段に大きいということで、実は露光装置の部分の市場規模が非常に大きく、「コータ」「デベロッパ」はその露光という工程に使われるものなので親和性が高いです。

「露光」はウエハに光を照射して回路を描く工程で、半導体製造の肝と言えます。

露光装置に関してはASMLというオランダの会社がものすごく強くて、ASMLと東京エレクトロンは共同開発をしています。半導体が高性能化していくにしたがって、ASMLが提供する露光装置の需要が増え続けると言われていて、同時に東京エレクトロンのコータ・デベロッパの需要も高まることになります。コータ・デベロッパ自体の市場規模はそれほど大きくありませんが、東京エレクトロンの製造装置別の売上を見ると、コータ・デベロッパの部分がかなり大きくなっています。

シェアはほぼ独占しているので、他の装置と比べて単価も利益率も高くなっています。

東京エレクトロンの強み

栫井:他の半導体製造装置メーカーに対する東京エレクトロンの強みは何でしょうか。

元村:東京エレクトロンは幅広いラインナップがあるので、ワンストップで任せられるという強みはあると思います。半導体は導入してから実際に稼働させるまでに多くの手間がかかります。製造工程もたくさんあるので、前後の工程との連携も必要となり、ここで違う会社のものとすり合わせるとなるとかなり大変です。それを東京エレクトロンがまとめて請け負うことで、実際に稼働するまでのリードタイムを短くすることができます。その点で東京エレクトロンには優位性があります。半導体業界でリードタイムが短くなることはすごく重要なことで、シリコンサイクルがあるので半導体メーカーは需要がどこで上がるかを先読みして設備投資をしなければならなくて、リードタイムが短ければ短いほど良いということになります。

栫井:各装置でいろんな会社が高いシェアを持っていたりしますが、どの装置でも名前が出てくるのは東京エレクトロンの他にはアプライドマテリアルズくらいですね。

元村:過去のデータも一括で管理できることの優位性は先端品になればなるほど出てくると思いますね。

リスクは?

栫井:東京エレクトロンのリスクはどんなものがあるでしょうか。

元村:私が考えるリスクは大きく3つあって、1つは景気変動リスクです。シリコンサイクルがあって、市場の景気次第で半導体の需給がばらついてしまうリスクです。

2つ目は開発リスクです。半導体は今多様化していて、先が読めない状況です。半導体の製造装置というものは、これからどういう技術が求められるかということを先読みしながら開発している実態がありますが、これを読み違えるとシェアが逆転してしまったり、シェアは変わらなかったとしても開発費がかさんでしまうリスクがあります。

栫井:より良い製品を作る企業が出てきたとしたら、東京エレクトロンに一任できる利便性よりも、より良い製品が選ばれるようになってシェアを落としてしまうということですね。

元村:読み違えた時のインパクトは大きいですね。

栫井:今90%のシェアを誇るコータ・デベロッパの部分でそういうことになってしまうと大変ですね。

元村:そうですね。

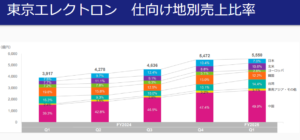

もう一つのリスクはチャイナリスクです。これは東京エレクトロンに限った話ではないのですが、中国の売上が実は高いです。

栫井:そうなんですね。意外でした。

元村:SCREENなどの他社でも中国向けが多いです。中国では昨今の地政学リスクで、自社の中で半導体の製造を完結させたいという意向が強くなってきていて、半導体製造装置の輸入を増やしています。どちらかというと先端品よりもレガシー半導体と呼ばれるものが中心ではありますが、これだけ売上比率を占めていると、中国は政府の意向次第でどうにでもなってしまうことがありますから、何かあった時には業績に与える影響は大きいです。

栫井:中国が5割以上となっていますが、例えばTSMCの中国工場への輸出ということではないのですか?

元村:仕向け地別なので、中国に製造拠点を置いている海外企業も含まれていると思いますが、中国の比率が高まっていることは事実です。

栫井:利益を出しているのはいわゆる最先端品ということになるのでしょうか。

元村:製造装置については、古い型でも利益率はそこそこあったりします。あとはいわゆるアフターメンテナンスですね。そういったところでも利益率は高いです。リユース品なんかもあったりします。

栫井:なるほど、グラフはあくまで売上の比率ですが利益も同じくらいの割合と考えていいわけですね。となると中国リスクはかなり大きいですね。

元村:そうなりますね。

今後どうなる?

栫井:2024年初頭のピークから株価は半分くらいになってしまいましたが、要因は何なのでしょうか。

元村:基本的には、2024年に入ってから半導体業界全般が盛り上がりすぎた反動かなと思っています。特に生成AI関連などが絡んでくるとその会社のバリュエーションが跳ね上がったりしていたのでそこが一番大きいかと。

栫井:半導体はそもそも業績が上がったり下がったりのサイクルがある中で、株式市場はさらにそれを先取りしようとしますもんね。業績と株価が一致しないというか。

元村:下落の明確な理由はなく、プレーヤーの思惑が現れたというところかなと思います。

栫井:株式市場的に見れば、”利益確定売りに押されて”という話になりますかね。

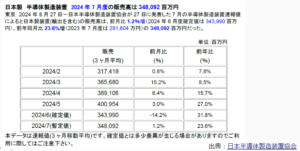

足元の業績は良くなってくる傾向にあるんですよね。

元村:おそらくそうなるのではないかと思います。

これは対前年比で見た日本の半導体製造装置の販売高ですが、最近は対前年比でプラスが続いています。対前月比ではマイナスになっているところもありますが、基本的には出荷ボリュームは増えていくだろうと見られています。

栫井:もう少し長く見てこれからの半導体業界はどのようになっていくでしょうか。

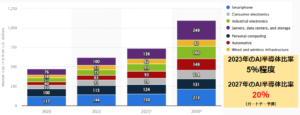

元村:2030年には半導体市場が今の2倍くらいになると言われています。

東京エレクトロンはいろいろなラインナップをそろえているので、何事も無ければ市場の拡大の恩恵は受けられると思います。

出典:SEMI

もう一つは世界の半導体の工場の建設動向です。2023年には建設着工件数が一時的に減りましたが、半導体市場が2倍になるのであれば既存の工場では賄いきれないので、工場の建設も増えてくる可能性が高いと言われています。

総じて言うと、半導体業界というものは必然的に大きくなっていくだろうというのが私の見立てです。

栫井:つまりシェアさえ奪われなければ半導体市場の拡大に伴って東京エレクトロンも成長していくだろうということですね。

元村:そう考えるのが妥当だと思います。

栫井:逆に、ガンガン攻めているところはあるんですか?

元村:やはり先端品向けといったところは力を入れているのかなと思います。ワンストップで提供できる優位性は先端品になればなるほど強くなっていくので、そこに研究開発を注力しています。

あとは環境対応ですね。大量の水なんかも使いますし、劇薬みたいなものも使うので、それをいかに自然に優しい感じで還元するかというところにも注力しています。

栫井:以前、SCREENについて取り上げた時に、半導体洗浄装置の分野でSCREENがシェアを落としていて代わりに東京エレクトロンがシェアを上げているという話がありましたが、そういう動きが各所で行われているのかなと思えますね。

元村:洗浄装置の中でも、SCREENの方が優れている技術領域と東京エレクトロンの方が優れている技術領域があるようで、顧客企業がどちらを採用するかという話になりますが、東京エレクトロンはワンストップで行えるという強みがあるので、もしかしたらそうやってシェアを奪っていっているということもあるかもしれません。

栫井:これは想像の範囲ですけど、日本の企業をM&Aすることももしかしたらあるのではないでしょうか。

元村:ビジネス的に考えるとそういう選択肢もあると思います。独占禁止法の兼ね合いもありますが、技術力を持った小さい会社をM&Aしたりもしているようです。

栫井:東京エレクトロンは長期的に見て問題なさそうでしょうか。

元村:むしろ今の株価はかなり魅力的に見えますね。

栫井:一時期はバブル的に上がった局面もあったと思いますが、それからすると半値でPERは21倍、そして業績自体は盛り返してくるだろうというところで、それだけ考えるとお得感があるという印象ですね。

元村:そうですね、だいぶ良い頃合いだと思います。

栫井:あとは世界の景気動向が半導体に影響を与えることもあるでしょうし、中国リスクなどもあります。そのあたりは注視する必要はあると思いますが、人々がスマホやAIを使っていくという事実はなかなか揺るがないと思うので、その方向性があれば、短期的にはいろいろあったとしても半導体の魅力は色あせないというところですね。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す