経済の動向とこれからの株式市場の動きについて、気になるところかと思います。

2024年8月5日に、日経平均をはじめ、世界中の株価が大きく下落しましたが、あれは今後の株式市場をある意味で予見している動きだったのではないかと思います。

今の経済は、景気後退の方向に向かっていることは明らかですが、その程度が、ハードランディングになってしまうのか、ソフトランディングできるのかということが注目されています。

その予想によって株式市場は弱気になったり強気になったりしています。

実際にどうなるのかを予想することは難しいですが、これまでに起きてきた経済や株式、金利、金融政策などの流れを知ることで、あわてて動いて間違った行動を取ってしまうことは避けられると考えています。

インフレの発生と加速

今の景気の流れはコロナショックの頃から始まっていると考えられます。

前代未聞のウイルスが蔓延したことによって、日本では緊急事態宣言、アメリカではロックダウンといったことが起こりました。

間違いなく経済が悪くなるということで、世界の金融当局は、金利を引き下げたり、世の中に大量にお金を流し込むといった金融緩和に走りました。

これはアメリカのS&P500とFFレート(政策金利)を表したグラフです。

コロナショック(グレー部)で株価がガクッと下がり、金利も1.5%というところから0まで一気に下げました。

株式市場はアメリカの経済や金融政策の流れを受けて大枠が決まると言っても過言ではありません。

基本的にはアメリカの動向を中心に考えると良いでしょう。

しかし、コロナショックの後株価は大きく回復しました。

金利が下がるということは基本的には株式市場にとってプラスとなります。

金利が下がると…

・金融市場にお金が流れ込みやすくなる

・割引率の低下で現在の株式の価値が上がる

コロナショックによって経済はどうなるか分かりませんでしたが、株式市場にとっては買いのチャンスだということで株価は一気に回復しました。

金利が低い状態が続くとインフレが起こります。

お金が世の中に流れ込みやすくなっている状況で経済も回復してくると、投機的な資金が入ってくるようになります。

それによって石油などコモディティの価格が上がり、石油価格の上昇によってどんどん物価が上がっていくという状況になりました。

また、コロナ禍という特殊な状況ではサプライチェーンの混乱で、物を届けたくても届けられないという状況となりました。

需要が供給を大きく上回ったことによって物価が上がる要因となりました。

こういった複数の要因によって一気にインフレが進んだというのがコロナ禍以降の流れとなります。

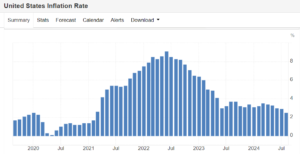

ピークの時には9.1%という高いインフレ率を記録しています。

インフレになると、基本的には労働者の賃金も上がるので、物価が上がったとしても問題ないのですが、高齢者など年金で生活している人や貯金を切り崩して生活している人にとっては支出だけが大きくなってしまい、苦しくなってしまいます。

この状況は経済の混乱を招きやすくなります。

金利の引き上げ

インフレの混乱を抑えるためにも、インフレの要因であるゼロ金利をどこかで解除しなければならなかったわけです。

それが2022年の前半の頃です。

しかし、FRBが想定した以上にインフレが進んでいたため、金利も一気に引き上がり、0%から5%にまでなりました。

金利が下がると株式市場にとってプラスとなりますが、金利が上がるとやはりその逆で株式市場にとってマイナスとなります。

それによって、2022年から2023年にかけて、特にそれまで上がってきたハイテク株を中心に株価を下げる局面が続きました。

その後、株価は上がってきましたが、その背景にあるのがソフトランディングへの期待です。

金利が上がると基本的には景気が悪くなります。

2023年には景気後退が訪れるというのが大方のエコノミストの見方だったのですが、実際には2023年に景気はそれほど悪くなりませんでした。

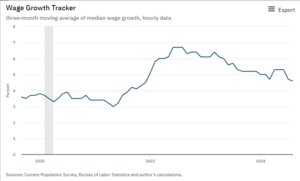

その理由の一つは、想像以上に賃金の伸びが強かったことです。

インフレと同時に賃金も上がってきていて、上昇率はなだらかになったものの、5%程度は賃金が上がり続けている状況が続いています。

物価は上がっても賃金も上がっているので、アメリカの景気を支える個人消費が落ちず、景気はそこまで悪くなりませんでした。

なぜ賃金が上がったかというと、コロナショックの時に解雇された労働者たちは、政府からの補助金や給付金で生活できたため、経済活動が再開された後もなかなか労働市場に戻ってこず、雇用主は労働力を確保するために賃金を上げる必要があったからです。

こうして、働かなくても給付金で余裕がある人たちと、働いて多くの給料を得た人たちがお金を使って経済を回すという、ある意味での好循環が生まれていたのです。

ここから、足元の状況の話になります。

多くの金融関係者が今注目しているのが、アメリカの「雇用統計」です。

多くの経済指標がありますが、状況によって見るべき指標は変わってきます。

直近で賃金の上昇率が下がってきていますが、これはさすがに政府からの補助金・給付金が無くなりつつあって、労働者が戻り、賃金を上げる必要がなくなったからです。

働き手としては、給料が上がらなくなり、インフレだっただけで実際には豊かになってないとなると、財布の紐を締める時が訪れます。

賃金の伸びが鈍くなってきていよいよ景気後退の到来という見方が広がっています。

しかし、ソフトランディングへの期待も消えてはいません。

FRBが上手くやっているのではないかと見られているからです。

金利を大きく引き上げましたが、ここ1年は上がっていなくて、先日のジャクソンホール会議でFRBのパウエル議長が、9月には金利を引き下げるという発言をしました。

金利が下がることで、今弱りかけている経済を再び活性化できるのではないかと投資家は期待しているわけです。

ソフトランディングの期待がありながらも、景気は巡るものなので、一方ではそう上手くいかないのではないかという懸念もあります。

これまで金利を大きく引き上げてきた事には当然副作用もあります。

例えば、金利が上がると借金を抱える企業は苦しくなりますし、倒産することもあるでしょう。

また、住宅ローンを借りる人もいなくなり、産業が停滞していっている可能性もあります。

極めつけは不動産です。

金利が上がると不動産をなかなか買いたがらなくなります。

しかも世の中ではリモートワークの流れが進み、ニューヨークのオフィス街は実は中身はガラガラだという話もあります。

不動産価格が下落して、不動産を持っている人が苦しくなり、借金を返せないということになると、今度苦しくなるのがお金を貸している銀行です。

アメリカの地方銀行ににはそういったところにお金を貸している銀行が多くあると言います。

1年ほど前にアメリカの地方銀行が苦しきなった時期がありましたが、それは金利の上昇による国際価格の下落と不動産価格の下落が要因となっていました。

金融機関の状況が悪くなると、経済全体の信用を無くしてしまい、リーマンショックのような経済危機が起こり得ます。

AI相場

もう一つ言うなれば、AIの話があると思います。

直近の株価上昇は、ソフトランディング期待もありますが、もう一方では生成AIの登場で経済が活性化していくのではないかという期待もあります。

2022年末にOpenAIがChatGPTを公開してから、そこに期待が集まって、そのAIを動かすために使われる半導体を作っているのがNVIDIAということで、NVIDIAの株がどんどん買われました。

しかし、この生成AIに対する投資が息切れするようなことになると、株式市場的にも厳しくなることもあるのではないかと思います。

落ち着いて投資を続けるために

私たちは長期投資を行っています。

経済の状況を見ることは大事ですが、それはあくまで経済を予想することではなくて、これを知った上でどんなことが起ころうとも想定済みであるという状態を作っておくということです。

景気後退かソフトランディングか、どちらに転ぶ可能性もあるので、片方に賭けるような極端な考え方をする必要はありません。

知識としてしっかり持っていれば、仮に株価が落ちたとすれば景気後退が懸念された結果だとすぐに理解できます。

だから2024年8月5日の暴落にも焦ることはありませんでしたし、今後同じようなことが起こっても事前に知っておけば心を乱されずに投資を続けることができます。

株価の暴落時というものは基本的に長期投資では買いのタイミングです。

本当に強い企業というものは、一時的に業績が下がることはあるかもしれませんが、景気が悪い時にこそ逆に力を付けてさらに伸びていったりします。

ユニクロのファーストリテイリングは日本がデフレに苦しむ中、安くて良い商品を生み出し力を付け、今や世界有数のアパレル企業となっています。

本当に良い企業を持っていれば、長期的には報われるということになりますし、それを安い時に買えたらより良いということになります。

少なくともやってはいけないことは暴落した時に素晴らしいはずの企業を狼狽売りしてしまうことです。

良い企業を見つけてまず買い、株価が下がるタイミングでできれば買い増ししながら長期間持ち続けることで資産を増やす長期投資を私はおすすめしています。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す