今回は、日本郵船、商船三井、川崎海運といった海運株を取り上げます。

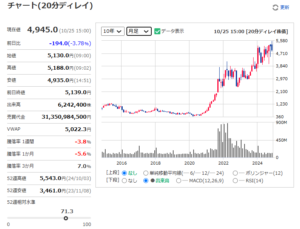

海運株はコロナ禍に株価が上がり、一時的なブームで終わるかと思われましたが、そこから一層株価が上昇する流れとなっています。

配当利回りも、日本郵船5.21%、商船三井5.75%、川崎汽船4.2%といずれも高い水準です。

好調な数字だけでなく、海運業界の状況をしっかりと見極めて投資判断を行いたいと思います。

ずっと儲かる?

海運はどの会社もかなり近しいので、ここでは日本郵船を主軸に見ていきたいと思います。

株価が上がってきたのは業績が好調に推移してきたからです。

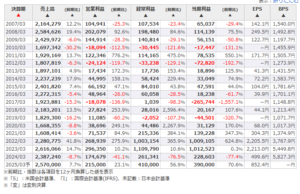

2019年は赤字でしたが、2020年には黒字化し、その後ぐんぐん上がって最終利益では何十倍にもなっています。

これだけ利益が出ると当然配当も株価も上がり、配当利回りも高いという状況となっています。

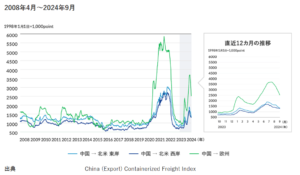

なぜこれほど業績が上がってきたかというと、船の運賃が大きく上昇したからというところが大きいです。

コロナ禍では多くの港で労働力が確保できず、船が動かせないという状況になりました。

一方で人々はネットショッピングで様々な物を買うということで、物の往来はむしろ活発になっていきました。

供給に対して需要が大きく上回ると価格が上がるということになり、船賃が上がりました。

これだけ運賃が上がるとなると船会社は濡れ手に粟の状態で大きく利益をあげました。

日本郵船に限らず、商船三井、川崎汽船、さらに世界中の船会社が同様の状況だったと思います。

もちろんその後落ち着いてきましたが、足元ではまた上昇しています。

コロナ禍の運賃の上昇はバブル的なものと冷静に見る見方が多かったのですが、直近でも上がっているので、運賃は高止まりするのではないかという見方が増え、株価も落ち着きかけたところからまた復活しています。

業績の見通しも、2024年3月期に落ちたものの、今期はまた増収増益予想となっています。

このことから、海運会社は高い利益水準を固めてきたように見えます。

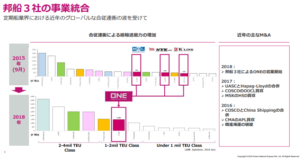

海運業界はこれまでも収益を改善する動きが起きていました。

2010年代は”海運不況”と言われるほど厳しい状況でした。

日本郵船も度々赤字を出していて、利益が取れませんでした。

なぜそんな状況だったかというと、世界中にコンテナ船があり、過当競争に陥っていたからです。

日本にも日本郵船、商船三井、川崎汽船の3社があり、どの会社も利益が出ていませんでした。

この状況を改善するために、日本の3社はコンテナ船事業を統合するという形を取りました。

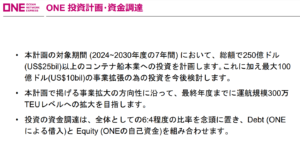

それがONE(Ocean Network Express)です。

経営統合すると、まずは効率化ができます。

重複した航路を無くしたり、本社機能などを統合してコスト削減が図れます。

最も大きいところとしてはやはり価格競争を緩やかにしようということです。

競合が少なくなれば過度に価格を下げる必要がなくなります。

ONEは川崎汽船31%、商船三井31%、日本郵船38%という形で分け合って持つことになりました。

コロナ禍で業績を大きく押し上げていたのがこのONEの業績だったのです。

各社の持分が30%を超えているのでいわゆる持分法適用会社となります。

例えばONEが1,000億円の利益を出したとすると、川崎汽船310億円、商船三井310億円、日本郵船380億円と分配されます。

持分法適用会社なので、営業利益には入りませんが、経常利益に反映されることになります。

グラフの緑の線がONEの持分法利益を含む業績となりますが、特に2022年、2023年は利益の大部分がONEからのものとなっています。

業界再編が進んで競争が緩やかになったところにコロナ禍に入り、価格に関しては逆に強気に出られたということです。

業界再編の効果

もちろんそんな状況がいつまでも続くことはなく、世の中が落ち着いてくるとともに船賃も一時落ち着きましたが、足元でまた大きく上がってきました。

これは中東情勢の不安定化によるものです。

紅海やスエズ運河の航路が事実上閉ざされてしまい、船が稼働できなくなったり大きく迂回しなければならなくなりました。

そうなると需要が供給を上回ることになり、船会社は価格を上げられて利益を享受することになります。

業界再編が進み船会社の数自体が減り、中東情勢もいつ落ち着くか分からないとなると、このまま価格が高止まりするのではないかという期待が出てきます。

一度増やすと減らせない

しかし、そう簡単にいかないところもあります。

今は環境が後押しとなって利益が出ていますが、長いスパンで考えるとどうなるでしょうか。

今儲かっている海運会社は何をしたいかというと、儲かっているうちにもっと儲けたいということです。

運賃が高いうちに他社に先んじて新しい航路を作って多くの荷物を運べば、今の瞬間はさらに儲けることができます。

そのためには新しく船を作る必要があります。

少し前に株式市場では造船会社が盛り上がりました。

船がどんどん作られるということで、造船会社に相場のお金が流れました。

その時に船を発注していたのがONEや海運各社だったわけです。

新しく船を作るということは、供給が増えるということです。

各社が同じように供給を一気に増やすと、また価格競争に陥ってしまうのではないかと思われます。

これは需給曲線の理論からして当然の流れです。

実際に各社が事業拡張の動きを取ってくると見て取れます。

一般的な事業であれば需要に沿って供給量を調整すれば良いのですが、一度作った船は20年30年とかなり長い期間使われることになり、供給が過多になり船を休ませることになっても港に置いておくコストもかかりますし、動かさなくても保険やメンテナンス費用はかかるので、価格を下げてでも運航させた方が良いということになります。

供給を減らすことができず、価格競争に陥り、しかもそれが長い間続くことになります。

今は良い。いずれは下がると分かった上で投資判断を

日本郵船の長期的な株価推移を見ると、20年弱くらいのスパンで、需要が盛り上がり株価が上がった後に供給が過剰になって低迷が続くということを繰り返しています。

20年もすると経営陣も入れ替わっていたりするので、結局は同じ流れになるのではないかと思います。

足元では、中東情勢がより不安定化したら海運会社にとって追い風になるので、短期的にはまだ上がるかもしれません。

しかし、もっと長い期間を考えると、どこかでまた同じように大きく下がる時が来るのではないかというところです。

今は比較的景気も良いですが、景気が悪くなった時にはガツンと下がることもあると考えられます。

業績が悪くなって利益が出なくなると当然配当も減るので、減配と株価の下落という大きなショックを受けてしまうことになります。

目先では中東情勢が悪化してさらに株価が上がったりする可能性もありますが、数年単位の長い期間で考えると”チキンレース”であると言えますし、正直けっこうな猛者が参戦している市場だと思います。

もし投資するにしてもそういったことを理解した上で投資することが大事です。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す