メルカリの株価が冴えません。

出典:株探

22年年初に7,390円まで上昇した後、大幅に下落しています。22年以降も2,000円から3,500円前後で推移し、なかなか上がってきません。

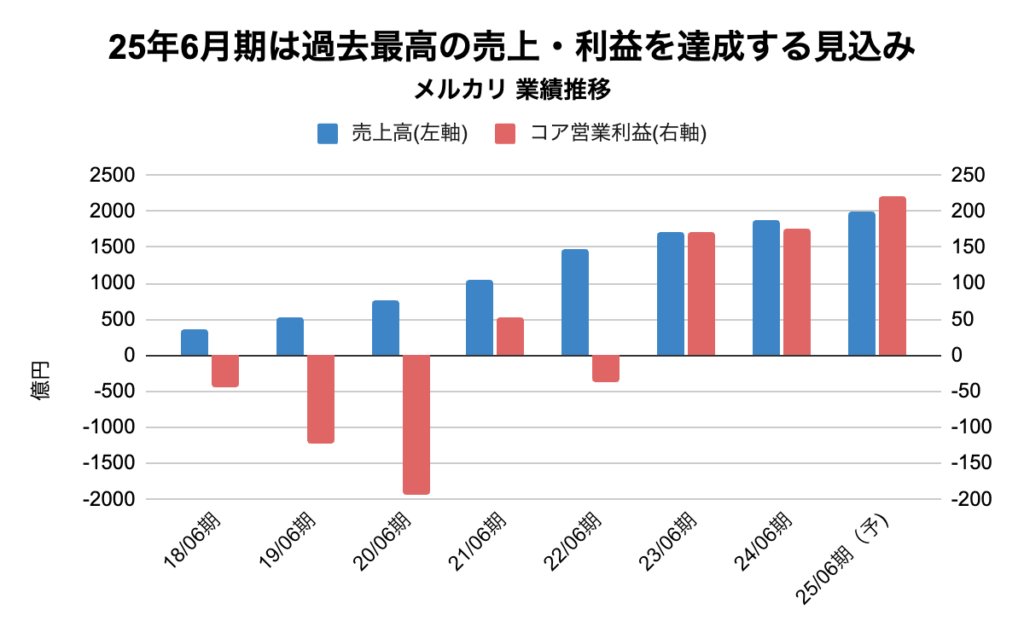

一方で、業績は好調です。

赤字が解消し、安定的に利益を稼ぐフェーズに入ってきました。

出典:決算短信より作成

今回は、業績は好調でも株価が下がる理由を詳しく分析し、メルカリ株を買うべきか考えていきます。

日本は安定、アメリカとフィンテックは赤字

メルカリは大きく3つの事業を行っています。

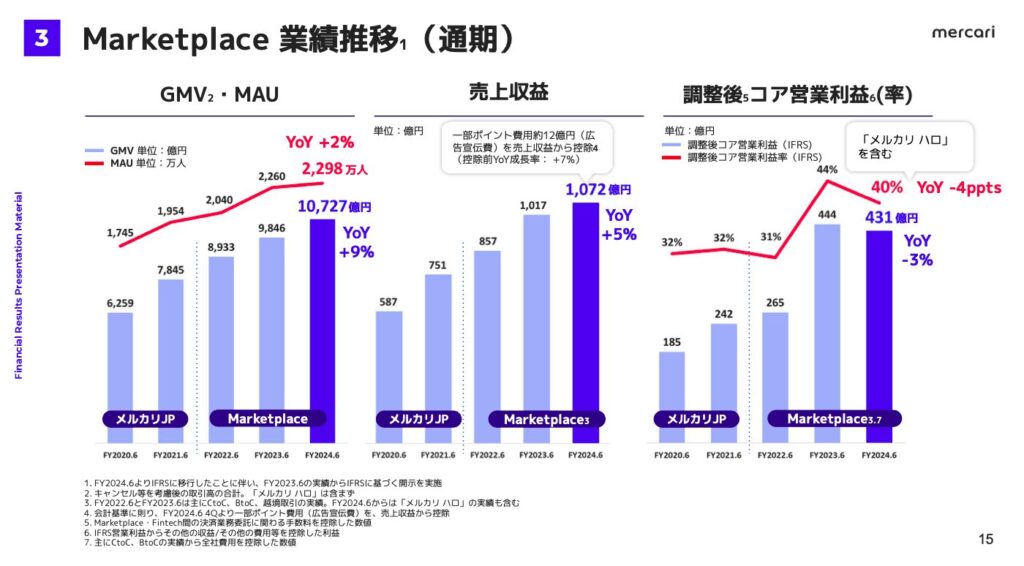

- Marketplace:個人間取引(CtoC)のフリマアプリ「メルカリ」を運営。BtoCの「メルカリShop」やスポットワークの「メルカリ ハロ」も含まれる

- メルカリUS:米国を主要マーケットとした「Mercari」を運営。国内メルカリと似たサービスを海外で提供している

- Fintech:スマホ決済サービスの「メルペイ」やクレジットカード「メルカード」の提供。ビットコイン取引サービスの「メルコイン」など

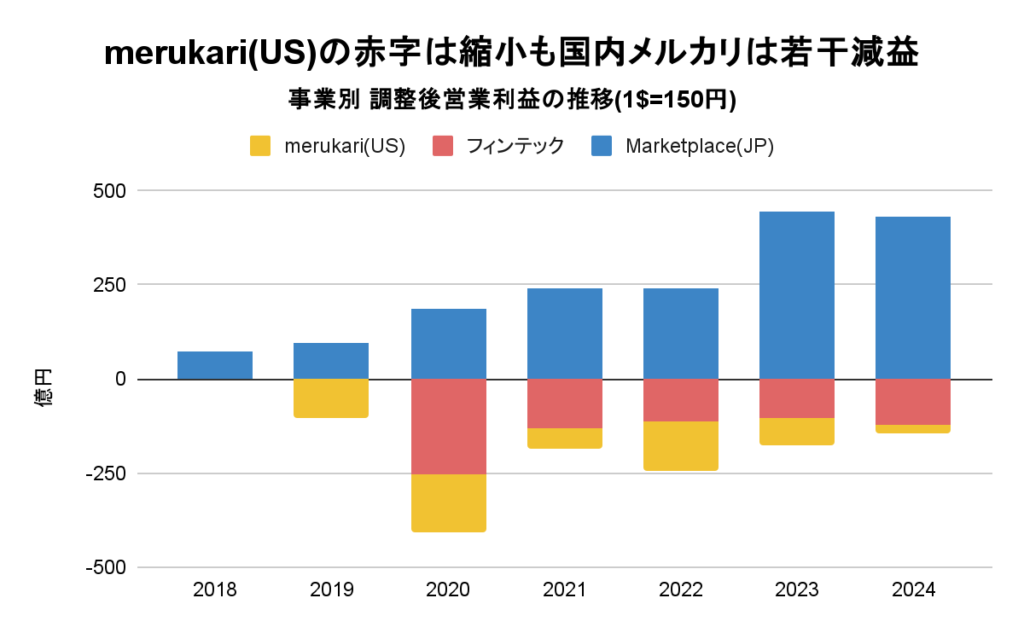

事業ごとの利益推移を見ると、最大の収益源はMarketplace(国内メルカリ)であり、それ以外の事業は赤字です。

ただし、2024年6月期には国内メルカリが3%減益となった一方で、merkari(US)は赤字が縮小していることがわかります。

出典:決算短信より作成

したがって、冒頭で業績は好調と説明しましたが、その最大の要因はMerkari(US)の赤字縮小です。

各事業で置かれている状況は異なります。

ここからはそれぞれの事業について詳しく解説します。

米国メルカリは縮小フェーズ?

実は米国版メルカリは創業以来注力し続けた事業です。メルカリは2013年に設立されましたが、翌年2014年には米国へ進出しています。しかし進出以来、一度も黒字になったことはありません。

それでもアメリカを諦めない理由は、代表取締役であり創業者の山田進太郎氏が「アメリカで成功しなければ世界的な企業にはなれない。アメリカの中古品市場の規模は日本とは比べ物にならないポテンシャルがある」という考えがあるからです。

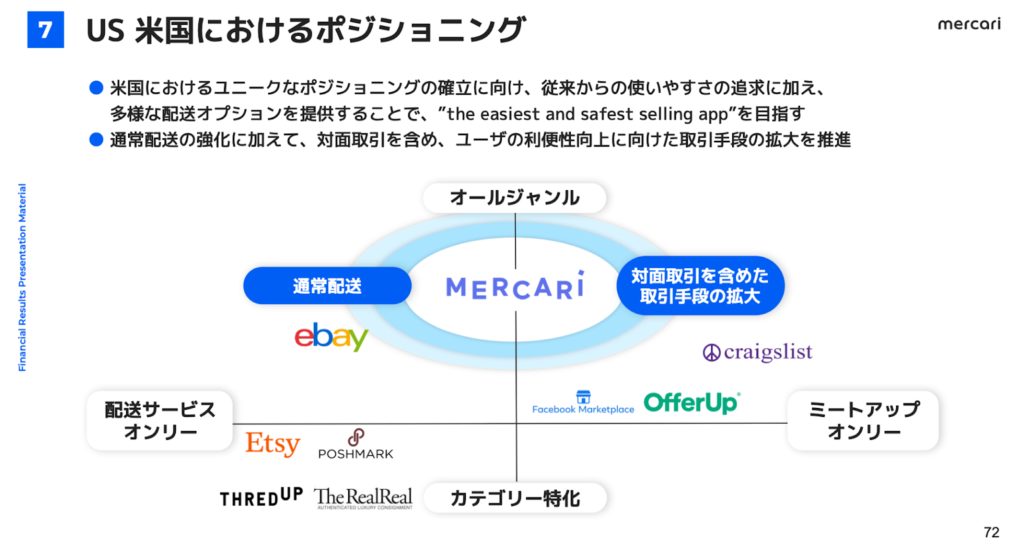

しかし市場規模が大きいということは、基本的に競合他社も多いのです。代表的なサービスはebayやPoshmarkなどですが、facebookなども類似サービスを提供しています。

出典:決算説明資料

上記ポジショニングマップを見ると、それぞれのサービスがカテゴリーを絞り、受取方法を限定するなど特定の注力領域を持っていることがわかります。

一方でメルカリUSは「オールジャンルで様々な受け取り方」というポジショニングに見えます。しかし、米国は日本と違い、配送にかかる時間と手数料、置き配に関する安全性、再配達の有無などマーケットの特性が異なります。

これらを考慮すると国内と比べると対応すべきニーズが多岐に渡り、かつ競合と比べて出品者と購入者のターゲットの幅が広いため、広告宣伝費や人件費の負担が重く、黒字化が難しいのです。

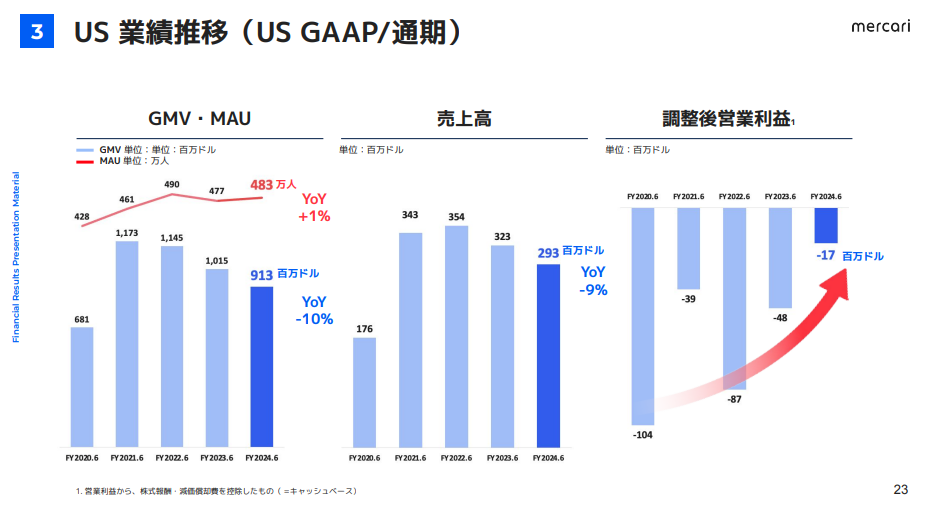

一方で、24年6月期は広告宣伝を抑え、現地のエンジニアを大量に解雇したという報道がありました。

その結果、merkari(US)内の取引流通総額(GMV:マーケットにおいて消費者が購入した商品やサービスの売上合計額)が低下しています。メルカリのビジネスモデルはGMVに対して手数料を設定しているため、GMVが低下すると売上も低下します。

したがって、Merkari(US)の現状をまとめると

「様々な広告宣伝は行ったものの不発。広告宣伝を縮小したことで売上が減少しているが、人材整理を行ったことで赤字は縮小」

客観的に見れば、事業縮小のフェーズです。最新の決算では「再スタートを切る」と述べていますが、米国メルカリが黒字化し、どこまで利益貢献するかは不透明です。

むしろ投資家視点では、アメリカ完全撤退となる方がポジティブと考えられます。

日本の成長鈍化を止めるには?

では、国内メルカリはどうでしょうか?

先に述べたGMVと売上高は順調に推移しています。

出典:決算説明資料

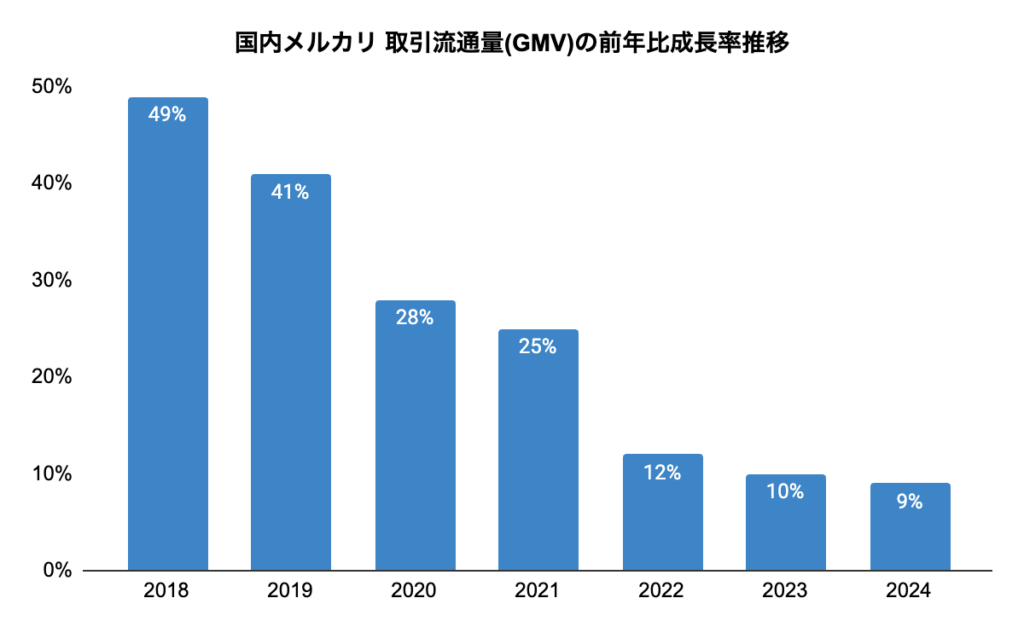

しかし、GMVの前年比成長率を見ると低下していることがわかります。

出典:決算説明資料より作成

国内メルカリ事業の大きな課題は、このGMV成長率10%を維持できるかどうか?です。この10%という基準はメルカリの山田社長が掲げている目標であり、この数字に注目が集まっています。私の解釈ですが、10%を維持することができれば成長力を維持している、という見方ができると考えます。

ただし、何もしなければこの成長率は維持することはできないでしょう。

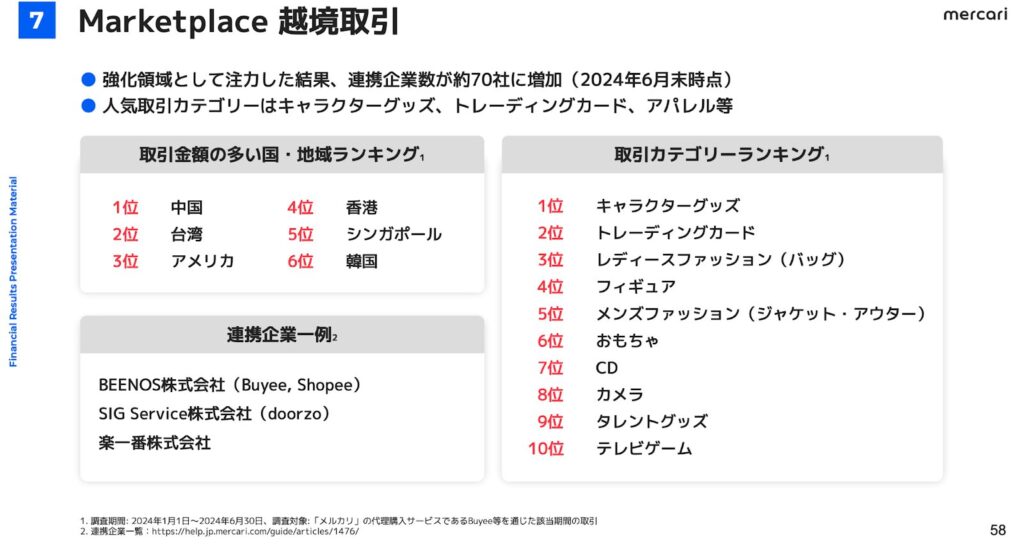

そこで、越境取引の拡大などを行っています。

台湾へ進出し、日本で出品されている商品を台湾の利用者が購入することができるようになりました。「美露可利」というサービス名で台湾からメルカリに会員登録できるのです。

越境取引自体は2019年から始めているのですが、これまでは他社のサイトを利用していました。自社運営での越境取引は今回が初めてです。

なお、売れている商品はアニメグッズなどが中心であり、海外で日本のアニメが人気であることから、国内メルカリのGMV押し上げに貢献する可能性が考えられます。

出典:決算説明資料

しかし、この台湾進出は24年8月に発表されたため、認知拡大のための投資などが先行することも考えられます。GMVは拡大したとしても、利益貢献するには時間がかかることも考えられます。

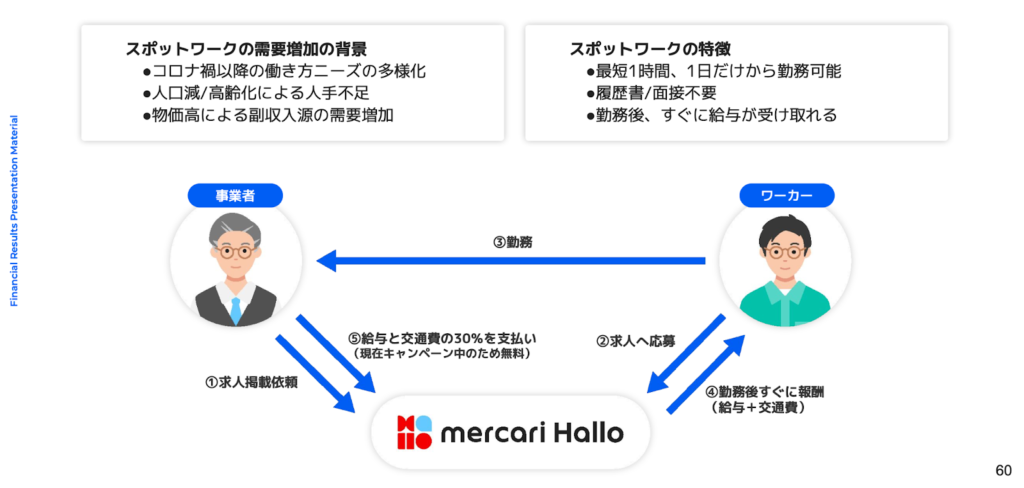

また、スポットワークの「メルカリ ハロ」も開始しました。ビジネスモデルは事業者が労働者に支払う給料と交通費から、30%の手数料を得ることで売上を得ます。

出典:決算説明資料

競合他社のタイミーがすでに黒字化しているため利益貢献の期待はあるものの、メルカリ ハロの拡大が、メルカリのGMVの増加に直接貢献するとは考えづらいと思います。メルカリ ハロ自体は優秀だったとしても、どこまで本業とのシナジーが生まれるかはわかりません。

このように、メルカリのプラットフォームを活用し、様々な周辺ビジネスを手掛けています。こういった各種施策が成長鈍化に歯止めがかかるかどうかが、今後の成長を左右するポイントです。

好調のフィンテック

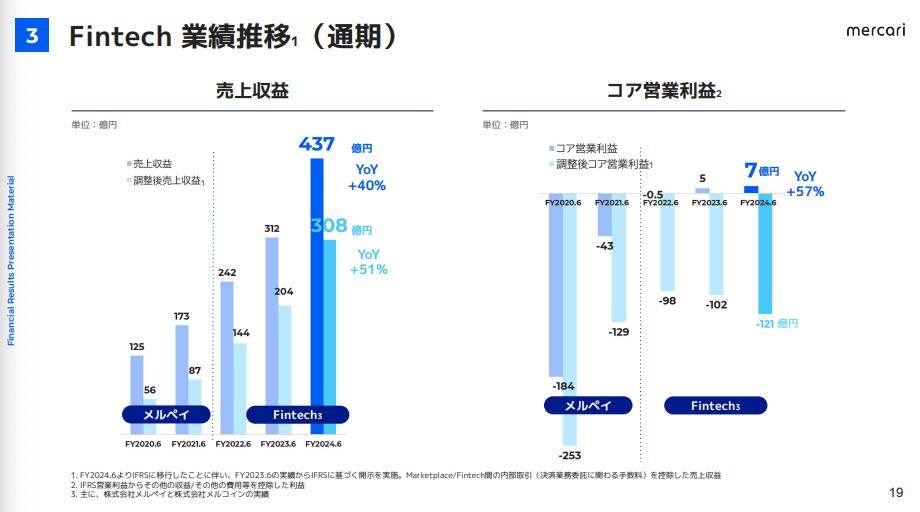

一方で、1つ好調なのはフィンテック事業です。

出典:決算説明資料

売上高が増加し、セグメント間取引手数料を除いたコア営業利益は黒字化しています。なお新規サービスへの投資を除いた場合は、黒字化しており基本的には順調です。

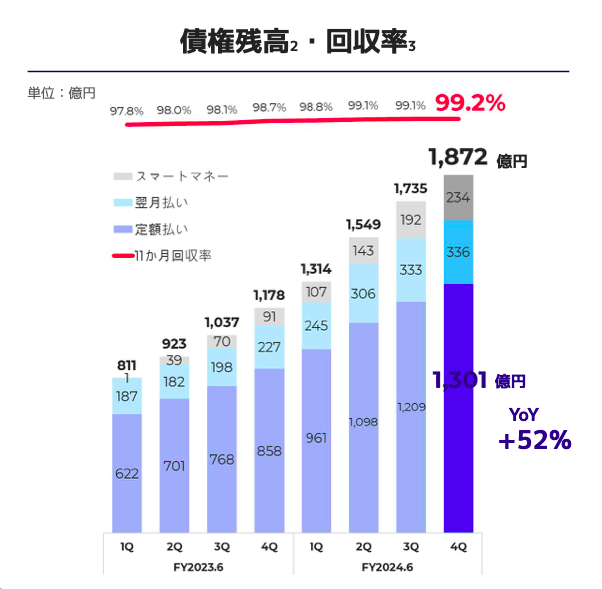

その要因は、メルペイ内で発生した支払いを複数回に分けて支払う定額払い(リボ払い)の残高やカード融資であるスマートマネーの残高が増加していることです。

出典:決算説明資料

これらの貸出金利は概ね15%前後であるため、金融ビジネスの中では最も利益率(金利)が高い領域です。

読者であるあなたにはこのサービスの利用はおすすめしませんが、事業としては順調に利益基盤を確立していると言えるでしょう。

これまで先行投資が利益を圧迫していましたが、今期の25年6月期予想は黒字化する見込みです。本業のメルカリ事業はやや苦戦しているものの、Fintech事業は好調と言えるでしょう。

投資するべきか?

ここまでの分析をまとめます。

- 米国メルカリ:広告宣伝強化も不発で売上減少。人員削減で費用を抑制することで赤字は縮小。事業は縮小している

- 国内メルカリ:成長鈍化の可能性が高い。それを打開するために越境取引やBtoC、スポットワーク事業で成長力を維持できるか?

- フィンテック:リボ払いや融資などの後払い系サービスの残高が増加。今期は黒字転換見込み

従って株価がなかなか上がらない要因は、国内市場の成長鈍化と米国事業の不透明感などであると考えられます。

メルカリは今期の予想当期純利益は公表していませんが、24年6月期の当期純利益を基準とした実績PERは、24年11月1日現在でおよそ25倍です。

このPER倍率には国内メルカリの成長減速が織り込まれていると考えます。

また、このまま米国事業に一定の経営資源を投じ続け、かつその成果が見えない場合は株価に対する評価は厳しいものになるでしょう。

逆に、期待できるポイントとしては、フィンテック事業の利益貢献と、(実現可能性は不透明ですが)国内メルカリへの越境取引やスポットワークによる押し上げです。あるいは、米国事業を完全に撤退する、という発表があった場合は市場はポジティブに捉える可能性が高いでしょう。

かつてのメルカリは成長株として、赤字ながらも期待から投資家に買われる企業でした。しかし、現在は成長の上限が見え始め、株価に対する高い期待があるとはいえない状況です。しかし、磐石な国内の顧客基盤など強みはある企業であることも事実ですから、そこに注目すれば安定性を確立しつつあるとも言えそうです。

これらのメルカリへの期待とリスクの情報をもとに投資判断をしてください。

いかがでしたでしょうか?つばめ投資顧問では、投資に役立つ情報をお届けします!最新情報を見逃さないように、メールマガジンの登録をお願いします!

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。