Warning: Undefined variable $echo in /home/tsubame104/tsubame104.com/public_html/wp-content/themes/tsubame2024/library/shortcode.php on line 35

JT(2914)の記事をアップしたところ、著名投資家のインヴェスドクターさんから貴重なご指摘をいただきました。

そのとおりで、前回の記事では財務について触れられていません。これも株価下落要因の一つであることは確かです。

「のれん」は突然の損失を生む地雷原

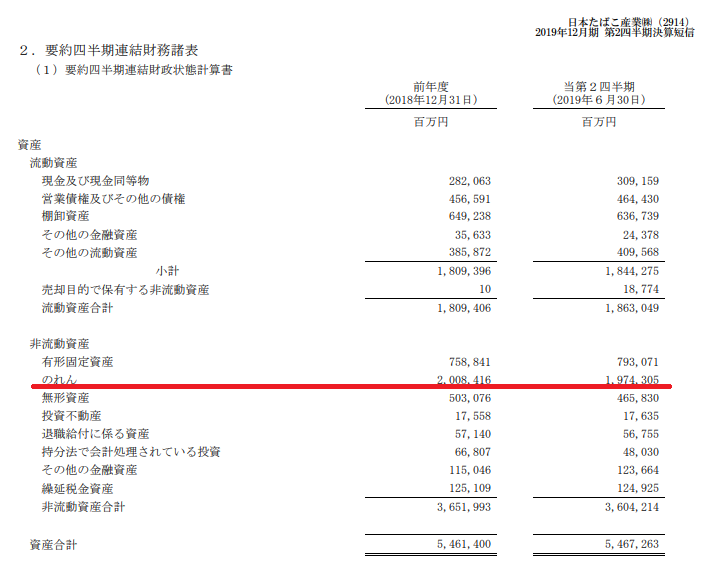

投資家が特に懸念しているのが「のれん」です。財務諸表を見ると、約2兆円の「のれん」があることがわかります。

のれんとは、企業を買収した時に生じる項目です。企業を純資産以上の金額で買った場合、簿価よりも「払いすぎた分」がのれんとして計上されます。

例えば、純資産100億円の企業を200億円で買えば、100億円(200億円-100億円)ののれんが発生します。

「払いすぎた」ものなので、日本基準の会計処理では一般的に20年にわたって償却し、費用として計上していました。100億円ののれんなら、毎年5億円(100億円÷20)が費用となります。

ところが、国際会計基準(IFRS)を採用することで、のれんは定期償却しなくて良くなりました。JTも2011年からIFRSを採用しています。IFRSの採用により、企業は従来の会計基準よりも利益を「かさ増し」できるようになりました。

一方で、IFRSでは決算期ごとに買収した企業の実情を反映し、「のれん」に価値がないと判断した時点で損失を計上します。

上記の例では、100億円ののれんに50億円しかないと判断した時点で50億円の特別損失を計上します。株主からすると突然のことなので、パニックで売ってしまうかもしれません。多くの投資家はこの事態を恐れているのです。

JTに大規模なのれん減損が起こりにくい理由

のれんの価値の判定には「ディスカウント・キャッシュ・フロー法」を用います。これは、将来想定されるキャッシュ・フローを現在価値に割り引いて足し上げるものです。

・・・と言っても難しいと思うので、要は買った事業が儲からなくなったら償却して損失を計上するということです。JTの場合は、損失額がマックス2兆円あることから、投資家が警戒しているのです。

すなわち、のれんの減損の兆候を見極めるには、買った事業が順調かそうでないかを判断する必要があります。

それでは、JTののれんがどこから発生しているのかと言うと、海外たばこ企業の買収です。中でも特に大きいのが、1999年の米RJRナビスコ(米国外事業)、2007年の英ギャラハー、2016年のアメリカンスピリットです。

すなわち、海外事業の状況が悪化していれば減損の可能性がありますし、そうでなければあまり心配する必要はありません。

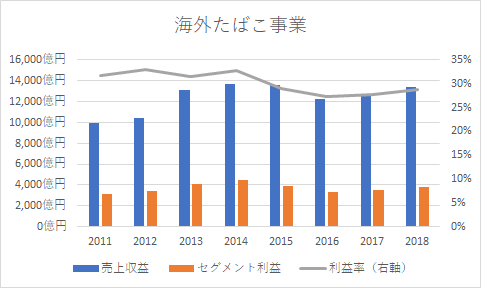

では、JTの海外事業の業績推移を見てみましょう。

大きく伸びているとは言えないものの、比較的安定した推移です。一時低下傾向にあった利益も、直近の3年は増加しています。

たばこ事業は世界的に見ても安定しています。良いかどうかは別にして中毒性があり、一度手にするとなかなか離れることができません。

先進国を中心に喫煙率は下がっていますが、その分値上げすることで相殺できます。ヘビースモーカーは、たとえ1箱1,000円になろうと吸い続けるのです。

非喫煙者にとっては、値上げで喫煙率が下がるのは歓迎できますし、値上げは増税と同時に行わることが多いので税収は減らず、政府にとってもありがたい話です。つまり、値上げは多くのステークホルダーに歓迎されるのです。

このようにして、たばこ事業の安定性は保たれ、大規模なのれん減損の可能性は低いと考えられるわけです。

現時点で減配の兆候は見られない―株主はチェックを怠るな

のれんの減損の可能性が全くないと言うつもりはありません。将来のことは予測できないのが、事業の世界です。

しかし、万が一2兆円ののれん全額が減損してしまっても、危機的な状況にはならないでしょう。

JTの資本は2.7兆円あります。2兆円の損失が発生しても債務超過にはならず、なお資本には余裕があるのです。

のれんの減損は、キャッシュ・アウトがありません。したがって、配当に対しての直接的な影響はないのです。配当原資(利益剰余金)にも余裕があり、JTは4,000億円の営業キャッシュ・フローから淡々と配当を払い続けることができるのです。

もっとも、のれんを減損しなければならなくなるのは、業績が悪化した時です。業績が悪化すれば、上記の様々な前提条件が崩れることになります。

したがって、株主は業績のチェックを怠らず、業績悪化の兆候に目を光らせなければならないのです。

現時点で私が言えることは、減損や業績悪化の兆候は見られないということです。キャッシュ・フローが安定していれば減配の可能性は低いですし、株式の37.6%を保有する財務省も減配はよしとしないでしょう。

配当目的の投資としては決して悪くないと考えます。

投資に100%の正解はありません。その中で、現時点で得られる情報から少しでも有利と考えられる行動を取ることが投資家に求められる技量です。ぜひ企業のことをもっと知って、その技量を高めてください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す