ソフトバンクグループ(9984)がWeWorkに対し、95億ドル(約1兆円)の金融支援を行うことが発表されました。これにより、WeWork株式の大半を取得することになります。

目次

「上場申請書類」で劣悪な実態が明らかに

ソフトバンクGは、「ビジョン・ファンド」を通じて、世界の様々な成長企業に投資しています。ライドシェアのUberや、TikTokのバイトダンスなどが有名です。シェアオフィスを運営するWeWorkは、その中でも目玉として期待されていました。

しかし、WeWorkがいよいよ「上場申請書類」を提出すると、急に風向きが変わります。同社の業績は18億ドルの売上高に対し、16億ドル(1,700億円)の赤字であり、事業を続けるほど赤字を垂れ流す状態だったのです。

さらには、創業者のアダム・ニューマン氏による資金の私的流用も発覚し、上場は延期となってしまいました。

もともと上場によって当面の資金繰りを工面しようとしていた同社にとって、これはあまりに痛い損失でした。おめでたいはずの株式上場が一転、倒産の危機に陥ってしまったのです。

困ったのが、出資者であるソフトバンクGです。目玉だったWeWorkへの出資が失敗すると、ビジョン・ファンドの雲行きにも悪影響を与えます。最悪、他の出資者から資金を引き揚げられてしまうかもしれません。

そうなってしまってはたまりませんから、ソフトバンクGは1兆円という巨額の資金を投じる決断をせざるを得ませんでした。ビジョン・ファンドの成否を賭けた勝負に出たのです。

単なるサブリースは儲からない。キーワードは「イケてる感」

WeWorkとはどんな会社なのでしょうか。

簡単に言うと、シェアオフィスの運営です。運営形態としては、ビルの所有者からフロアを一括で借り受け、それをさらにテナント入居者に貸し出す「サブリース」です。

収入はテナントからの賃料収入、支出はビル所有者への賃料という、非常にシンプルなビジネスモデルです。

しかし、少しでも不動産投資をかじったことのある人なら違和感に気づくはずです。サブリースはビル所有者へのリース料と自らの運営費という二重のコストがかかってしまいますから、単なるオフィスとしての価格競争力はありません。

簡単に言うと、普通に貸していただけではほとんど利益が望めないのです。

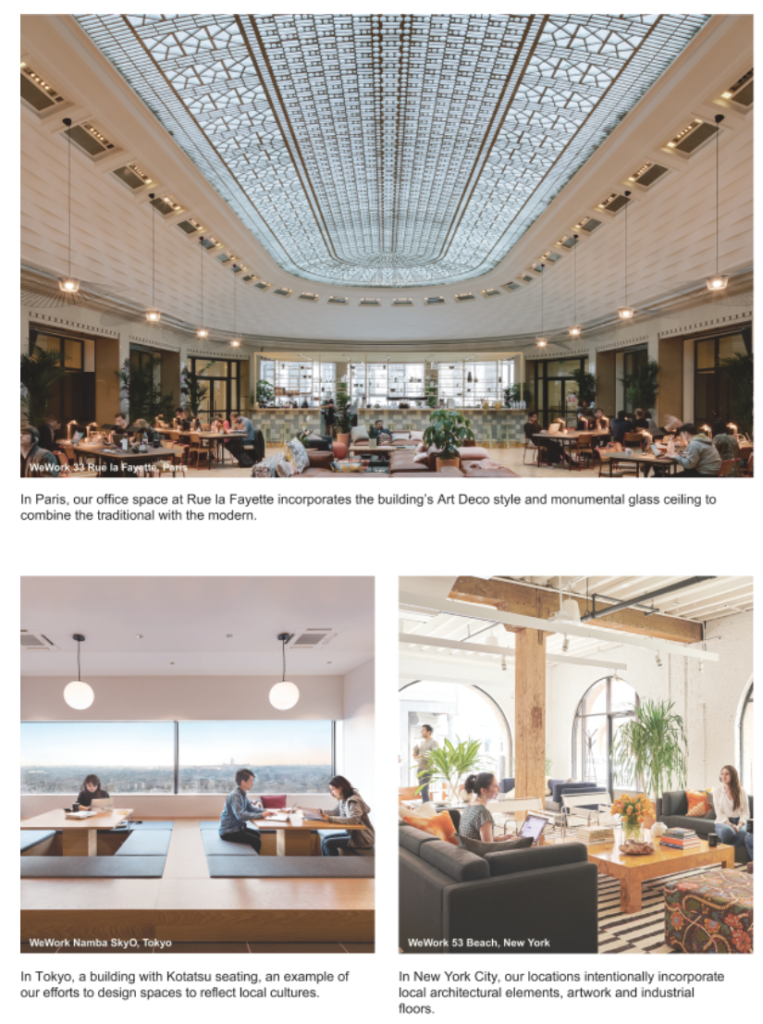

そこで、WeWorkが取った手段が「イケてる感」を出すことでした。内装をモダンなデザインにし、建物内にバーを設け、いかにも最先端のベンチャーが入居している「雰囲気」を出すこと。これによって意識の高い企業を惹き付けようとしたのです。

クレイジーな投資を実行させた孫正義の言葉

WeWorkはニューヨークで生まれた会社ですが、このビジネスモデルを一気に世界に拡大しました。あっという間に世界111都市528ヶ所へ展開しています。

それを可能にしたのが、ソフトバンクGの出資と孫正義会長の言葉でした。

孫会長は、創業者のアダム・ニューマンに会うなり、わずか12分で出資を決めたそうです。

そして、出資が完了した2017年3月に孫氏はアダムに「クレイジーさが足りない。オーガニックに事業が成長していることに満足するな。セールスやマーケティングに大胆に投資して、計画を10倍上乗せしろ」と言ったそうです。(出典:Stockclip)

これにより、WeWorkはまさに「クレイジー」な投資を行い、一気に事業を拡大させました。

費用が売上を圧倒的に上回る収益構造

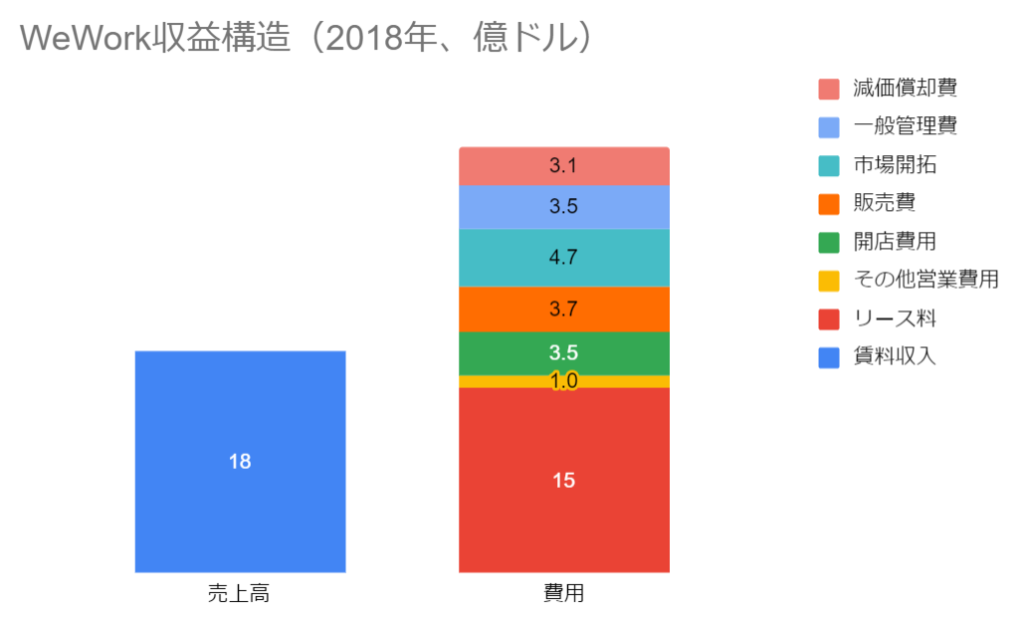

しかし、当然ながら利益の薄いビジネスモデルで拡大を続けると、コストばかりがかさんでしまいます。以下はWeWorkの収益構造です。

これを見ると明らかにわかるように、費用が圧倒的に売上高を上回っているのです。売上高に限界があるビジネスモデルですから、利益を出すことが容易ではないことがおわかりいただけるでしょう。

まともな感覚で見れば、WeWorkの経営はすでに泥沼に足を踏み入れているのです。

WeWorkの強みは「コミュニティ」?

孫会長はそんなWeWorkのどこに魅力を感じたのでしょう。これまでヤフーやアリババなど多くの成功例を出してきた氏のことですから、何か考えがあったはずです。

天才が考えていることを理解するのは容易ではありませんが、開示されている資料から推察できることは、WeWorkは単なるテナント貸しではなく「コミュニティ」を収益化しようとしているということです。

WeWorkのテナントから素晴らしいスタートアップ企業が立て続けに出るようなら、まだ入っていない人は「何かオフィスに秘密があるのでは?」と思うようになります。

秘密を探ろうと様々な企業が入居を検討するでしょう。WeWorkはそれらしい言葉で入居意欲を高め、やがて需要が高まれば、周辺の相場よりも高い賃料を取ることができることになります。

WeWorkはすでにニューヨークで最大のテナントオーナーとなっています。テナントが増えればそれだけ素晴らしい企業を輩出する確率は上がりますし、また人々の目にも留まりやすくなります。

やがてはビジネス界隈で「まさかまだWeWork入ってないの?」というような流れを作り出すことが同社の目的なのではないかと私は考えます。

夢物語の結末は・・・

もっとも、これは夢物語の話です。

シェアオフィスのビジネスモデルは誰でも真似できるものですし、私もWeWorkではないところを利用しています。(参考:ビジネスエアポート)

何より、本当のイノベーションは立派なオフィスではなく、ガラクタ置き場のようなところから生まれるものです。Googleは自宅のガレージ、Facebookも学生寮の一室から生まれました。

私の凡庸な頭では、WeWorkが大成功する未来は思い描けないのが現実です。

(次回はソフトバンクグループへの投資分析を行います。最新情報を受け取るには、↓から無料メルマガ登録を行ってください。)

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す