SIXPAD(シックスパッド)などの商品を製造・販売するMTGが2019年9月期に267億円の最終赤字を計上しました。

同社は2018年7月に東証マザーズに上場したばかりでしたが、早速の大幅な下方修正となっています。株価は公開価格から9割近くも下落し、投資家の期待を裏切る結果となりました。

IPOは一般投資家に損をさせやすい仕組み

このように、上場直後の会社には細心の注意を払わなければなりません。というのも、上場(IPO)という仕組みが一般投資家に損をさせやすいものだからです。

なぜそうなってしまうのか。それは創業者や上場前に投資を行っているベンチャー・キャピタル(VC)の立場に立つとよくわかります。

彼らは上場で株を売却することで巨額の資金を得ることができます。それまでの努力がここで晴れて報われるというわけです。

そこで少しでも多くの利益を得ようと思ったら、創業者やVCはなるべく高い価格で上場する動機(インセンティブ)が働きます。そのため、上場前には少しでも業績を良くして、かつその後の夢物語を語ることになります。

こうして、多くの一般投資家がIPOに夢を見て株を購入するのです。

一方で、彼らは一度株を売ってしまったら、その後の株価にはあまり関心がありません。上場で目的を果たしてやる気を失ってしまう「上場ゴール」となる企業・経営者も珍しくないのです。

上場により株価は必要以上に上昇してしまっていますから、業績が振るわなければあとは下がるしかありません。こうして上場後株価が下落を続ける企業が量産されることになります。

最も悪質な行為は「不正会計」

上場時に無理をした企業では、やがて化けの皮が剥がれていきます。MTGはその典型と言えるものです。

最もヤバいと言える行為は不正会計です。上場から1年も経たない2019年5月13日に、不適切な会計処理に関するプレスリリースが発表されています。

内容を簡単に触れると、中国の倉庫に商品を持ち込んだだけで「売上」として計上していたというものです。通常これだけでは売上になることはありません。商品は倉庫に残ったままですから、売れなければ戻ってきてしまい、当然お金は入りません。

これは「架空売上」であり、不正会計でよく利用される手口です。その目的は、業績を少しでも良く見せることであり、見抜けなかった監査法人(トーマツ)にも落ち度があると思いますが、会社としても非常に悪質です。

投資家を騙す意図が明確なので、もしそのような銘柄に遭遇したらすぐに「売り」です。なぜなら、その後も次々に悪い情報が舞い込んで来る可能性が高いからです。

今回のMTGのケースでも、不正会計発覚から半年後の現在、今度は「棚卸資産の評価損」という形で巨額の赤字を計上することになりました。売れない商品が倉庫に残っていたのだから当然です。

「営業キャッシュフロー」がマイナスの会社を避けるべき理由

不正会計まで行かずとも、企業ではこのような事例があとをたちません。投資家はどのように見分けたら良いのでしょうか。

財務諸表の詳細を見れば、読み慣れた人ならピンとくるものですが、そうでない人はなかなか難しいものです。そこで注目すべきなのが「キャッシュフロー」です。

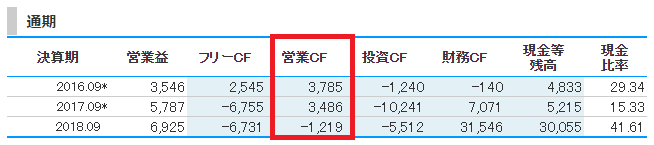

MTGのケースでは、2018年9月期(不正会計発覚前)に営業キャッシュフローが赤字になってしまっています。利益が黒字なのに営業キャッシュフローが赤字ということは、実際はお金が入ってきていないということです。

実は、損益計算書というはある程度の「ごまかし」が効きます。収益や費用の認識時点は操作できるからです。

一方、キャッシュフローはごまかしが効きません。金庫にいくら入っているかは誰が見ても明確です。営業キャッシュフローがマイナスということは、営業を続けるほど、お金がなくなってしまうということです。

もちろん例外はあります。しかし、本当に良い企業は間違いなくお金を増やしていくものです。なぜなら、企業の最終的な目的とはお金を増やすことだからです。

したがって、初心者は「営業キャッシュフロー」がマイナスの会社は避けるようにしするのが無難と言えます。

大切なのはビジネスモデルの継続性

とは言え、私たちもいきなり数字を全部把握して投資するわけではありません。分析の根幹にあるのは「ビジネスモデル」です。

企業を見る時には、必ず「この会社は何で儲けているか」を把握します。すると、収益源は美容製品ブランドの「ReFa」および前出の「SIXPAD」だということがわかります。

特にSIXPADを見た時、私は昔流行ったものを思い出しました。そう、お腹につけてプルプル震える「アブトロニック」です。

確か私が中学生くらいの頃に流行った記憶があります。「本当にこんなので筋肉が付くのか?」と思ったものですが、案の定すぐにブームは去りました。

そのため私は主要商品がSIXPADだという時点で投資を検討しませんでした。ビジネスモデルとして継続性がないと考えたからです。

このような「流行り物」はやがてブームが去ると巨額の在庫だけが残り急速に経営危機が訪れます。MTGはまさにその典型なのです。

ブームに乗って一時的に株価は上昇するかもしれませんが、その株価で買うことは誰が最後にババを引くかというゲームにすぎません。少なくとも、長期投資の観点では望ましくないのです。

あなたもまずはヤバい会社を見分けられるようになり、大事なお金を守れるようになりましょう。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す