三菱商事の株価下落が止まらない状況となっていて不安を感じている方も多いかと思います。

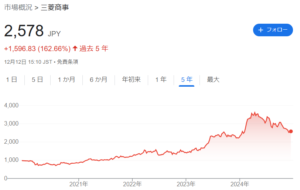

三菱商事というと、あのウォーレン・バフェットが投資したことで話題となり、2020年から大きく株価を上げてきました。

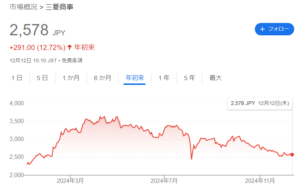

ところが2024年の4月頃をピークに下がってきて、直近6ヶ月では25%程度下落したという状況です。

今回は、三菱商事にどんな特徴があって、どんな人が投資するのが良いかということをお話したいと思います。

株式投資において、絶対に正解という銘柄はなかなかあるものではなく、それぞれの銘柄に特徴があり、その特徴とマッチする人が買うべきなのです。

目次

ピークは過ぎた?

まずは改めて株価を見てみましょう。

直近6ヶ月で約25%下落していて、年初来からはまだプラスとなっていますが、4月頃のピークには3,600円くらいあったものが2,500円くらいになっています。

しかし、バフェットが投資した2020年頃から見ると、今の株価でも2.5倍くらいには伸びています。

今の下落は、長い期間で見ると一時的な下落というか、下がったとも言えない数字です。

とはいえ、株価が下がってしまうと不安になるもので、なぜ三菱商事が下がっているのかということも気になります。

逆に言えば、三菱商事が今下がっている要因を知れば、三菱商事にどのような特徴があるかということが見えてくると思います。

下落要因は?

資源価格(原料炭・鉄鉱石)下落懸念

三菱商事は、”商社”ということでいろいろなビジネスの間に立って結びつけることもやっていますが、近年はどちらかというと投資に舵を切っています。

特に最近では企業への投資が大きくなっていますが、その前に大きくなったのが資源への投資です。

エネルギーや金属の採掘権を購入して、実際に採掘する会社が儲かれば三菱商事も儲かるというビジネスを行っていました。

直近の業績が好調だったのは、仕込んでいた資源の価格が上がっていたからです。

コロナやロシアのウクライナ侵攻、さらにインフレも相まって資源価格・エネルギー価格は大きく上がりました。

既に採掘してあるものなので、価格が上がれば原価は増えることなく利益だけが上がるという形です。

逆に、価格が下がった時にはその分損にもなってしまいかねません。

石油価格は今も下がってはいないですが、原料炭や鉄鉱石の価格が下落しているということです。

オーストラリアで石炭の権益を持っていたのですが、その価格下落によって予想した収益よりも下がってしまうということです。

また、鉄鉱石も厳しくなっているようです。

なぜ価格が下がってきたかというと、一つはこれまでが高すぎたということがありますが、中国経済の減速というものがあると思います。

中国ではかつてはマンションをどんどん建てるということで鉄の需要が盛り上がって価格が上がっていました。

しかし、今では不動産バブルがはじけて経済が減速していて、新しいマンションを建てることはなかなか無くなっています。

これがもっとひどくなってしまった時にはさらに下がってしまうでしょう。

現に三菱商事が下方修正しているのはその兆候を見て取っているからだと思われます。

同じような傾向が三菱商事だけでなく近しいビジネスを行っている三井物産でも出ているので、これは三菱商事だけの問題ではなく市況の影響が大きいでしょう。

まず知っておいていただきたいことは、三菱商事は資源の影響を大きく受けるということです。

それは必ずしも悪いことではなく、直近のように資源価格が大きく上がっていた時は業績は好調になります。

しかし逆も真なりで、資源価格が下がった時には厳しくなってしまうということです。

今は少し厳しい局面に入っているのだと思います。

利益確定売り

株式の需給の特徴でもありますが、株価が5年で3.5倍にも上がったということでそろそろ売ろうという動きが出てきてもおかしくありません。

”山高ければ谷深し”という投資の格言がありますが、急な上昇は急な下落を生むということです。

また、バフェットは日本の5大商社に最大で9.9%まで投資すると言っていました。

それ以上になると議決権を持つことになってしまうので、日本の商社の経営にまで携わる気はないというメッセージだったのだと思います。

上限が宣言されていて、既に9%後半まで買っているので、バフェットのバークシャーの買いによるプラスは見込みにくい状況です。

収益性の低下

今期の予想ROEは10.23%で、必ずしも高くはありません。

そもそも三菱商事は資本収益性が高い会社ではありません。

三井物産もそうなのですが、資源価格が上がった時は一気に20%まで上がったりもしますが、そうでない時は10%を割り込んだり、資源価格によってはマイナス(赤字)になったりもします。

平均で見ると、合格点といわれる8%を上回るかどうかといったところで、やはり図体が大きいので、それほど大きく設けられる投資案件はなかなかあるものではありません。

そう考えると、そもそもどんどん株価が上昇していったり業績が成長していくような特徴の事業を行っているわけではないということです。

一方、伊藤忠商事は非資源のところで長年がんばってきていて、資源には誰でも投資できるため収益率は平均的なところに均されてきますが、伊藤忠商事はもっと稼げるところを工夫して見つけてきた結果、ROEが高くなっています。

資源の影響を受けていないので、直近でもROEが高いまま維持できているというのが伊藤忠商事の特徴です。

それが株価にも表れていて、三菱商事や三井物産が過去6ヶ月で大きくマイナスだったところ、伊藤忠商事はほぼ変わっていない状況で、一方で上がる時にはしっかり上がっています。

三菱商事・三井物産が下がっているのに伊藤忠商事が下がっていないというのも、投資家が資源価格を懸念していることの証左になります。

三菱商事の特徴

以上のことから三菱商事の特徴が浮かび上がってきます。

ネームバリュー・規模・ネットワーク

有名企業で、社員の年収は2,000万円を超えると言われています。

規模も大きいですし、世界中に張り巡らせたネットワークによってビジネスや投資を成功に導くという特徴があります。

資源価格に左右される

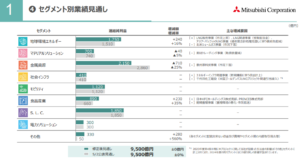

業績を見ても分かるように、利益の大部分は金属資源やエネルギー資源に頼っています。

よって、資源価格次第で業績が大きく変わることになり、今のように資源価格が懸念される局面では厳しくなってしまいます。

成長性は限定的

例えば単一事業であれば波に乗った時には大きく伸びるのですが、いろいろな事業を行っていて、投資で言うなら分散投資が効いている状態です。

インデックス投資だと年7~8%の成長性に落ち着いてきますが、三菱商事のビジネスもそのくらいの成長性に限定されることになります。

三菱商事への投資に向かない人

三菱商事の特徴を踏まえると、三菱商事への投資に向かない人が出てくるでしょう。

もしこのような目的で三菱商事に投資しているなら一度三菱商事から離れた方が良いかもしれません。

目先の利益を求める人

株価が下がったからリバウンドで上がるのではないかと思っている人もいるかもしれません。

短期的にはもしかしたらあるかもしれませんが、しばらくは厳しい状況が続くのではないかと思います。

資源価格や中国経済が急に回復することは難しいでしょう。

もちろん突発的な事象で上がることはあるかもしれませんが、少なくともそういうベクトルには向かっていないので、トレンドフォロー的な投資の観点でも対象にはなりにくいと思います。

大きく上がって下がった後は、瞬間的に上がることはあるかもしれませんが、すぐまた大きく上がって戻るということはなかなかありません。

高い成長性を求める人

いろいろな事業に投資していて、ヘンなことにはなかなかなり得ないですが、一方で成長性は年10%未満くらいに落ち着いてくるでしょう。

長期的な成長性はROEの水準におさまってきます。

株価変動が気になる人

業績が資源価格に影響され、資源価格は大きくアップダウンします。

それに合わせて株価も動くことになるので、それが気になる人はあまり向かないかと思います。

こんな人は問題ない

逆にこういう人なら問題ないという人の特徴もあげてみましょう。

配当目的の人

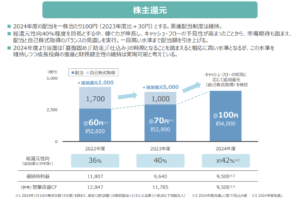

今の三菱商事の配当利回りが3.9%と非常に高いです。

最近の三菱商事は配当の方針も強化していて、累進配当も掲げています。

方針に従うなら、今投資すればほぼ4%の利回りは維持し続けられるだろうという考え方になります。

ただし、この配当方針というものは宣言したに過ぎず、法的な縛りはないのでもし業績がものすごく悪くなったら減る可能性もあるということは覚えておいてください。

ただ、そんなことをしたら市場の信頼を失ってしまうのでなかなか無いことだとは思いますが、絶対のものでもありません。

三菱商事が大好きで仕方がない人

三菱商事は良い会社ですし、ずっと長く持ち続けられるなら、足元では厳しいかもしれないけれども成長を続けられるという確信を持っているのであれば当然持っていて良いと思います。

逆に、株式投資、特に個別株への投資というものはそういう気持ちがないと上手くいくものではありません。

持ちたい株に該当するのであれば目を瞑って持っておく、あるいは今のタイミングで買うということがあって良いと思います。

バフェットを信じる人

バフェットが良いと言ったなら間違いないだろうという投資のやり方もあるかと思います。

ただ気をつけたいのは、バフェットもかなり売却を行っているということです。

直近でもAppleを一部売っています。

もしバフェットが売ったとしても、「裏切られた」と考えてもどうしようもありません。

また、バフェットが三菱商事を買ったのは割安だったからという理由もあります。

株価が上がった今、割安感があるかどうかというところもあります。

これ以上買うことはないと宣言したこともあり、売る可能性もゼロではないと思います。

バフェットの最近の動きは、後継に譲ろうとしているように見えるので、そういう意味ではまさに事業が分散していて割高でもないし配当もしっかり出している商社はうってつけの投資対象だったのかもしれません。

番外編:伊藤忠商事

三菱商事の特徴を踏まえて伊藤忠商事を考えてみましょう。

ネームバリューやネットワークは同様に持っていて、一方で資源価格には大きく左右されません。

そして、成長性は”限定的”というほどは低くないと思います。

ROEは三菱商事や三井物産よりも高いです。

もちろんこのROEが今後も続けられるかどうかは分かりませんが、企業を買収してその連結決算で利益を増やすなど、上手くやっているところがあります。

何より三菱商事・三井物産に対するライバル心が強く、面白い会社だと思います。

投資が上手くなるためには、最初に投資したところからもっと良い企業はないかと探し続けることが大事だと思います。

今三菱商事を持っていて不安を感じているなら、投資のスタート地点に立ったのだと考えて続けていっていただけたらと思います。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

[…] 競争環境の変化は、企業の市場シェアに影響します。新規参入者の出現や既存企業の戦略変更が、競争を激化させることがあります。これにより、三菱商事のような企業も、資源価格に左右されるため、成長性が限定的になることがあります。 […]