今回は太陽誘電についてです。

有名な投資家の井村俊哉さんが投資しましたがその後売却し、株価も下がってしまったようです。

井村さんの真似をして買った方々が売るに売れずという状況なのではないかと思います。

長期投資の観点で見た時に、もしこのまま持っていればどうなりそうかということと、井村さんがなぜ投資をし、なぜ売却したかということを解説したいと思います。

太陽誘電は何を作っている?

栫井:当社アナリストの元村さんに太陽誘電がどのような会社なのか説明していただきます。よろしくお願いします。

元村:よろしくお願いします。太陽誘電は、電子部品の中でもコンデンサを手掛けている会社です。「積層セラミックコンデンサ」というものを作っているのですが、簡単に言うと電気の流れを整える役割を果たしている電子部品です。スマホや電気自動車、データセンターのサーバーなどにも搭載されています。高性能なデバイスになればなるほど積層セラミックコンデンサがたくさん使われることになります。

栫井:iPhoneが出始めた時に話題になった分野ですよね。村田製作所が有名でしょうか。

元村:そうですね、太陽誘電と村田製作所は競合関係でもあります。

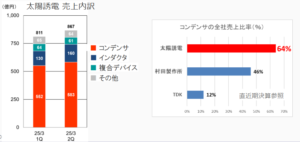

太陽誘電の売上のうちコンデンサが6割強となっていて、競合他社と比べても大部分をコンデンサが占めています。

栫井:コンデンサというと村田製作所のイメージがありますが、それ以上にコンデンサに特化しているということですね。

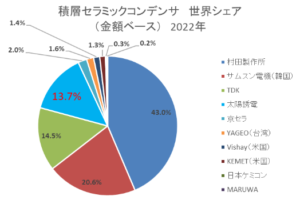

元村:世界シェアを見ると(金額ベース)、村田製作所が43%くらいあって、太陽誘電は14%弱で実質業界3番手くらいの分類です。

業績は長期で右肩上がりできていて、電子機器類の需要があった2022年にピークをつけましたが、足元の状況としては少し売り上げが下がって利益率も大きく下がりました。在庫の調整局面が来ていたというところです。それが2024年度に入ってからは対前年比でプラスになってきたという状況です。

栫井:足元では業績が回復しつつあったということですね。

元村:そうですね。

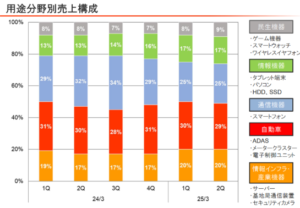

元村:では、太陽誘電のコンデンサが何向けなのかということをより詳しく見てみたいと思います。

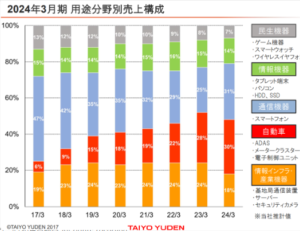

これは、太陽誘電の電子部品が何向けに作られているかを表したものです。直近の7~8年で自動車向けがすごく増えていることが分かります。電気自動車であったり、社内の電装化が進むに従ってコンデンサも自動車向けが増えてきたということです。

栫井:これは比率は変わっていますが需要自体が増えていっているということですか?

元村:そうですね、全体の需要自体が増えていて、特に自動車向けが増えてきたということです。

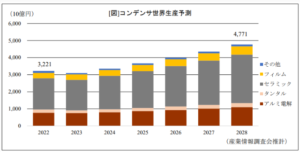

これがコンデンサの世界市場予測ですが、コンデンサにもいろいろあって、このグレーの部分がセラミックコンデンサで、太陽誘電の中でも主力製品となりますが、これがどんどん増えていくという予測になっています。自動車の電装化、自動運転、DXや、生成AIブームによるデータセンター需要、AIスマホやAIパソコンなどの高性能端末の増加に伴ってコンデンサの需要も増えていくという予測がされています。

栫井:高性能であればあるほどコンデンサもたくさん必要になるという理解で良いですか?

元村:はい、その通りです。より高度な制御が必要になるのでコンデンサ自体もたくさん必要になります。

利益ゼロ!

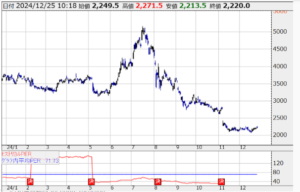

元村:この1年間、電子部品や半導体業界をよく見てきたのですが、2024年6月頃に、GPUの次は積層セラミックコンデンサだという風潮が高まった時期がありました。GPUに対する過熱感から、コンデンサの需要も間違いなく増えるだろうということで、太陽誘電の株価も大きく上昇しました。

栫井:6月から7月半ばまでは大きく上がっていますが、そこから転換して一気に下がってきていますね。

元村:一時的な過熱感が落ち着いたこともあったのですが、必ずしもこのまま右肩上がりにはいかないのではないかという懸念材料が出てきました。例えばEV車の販売がピークアウトしそうだという機運が出てきたりして、コンデンサに注目が集まり始めてきていたのが落ち着いてしまったのです。そこから先はさらに下がっているのですが、AIパソコン・AIスマホに期待は高まっているけれどもiPhone自体の買い替え需要がそれほど起きていないということが反映された状況です。

栫井:直近で下方修正もありましたよね。

元村:そうですね。

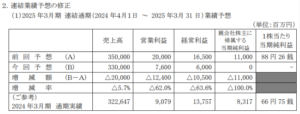

11月に下方修正していて、売上ベースで見ると200億円くらいですが、営業利益や最終利益を率で見るとそれ以上のインパクトがあります。

栫井:最終利益がゼロになってしまったんですね。

元村:そうなんです。修正の理由としては、中国の不況がものすごく大きいということです。それからEV需要のピークアウト、そして為替差損で最終利益がゼロになるという下方修正でした。

これが直近の四半期ごとの用途分野別売上構成ですが、情報インフラのところにはサーバーも含まれるので、データセンター向けが伸びていると思われます。一方で自動車向けは横ばいではありますが決算短信などを見ると少し下がってきているようです。比率が高まっているのは、データセンターが含まれる情報インフラと、ゲームやスマートウォッチなどの民生機器で、これまで市場を引っ張ってきていた部分の状況があまり良くないようです。AI関連の需要が高まってくる期待以上に足元の状況が悪くなっているのではないかと太陽誘電が説明しています。

栫井:将来は期待できるかもしれないけど足元が悪く下方修正もあって株価が下がってしまっているということですね。

井村氏はなぜ買い、なぜ売ったのか

栫井:株価が大きく上がって下がったということですが、その中で井村さんがどのような取引をやってきたか分かりますか?

元村:ネット上で情報収集をしたところ、太陽誘電に投資をしたのはおそらく2024年6月より前の段階で、売却したのが10月中頃と見られます。モメンタム性に賭けたところはあったのではないかと思います。

栫井:モメンタムというのは、今話題になっているからグッとくるのではないかと考えたということですね。

元村:GPUの次はコンデンサだという話題性もありましたし、AIパソコンやスマホの買い替えもあるし、まだEV車のピークアウトも見えていなかった時期だったので、その流れに乗ったのだと思います。

栫井:10月頃には売ったということですが、これはどういったわけでしょうか?

元村:やはりこの辺りでEV車の販売がピークアウトしたという世論が中心になってきて、AIパソコンやスマホの買い替えが思ったより起きなかったというネガティブな材料が一気に現れてきて、このまま放っておいても下がるだけなのではないかということで損切りに踏み切ったのではないかと思います。

栫井:ここで売れるということもさすがだなと思いますね。投資が上手くない人はズルズル引きずっちゃうところです。井村さんの投資で言うと、三井松島ホールディングスや、一時期地銀などに投資していた時もあったかと思いますが、大きく割安になっていてかつ外部環境の変化などでぐんと伸びてきそうな割安銘柄を買うというイメージが強いですが、太陽誘電の時にはそんなことがあったのですか?

元村:PBRは1倍割れではありましたが、そこまで安くはなかったですね。6月頃のPERは35~45倍くらいあって、割安なタイミングで入ったわけではないですね。

栫井:2022年の業績くらいに伸びるとしたら割安とも言えるといった感じだったのでしょうか。

元村:そうだと思います。

栫井:しかし足元の状況を見るとそうではなかったと。

元村:どちらかというとネガティブな面が顕在化してきたということですね。

栫井:井村さんは下方修正が出る前に売っていて、マクロの環境を見てヤバいとなったら早々に売るのは改めてさすがだなと思います。逆に言うと、井村さんでも間違うことがあるということですね。

元村:損切りはさすがですね。やはり太陽誘電の場合、良い時は良いけれども悪い時は悪いという特性があります。大きく上がる期待が持てる反面、読み違えた時のダメージは大きい企業だと思いますね。

長期投資なら業界最王手

栫井:今まだ持っている人に向けた話になると思いますが、太陽誘電の業績や業界におけるポジショニングについて詳しく説明をお願いします。

元村:繰り返しになりますが、良い時は良いけれども悪い時は悪いということですね。

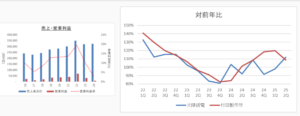

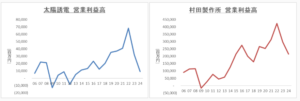

これは業界一番手の村田製作所と太陽誘電の営業利益を並べたものになります。(金額は違うものの)二社とも同じような動きをしていますが、対前年比の数字で見ると、太陽誘電は一時期は600~700億円という利益があったものが足元ではもうほとんど利益が無い状況の一方、村田製作所は落ち込んだとしてもせいぜい50%くらいという形で、振れ幅が全然違います。これが業界の中のリーダー企業とチャレンジャー企業の大きな違いなのかなと思います。

栫井:リーダーとチャレンジャーでそんなに違うものなんですか?

元村:かなり違うと思います。

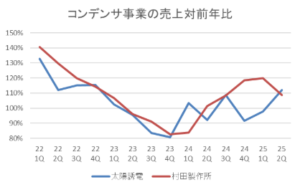

これは村田製作所と太陽誘電の、コンデンサ事業単体での売上の対前年比のグラフです。どちらもガタガタしていますが、太陽誘電の方がより上下動が激しいです。村田製作所の方が業界一番手で金額のシェアも高いので、顧客企業との安定した関係性があり、市況感が悪い時は当然取引量に影響するけれども二番手三番手ほどではありません。市況が悪い時の二番手以降のチャレンジャー企業は、最王手との取引を確保した顧客企業の調整という扱われ方をされるので、良い時はグッと上がるけど悪い時はガクッと下がってしまうという特徴があります。

栫井:顧客企業からすると、まずは村田製作所から買って、たくさん要らない時は太陽誘電はゼロになって、たくさん必要な時は村田製作所で足りない分を太陽誘電から買って、その時に太陽誘電には急な受注が入って売上が一気に伸びる、ということが今のポジショニングである限り延々と繰り返されるわけですね。

元村:そうですね。顧客企業からすると一社だけに依存することはリスクが大きいので二番手三番手も大切な存在なんだけれども、どうしても調整役みたいになってしまうということです。

栫井:長期投資の観点だと、そこで赤字になったりするとなかなか次の一手が打てなくなったりしてどうしても競争力をつけにくいですよね。

元村:その通りですね。

栫井:そういう意味では長期投資で投資するべきなのはやはり二番手ではなく一番手であって、何十年後にはその差が大きく開いている可能性が高いということですね。

元村:長い目で見た時に、一番手企業の方が資本力もあるので、市況が悪い時にちゃんと設備投資をして生産能力を高めて市況が良い時にたくさん売るということができます。チャレンジャー的なポジションにいる企業はやはり短期での業績の上げ下げが激しいので難しく、長期投資でほったらかしにすることはできないと思います。

栫井:逆に言うと、二番手だからこそ良い時には倍率で言うとものすごく大きく上がるので、井村さんが狙うのは村田製作所ではなくて太陽誘電だったというところはあるかもしれないですね。

元村:そこが私たち長期投資家とは違う着眼点だと感じましたね。

栫井:セラミックコンデンサ市場はまだ拡大していくということですが、太陽誘電もガタガタしながらも成長はしていくというイメージは描けますか?

元村:おそらく中長期で成長はしていくと思います。ただ一方でシェアを落としたくないということで、よりがんばって巨額の設備投資を行わなければならなくて、村田製作所よりも重しになってくる局面もあるのではないかと思います。

栫井:市場が拡大していくことは良いことなので、安定して投資をしたいなら、太陽誘電ではなくて村田製作所を買った方が良いということになってきますね。

元村:長期投資の観点だったらやはり業界一番手を選ぶのが定石となりますね。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す