株価が上昇する良い銘柄を見つけたいとは誰しも思うでしょう。

しかし、闇雲に探したところで見つかるわけでもなく、何か手がかりが欲しいところです。

そういう意味では、昨年の上昇ランキングが参考になるのではないかと思い、今回は2024年の株価上昇ランキングを元に、上がる銘柄はどのようなものなのかということと、それらの銘柄から得られる株価上昇のための法則を探ってみたいと思います。

2024年 何が伸びた?

日経新聞に掲載されていた、2024年の東証プライムの値上がり率ランキングを元に考えます。

1位はフジクラで、同じ”電線御三家”と呼ばれる古河電工は5位となっていて、近しい企業がランクインしています。(住友電工はランキング外)

次に目を引くのが、IHI(3位)や三菱重工(10位)、川崎重工(19位)といった防衛関連で、日本の防衛費が上がったことでランクインしています。

特徴的だったのは、7位にアシックス、20位にミズノが入っています。

テーマとしてどれほど注目されていたかは分かりませんが、サンリオ(6位)やラウンドワン(18位)、DeNA(21位)よいったエンターテインメント系が入っています。

これを見ると、1年という期間では、何らかのテーマ・特徴を持った企業群が上がりやすいということが分かります。

一方で私が常々言っているのは、テーマに惑わされてはいけないということです。

テーマが話題になる時というのは既にピークだったりもしますし、そもそもそのテーマ自体がそこまで大したことないということも珍しくありません。

良いテーマとそうではないものを見極めるためには、きちんと一つ一つのテーマの中身を調べる必要があります。

改めて2024年の上昇ランキングを見ると、テーマと市場の拡大が結びついている銘柄が上がっていると感じられます。

データセンター

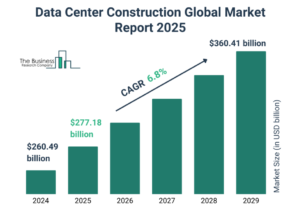

例えば1位のフジクラは、データセンターの建設が特にアメリカを中心に盛り上がっています。

グラフでは年率6.8%伸びるとなっていますが、ニュース等ではこれ以上に伸びるという話もあります。

なぜこの話の確度が高いかというと、AIの拡大という裏付けがあるからです。

クラウドを通じてAIを動かしていますが、そのクラウドの実体というものがサーバーであり、データセンターです。

AI関係で最も話題になりやすいのがNVIDIAですが、NVIDIAの半導体(GPU)を設置しているのがデータセンターです。

フジクラはデータセンターで使用される光ファイバーとその関連機器を作っていて、世界シェアの高い製品もあります。

需要の拡大によって業績を伸ばすことができました。

同業界の古河電工にも同様のことが言えます。

”電線御三家”と呼ばれていますが、電線自体が伸びているわけではなく、データセンターに使われる光ファイバーを中心に伸びています。

住友電工は自動車に使われるハーネス等に強みがある会社なので、今回のデータセンターの需要増とはあまり関係がなく、ランキング外となりました。

大事なことは、このデータセンターの伸びがどれほど確かなものなのかを考えることです。

AI→AIを動かす半導体→半導体が使われるサーバー→サーバーを設置するデータセンターというように考えていくと、データセンターが伸びるだろうということはかなり確からしく考えられます。

こうやって考えることで、市場で単に話題になっているテーマというものが、実体経済と結びついた確かなものかどうかということを見極められるのではないかと思います。

簡単ではないですがやってみる価値はあるでしょう。

防衛

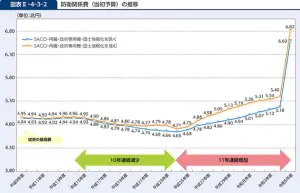

もう一つ分かりやすいテーマとしてあったのが防衛関連です。

三菱重工や川崎重工の株価が伸びました。

これは非常にシンプルで、岸田政権の時に、それまではGDPの1%としていた防衛予算を2%にするというニュースが流れました。

1%増という数字は小さいですが、単純に2倍です。

同時に、日本で防衛関連の設備を作っている企業は非常に限られていて、三菱重工、川崎重工、IHIくらいです。

防衛費が2倍になるということは、これらの企業の防衛関連の売上が2倍になると考えられるわけです。

防衛に関しては、2倍になってすぐ3倍になるということはなかなか無く、限界はあります。

逆に、話題にはなっていても市場はそこまで伸びないのではないかと私が思っているのはペロブスカイト太陽電池です。

話題にはなっているし、技術としては面白いのかもしれませんが、どこかの企業が独占的に技術を持っているわけではなさそうですし、市場が拡大していくかというと疑問があります。

テーマとしての有効性は低いように感じます。

全くのゼロのところからテーマを探すのは難しいですが、話題になり始めた時に、本当にこのテーマはアリなのかナシなのかということは判断できるかもしれないので、それを意識して日頃のニュースや身の回りで起きていることを見ていくと大きなヒントが得られるかもしれません。

スポーツ・エンターテインメント

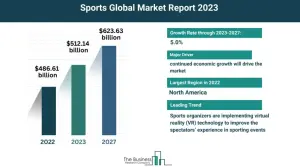

アシックス、ミズノといったスポーツ関連も伸びていました。

ミズノに関しては業績が伸びていないのでアシックスに引っ張られて伸びただけのように見えますが、アシックスは面白いかと思います。

世界のスポーツ市場が拡大していて、いわゆる”長期潮流”の中にあるわけです。

人々が豊かになると、スポーツやエンターテインメントの市場が拡大していきます。

特に近年はコロナ禍が明け、これらが盛り上がりやすい環境にありました。

アシックスは一時期ナイキに大きく負けていました。

ナイキが厚底シューズを発売し、速く走れるということで箱根駅伝でも選手のほとんどがナイキの厚底シューズを使うほど一世を風靡しました。

アシックスは辛酸をなめる形になりましたが、この厚底シューズが市場の拡大に寄与したことも確かです。

アシックスも再起をかけて、厚底シューズの開発を行い、シェアを挽回してきました。

また、アスリート向けのものだけでなくカジュアル寄りのシューズやアパレルにも力を入れるようになりました。

アシックスのファッションブランドであるオニツカタイガーも強化して、インバウンドの客にウケたりもしています。

この辺りの売上を大きく伸ばして、株価も伸びたという形でした。

スポーツ市場の拡大と、元々のアシックスブランド、そして技術力が活かされたというところです。

伸びる条件とは

ここまで見てきて、改めてどのような銘柄が伸びたかというと、(短期的な観点になりますが)やはりテーマに乗っているということが重要だと思います。

ただ、そのテーマが良いものかどうかを判断することが大事となりますし、さらに言うとそれが短い期間で終わってしまってはいけません。

瞬間的なブームだと、一瞬上がってすぐに下がるという動きになってしまいます。

長期的なものであれば、一度上がってそこから落ちないということになりやすいです。

いわゆる”長期潮流”に乗るべきということになります。

投資家が買う条件をまとめますと、まずは足元の業績が伸びていること、そしてその業績が長期的に拡大することが期待できることです。

そしてその期待に数字などの裏付けがあるということです。

これらの条件がそろっている銘柄を探すと良いと思います。

もう一つ重要な点としては、伸びる市場の中にいても、そこで実力を持っていなければなりません。

電線御三家の中で住友電工だけが伸びなかったように、自社で持っているものを波に乗せることができなければ株価や業績を伸ばすことはできません。

逆にアシックスは自社の技術やブランド力を市場拡大の波に乗せられたことで大きく伸ばすことができました。

株価が伸びる条件としては、まずは長期的な市場の拡大が見込めること、そしてそこに自社資源を活用できること、この2つが合致すれば株価の成長が期待できます。

市場の拡大(テーマ性)と自社資源のどちらか片方だけを見ている人が多いように感じます。

2025年の注目は?

2025年の株価はどこのテーマが伸びてくるでしょうか。

引き続き言えることは、長期投資をやる上ではやはり長期潮流の中で探していくべきだと思います。

長期に渡って伸び続ける市場であれば、仮に今年はうまくいかなかったとしてもその期待を来年以降に持ち越せるということになります。

株価の動きは単純ではなくて、市場がゆっくり右肩上がりに伸びている中でも一時的に下がったりすることもありますし、上がりすぎることもあります。

既に上がったものは上がりすぎている可能性があるので様子見した方が良いと思いますが、今伸びなかったからといって将来伸びないとは限りません。

ある時何かのきっかけで火がつく可能性もあるので、長期で伸び続けている市場を買うということが大事だと思います。

そういう意味ではやはり半導体などの市場が勢いがありますし、スポーツ、エンターテインメントといったところもまだまだ期待できます。

足元で言えばインバウンド関連も伸びそうな気がします。

2024年の訪日外国人数は過去最高だと思われますし、2025年はさらに伸びていくと考えられます。

足元の円安の特需も確かにあると思いますが、海外旅行の活性化は今後も続くと思います。

一時的なブームはすぐに終わってしまうのでどこで売るべきか悩んでしまいますが、一方で長い目で見ていれば腰を据えてやっていけるのではないかと思います。

そういう観点でも、長期向きの銘柄を選ぶと良いのではないでしょうか。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す