YouTubeに動画をアップロードしました!

以下、文章化したものです。

つばめ投資顧問の栫井です。

今日解説するのはソフトバンクグループです。

このソフトバンクグループは、株式投資としては非常に問題児なん

一部では倒産の噂すら囁かれている状況です。

そのソフトバンクグループの本当の問題点についてこの動画では解

まず触りで申し上げますと、このソフトバンクグループ、隠れた債

今日解説するのはソフトバンクグループです。

このソフトバンクグループは、株式投資としては非常に問題児なん

一部では倒産の噂すら囁かれている状況です。

そのソフトバンクグループの本当の問題点についてこの動画では解

まず触りで申し上げますと、このソフトバンクグループ、隠れた債

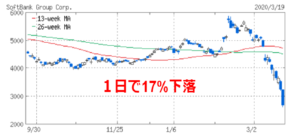

まず株価の方を見ますと、比較的4000から5000円の間を推移

株価は4、3000円台をすっ飛ばしていきなり2000円台にま

その下落のきっかけとなっているのは、新型コロナウイルスはもち

また、すでに上場した投資先のライドシェアのUberなんですが、こち

この事から、ソフトバンクの保有価値というのは、当然大きく下がっ

それからこのビジョンファンドで、投資している大きな投資先の一

また2000億を投資したOneWebという衛星通信の会社があ

いずれも新型コロナウイルスの影響を受けたものでもあるんですが

ソフトバンクグループってそもそもどういう立て付けになっていたのかということです。

保有株式、いわばソフトバンクグループは投資会社になっている訳

トータルで31兆円。

これがバランスシートだと考えると、そこから負債の6兆円を引

これに対して市場の評価というのは、3月19日の時点で5.6兆

確かにこれだけを受けると、なんだソフトバンク十分割安じゃない

ソフトバンクの会計というのは非常に複雑になって

今からそのカラクリを説明します。

どこが複雑かというと、このソフトバ

もっとも、このビジョンファンド3.2兆円ということで、確か

そのビジョンファンド10兆円がどういう構成になっているのかと

それからソフトバンクグループなどが持っている、議決権のあ

この優先株式に対しては、実は、年間固定の7%配当を支払い続けないといけないという決まりがあります。

つまり、これは年間3000億円になるわけなんですけれども、この仕組みに「あれ?」と思ったかもしれません。

普通、株式の配当というものは会社の方で決められるので、上げたり下げたりすることができ

これって株式と名を打ってはいるんですけれども、実態としては債務なのです。

つまり、このビジョンファンドは、レバレッジ、たくさんの借り入れも”優先株式”という名を借りた隠れ債務という借り入れをを使って、大きく10兆円に膨らま

つまりこの4兆円が今後のソフトバンクの命運を左右するというわけなのです。

何か問題なのかというと、株式市場が停滞してしまっても、これまではipoなどで売却して資金を得てそれを配当にまわすことができましたが、この株式市場で、まして今持っている企業が

その

配当支払えないとどうなってしまうのかということをこ

配当を支払えないとなると、お金を借りて配当を支払わなければなりません。

しかし、今の金融環境では、配当のためにお金を貸してくれる金融機関や銀行があるとは想定できません。

まして、持っている資産がボロボロになっているといわれている中でそんなリスクを被ってお金を貸すような先はなかなか無いでしょうからこれは実質ふさがれたと言っても過言ではないです。

もう一つの手段としては、「ギブアップ」です。

ソフトバンクが、ビジョンファンド自体を半分破綻させてしまうということです。

そうなると、先ほど説明したようなこの普通株式の部分が無くなって、ゼロ価値にしてしまって、残っている優先株式を持っている外部の株主が普通株主となって、残ったソフトバンクのビジョンファンドが

これはソフトバンクグループにとっては実質損切りということになり、これをやったからにはソフトバンクグループとビジョンファンドは関係がなくなってしまい、 ソフトバンクグループはビジョンファンドの3

ただしこれだったら、先ほどのグラフを見てば分かる通り、3兆円がなくなってしまったとしてもまだ大丈夫です。

しかし、もしこれを実際にやってしまったとなると、いよいよ金融業界にお

したがって次

しかしこのソフトバンクグループは、実はそんなにお金を持

ありません。

すでに6兆円の有利子負債がありますし、ソフトバンクグループ自体が事業を行っているわけではないので、現金を得る手段としては子会社からの配当や子会社株式の売却ということになりま

配当としては、大きく望めるのは実質的には携帯会社のソフトバンクからの配当ぐらいしかありませんから、そのお金はほとんどソフトバンクグループの借金の利払いに充てることで精いっぱいです。

そうなると、いよいよアリババの株式や携帯会社の株式そのものを売って何とか資金を得るしかありません。

ただ、これらの株式を売るというのはそもそもソフトバンクグループ

それでもアリババの株はまだ16兆円もあるじゃないか、というふう

しかしこのアリババのチャートを見てください。

決算発表が行われた2月上旬の時点では220ドルありましたが、今は180ドルまで低下しています。

中国株に関しては、新型コロナショックを受けてもなお不自然なほど上がっていたところがありますが、ここに来てまた下がり始めたというところがあります。

これがますます下がれば、ソフトバンクの持っている資産が

まとめますと、今のソフトバンクグループは、すぐに倒産するようなことはないでしょう。

仮に、ビジョンファンドの中身がボロボロだったとしても、それは最大3兆

ただし、ビジョンファンドの優先株式の配当を支払うために本体がお金を注入する可能性があり、そうなると連鎖的にいよいよ本体もお金がなくて、株式を売らなければならなくなる可能性が出てきます。

そしてカギを握るのがアリババの株価です。

そしてカギを握るのがアリババの株価です。

アリババの株価が大きく下がってしまうといよいよグループとしては手の施しようがない状況になって

なぜこういう状況になってしまったのかというと、そもそもこのビジョンファンドを立ち上げたのは2016年

それらはいずれも今みたいな市場の崩壊があると、逆回転によって次々に問題を引き起こしますから、その問題を想定していたのかどうかというところを疑問に感じざるを得ません。

何よりソフトバンクグループはもともとは「インターネット革命を起こす」と言ってインターネットの値下げや携帯料金の値下げなどを最初は頑張っていたんですけれども、いつのまにか、アリババの投資の成功っていうのもあった

ソフトバンクグループがやっているのは実際に顧客の生活を改善するなどではなくて、いかにお金を増やそうかということば

しかし、そんな都合

この新型コロナウイルスショックによっ

非常に難しい会社です。

ヘタに割安だからということを考えて投資するには難易度が

を得ません。

皆さんいかがでしょうか。ご理解頂けましたでしょうか。

このチャンネルでは、話題になった会社や事業の分析などを中心に

是非チャンネル登録をお願いします。

また、メールマガジンに登録すれば最新の情報をいつでも受け取れますので是非この機会

ご視聴ありがとうございました

サイト訪問者限定プレゼント

あなたの資産形成を加速させる無料プレゼント

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

お陰さまで大変勉強になりました。