街中の店舗でよく見かける決済端末「ステラ」をご存知でしょうか?

この端末がどこの会社のものか知っていますか?

実はこの「ステラ」は、GMOペイメントゲートウェイ(GMOPG)と三井住友が共同で開発・展開している決済端末なんです。今回は、このGMOPGという企業について、その実態とビジネスモデル、そして今後の成長性まで深掘りして解説していきます。株式市場でも話題になりやすい企業ですので、ぜひ理解を深めていただければと思います。

目次

決済端末「ステラ」が果たす役割と利便性

まず、GMOPGが手掛ける決済端末「ステラ」についてご説明します。この端末は、飲食店などで店舗に1台置くだけで、クレジットカード、QRコード決済、交通系電子マネーなど、様々な決済手段に対応できる機能を提供しています。

通常、店舗が多様な決済手段を導入しようとすると、クレジットカード会社や各Payアプリ事業者と個別に契約を結び、それぞれ異なる端末を用意したり、事務手続きを行ったりと、非常に手間がかかります。しかし、「ステラ」を導入すれば、これ1台で全ての決済を一元管理でき、売上管理も格段に楽になるという大きなメリットがあります。まさに、事業者にとっての「決済の窓口」のような役割を担っていると言えるでしょう。

GMOペイメントゲートウェイ(GMOPG)の収益モデル

では、GMOPGはどのように収益を上げているのでしょうか?その仕組みは、決済が行われるたびに発生する手数料にあります。

例えば、ファミレスで2,000円の食事をし、ステラ端末で決済したとしましょう。この2,000円の決済金額のうち、約3%が手数料としてGMOPGに入ります。ただし、この3%すべてがGMOPGの売上になるわけではありません。そのうちの数パーセント(おそらく約2%)は、Visaなどのクレジットカード会社へのコストとして支払われます。残りの数パーセント、例えば2,000円の決済であればざっくり10円程度がGMOPGの売上として計上される仕組みです。

一見すると、1回の決済あたりの利益は小さいように見えます。しかし、GMOPGは、決済金額が積み上がれば積み上がるほど、自動的にお金が入ってくるという「ストック型」のビジネスモデルを確立しています。

現在、「ステラ」は約40万のID(導入店舗数)を獲得しており、これは日本の小売店の総数(約142万店)から見ても大きなシェアを占めています。競合のリクルートが提供する「Air Pay」が約50万IDなので、後発ながらもGMOPGは非常に健闘していると言えるでしょう(AirPayは2015年開始、ステラは2020年開始)。

各社HP等より作成

圧倒的なシェアの背景にあるGMOPGの強み

GMOPGがこれほどまでに圧倒的なシェアを築いているのはなぜでしょうか?

オンライン決済での先行者優位と強み

もともとGMOPGは、リアル店舗での対面決済端末「ステラ」よりも、インターネットを経由したオンライン決済、あるいは非対面決済に強みを持っていました。ECサイトなどでの決済に対応することで、この領域で高いシェアを獲得してきたのです。親会社がGMOインターネットグループであることからも、インターネット関連サービスに特化してきた背景がうかがえます。

高い「スイッチングコスト」と強固な顧客関係

決済代行サービスは、一度導入すると、簡単に別のシステムに切り替えることが難しいビジネスです。なぜなら、決済システムは事業者の「命綱」であり、これを切り離してしまうと日々の収益に大きな影響が出てしまうからです。つまり、加盟店にとって乗り換えにかかる手間やリスク(スイッチングコスト)が非常に高いため、一度導入されれば解約されることが極めて少ない、安定した顧客基盤を築けるのです。

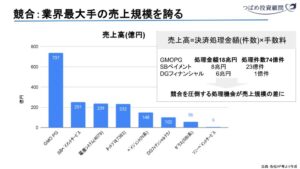

3. 信頼が信頼を生む高循環

GMOPGは、すでに年間18兆円という圧倒的な決済処理金額と、74億件という処理件数を誇っています。この莫大な処理実績が、新たな顧客、特に大手企業からの信頼獲得に繋がり、「GMOPGのシステムを使おう」という動機になります。これにより、さらに決済処理金額が増え、信頼が強化されるという好循環が生まれています。また、約800名の従業員という営業リソースの多さも、東京電力のような大手企業向けに業界特有の決済システムを開発するなど、顧客獲得に貢献しています。

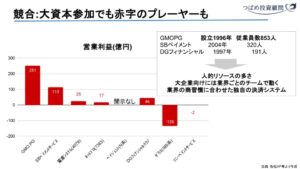

競合他社との比較と新規参入の難しさ

決済代行ビジネスの機能自体には、実は大きな差別化要因が少ないと言われています。しかし、ソフトバンクグループのSBペイメントサービスやNTT系、SBI系の競合他社と比較すると、GMOPGの売上高は700億円と、競合の200億円台を圧倒しています。多くの競合が赤字を出していたり、営業利益の規模がGMOPGと大きく異なったりする現状があります。

各社HP等より作成

これは、このビジネスが「規模の経済」に大きく依存しているためです。ある程度のシステムを構築したとしても、それを収益化するためには莫大な処理件数と金額をこなす必要があり、ゼロから大手に対抗するポジションを築くのは非常に困難です。初期投資がかさむビジネスモデルであり、信頼性と実績が何よりも重要視されるため、新規参入の脅威は低いと言えるでしょう。

GMOPGの成長性とキャッシュレス市場の展望

GMOPGは、このように非常に安定したビジネスを行っているため、過去10年間で売上高・営業利益ともに約26%という高い成長率を維持し、順調に成長を続けています。では、今後の市場の成長性はどうでしょうか?

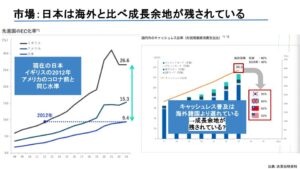

EC化率の上昇余地

2023年の日本のEC化率は約9%で、これはイギリスの2012年やアメリカのコロナ前と同じ水準です。先進国と比較してもまだ低い水準にあるため、今後EC化率が上昇すれば、オンライン決済に強いGMOPGにとっては大きな追い風となるでしょう。

キャッシュレス比率の伸びしろ

2023年の日本の民間最終消費支出におけるキャッシュレス比率(クレジットカード、デビットカード、電子マネー、QRコードを含む)は約40%です。一方、韓国では95%、イギリスでは65%といった数値が出ており、これを見ると日本にはまだまだキャッシュレス化の余地が残されていると考えられます。

日本のキャッシュレス化の特殊性:銀行振込の影響

ただし、注意すべき点もあります。

日本では、銀行振込が非常に普及しており、そのシステムも使いやすいです。もしこの銀行振込を含めると、日本のキャッシュレス比率は約20%上乗せされ、約60%にもなると言われています。他国(イギリスやアメリカ、台湾など)のデータにどこまで銀行振込が含まれているかは不明ですが、場合によってはすでに他国と同程度の水準に達している可能性もあります。

また、韓国が95%という非常に高いキャッシュレス比率を達成しているのは、過去のアジア通貨危機後に政府が脱税防止のため、所得控除などの政策でクレジットカード利用を積極的に後押しした背景があるからです。日本でも政府によるキャッシュレス推進の動きはありますが(2025年までに40%、将来的には80%を目標)、韓国のような強力な政府の後押しは今のところ見られないため、成長はより緩やかになるかもしれません。

代替品の脅威への対応

生体認証決済や後払い決済(BNPL)といった新しい決済手段も登場しています。GMOPGは元々オンライン決済に強みがあるため、これらの新しい決済手段にも柔軟に対応していくことで、引き続き成長を見込めるでしょう。利用者は最終的に、実績と信頼のある既存の決済会社に委ねたいと考える傾向が強いため、GMOPGのポジションが大きく変わることはないと考えられます。

株価動向と今後の注目点

GMOPGの株価は、新型コロナウイルスの流行期にオンライン決済やeコマースへの期待から大きく伸び、PERが100倍から150倍に達した時期もありました。その後、業績は伸びているものの株価は軟調に推移し、現在はPERが約35倍程度で落ち着いています。一般的に35倍は高い水準とされますが、GMOPGの強固なポジショニングと高いシェアを考慮すると、妥当な水準と見なすこともできるでしょう。

会社は営業利益で前年比25%の成長率を目標としており、株式市場も同程度の成長を期待しています。

ただし、2024年から2025年にかけての成長予想は20%と、わずかに期待を下回る見込みです。今後の株価は、日本におけるキャッシュレス化がどれだけ進展するかに大きく左右されると言えます。

まとめ

GMOPGは、決済代行という社会のインフラともいえるサービスを提供し、一度顧客を獲得すれば安定的な収益が見込める、まさに「縁の下の力持ち」のような存在です。

例えるなら、GMOPGは街の道路を舗装し、常に補修・管理する道路会社のようなものです。車(お金)がスムーズに流れるためのインフラを提供し、一度整備してしまえば、そこを通る車が増えるほど、通行料(手数料)が安定して入ってくる。さらに、道路の質が良ければ良いほど、ドライバー(事業者)は安心してその道路を使い続け、乗り換える手間も惜しむ。そして、その道路を利用する人が増えれば増えるほど、信頼性が高まり、さらに多くの車がその道路を選ぶようになる、そんな高循環を回している企業と言えるでしょう。

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す