2025年8月5日現在、米国雇用統計の下方修正が発表され、一時的に株価の行方に懸念が生じました。しかし、足元では株価が持ち直す動きも見られます。この経済指標の急な変化は、単なる数字の変動ではなく、賢明な投資家であればその意味するところを深く考えるべき重要なサインです。

今回は、この雇用統計下方修正の具体的な要因とその背景にある経済の動き、そして投資家が今後どのように対応すべきかについて、詳細に解説していきます。投資に関心のある方はぜひ最後までお読みください。

目次

驚きの米国雇用統計下方修正:数字が語る真実

まず、発表された数字に多くの人が驚きました。米国では雇用の増加が景気の重要な指標とされていますが、今回、過去の速報値が大幅に修正されたのです。

- 2025年5月の雇用増加数:速報値の12万5000人から、なんと1万9000人へと大幅に下方修正されました。これは当初の数字の約1/6以下に減少したことになります。

- 2025年6月の雇用増加数:速報値の14万7000人から、1万4000人へと約1/10に修正されました。

- 2023年7月の雇用増加数:市場予想が11万人だったのに対し、実際の速報値は7万3000人にとどまりました。

これらの数字の発表を受け、8月1日には「景気はいよいよ危ないのではないか」という懸念が市場に広がったのです。特に、わずか数ヶ月前の数字が1/10近くも修正されるという異常事態に対し、「なぜこれほどの変動が起きるのか?」という疑問の声が上がりました。

なぜこれほどの大幅修正が?雇用統計の構造的課題と変化への弱さ

この大幅な下方修正は、単なる事務的なミスではありません。その背景には、米国雇用統計の特性と、現在の経済環境の変化があります。

統計調査の性質と回答率の低下

米国雇用統計は、企業や家計に対するサンプリング調査に基づいて作成されています。速報値は、回収された一部のデータと過去の傾向や計算式に基づいて推定される性質を持っています。

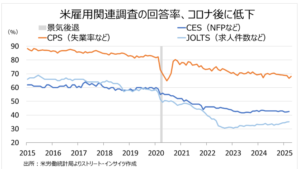

しかし、新型コロナショック以降、このサンプリング調査の回答率が大幅に低下していることが指摘されています。労働統計局からの調査票に対し、以前は「公式なものだから返信するべき」という意識があったものの、最近ではその回答率が下がっており、統計の正確性が担保されにくくなっている可能性があります。背景には、政府に対する信頼性の低下なども考えられます。

下図は、失業率調査、事業所調査(NFP)、雇用動態調査(求人件数)といった主要な雇用関連調査の回答率が、コロナ禍を境に大きく低下していることを示しています。

「変化に弱い」統計の特性

統計学的に見ても、雇用統計のようなサンプリング調査は「変化に弱い」という弱点があります。過去のデータに基づいた計算式(株式市場における移動平均線のように)で推定値を算出するため、経済のトレンドが急激に変化した場合、速報値と実測値との間に大きな乖離が生じやすいのです。

実際に、過去に大規模な下方修正が起こった時期は、いずれも経済に大きな変化があった時期と重なっています。

- 2020年3月~4月:コロナ禍によるロックダウンで経済活動が急停止した時期。

- 2008年9月~10月:リーマンショックにより世界経済が大きく揺らいだ時期。

- 2020年12月、2008年~2009年など、コロナ禍やリーマンショック関連の時期にも大きな修正が見られました。

そして今回、2023年5月、6月の大幅下方修正もこのリストにランクインしています。これは、現在、米国の雇用トレンドに大きな変化が起きている可能性を示唆していると言えるでしょう。

加えて、2023年以降、雇用統計の修正は30回中22回が下方修正であり、統計が示すトレンドが右肩下がりになっている傾向も見られます。

米国経済の「不透明感」と先行指標としての雇用

雇用者数の変化は、企業の景況感や先行きへの期待を色濃く反映します。米国企業は日本企業と比較して、景気の動向に応じて雇用の増減を柔軟に行う傾向があるため、米国雇用統計の数字はよりダイレクトに景気を反映しやすいと言えます。今回の雇用減速は、経営者が「先行き不透明感」を感じている証拠と見られます。

この「先行き不透明感」の主な要因として挙げられるのが、トランプ関税の影響です。

2025年4月にトランプ氏が大統領令により関税導入を発表した際、その後の具体的な影響が不透明であったため、多くの企業が活動を一時的に抑制しました。

これはまるで「経済の血液循環」が一時停止したかのような状態であり、企業の採用活動も停滞したと考えられます。

その後、関税の具体的な内容は決着したものの、輸入業者にとっては新たなコスト負担が発生するため、これが今後の景気に悪影響を及ぼす可能性は依然として残っています。

企業が「今は動かない方が賢明だ」と判断した期間が数ヶ月間あったことで、その「ツケ」が今後どのように現れるのかが注目されます。

長期的な米国経済の構造変化:移民とAIがもたらす影響

短中期的な懸念に加え、米国経済はより長期的な構造変化に直面している可能性も指摘されています。

移民政策による労働者数・消費への影響

トランプ政権による移民抑制策は、米国への移民流入を減少させ、結果として労働者数自体の伸び悩みにつながっています。労働者数が伸びなければ、企業が雇用を増やしたくても労働力がないという状況が生まれます。

また、米国経済は個人消費に大きく支えられていますが、移民が減ることで総人口の伸びが鈍化し、結果として個人消費の総量も伸びにくくなる可能性があります。これは、単に失業者が増えるという話だけでなく、経済全体のパイが拡大しにくくなるという、より根本的な問題を示唆しています。

AIの進化がもたらす雇用の変化

現在進行中のAI技術の急速な進化も、雇用の構造に大きな影響を与え始めています。AIの活用により、ホワイトカラーの業務が効率化され、これまでよりも少ない人数で多くの仕事がこなせるようになっています。

Microsoftをはじめとするテック企業が大規模な人員削減を行っているのは、このAIによる効率化が背景にあると考えられます。今回の雇用統計の下方修正も、AIの導入によって「人件費をかけて人を雇う必要がない」と考える企業が増えている可能性をはらんでいます。

これらの要因が複合的に作用することで、米国経済の成長のパイ自体が、これまでのような勢いで伸びなくなりつつあるのではないかという見方もできます。

利下げへの期待とスタグフレーションのリスク:FRBのジレンマ

景気悪化の懸念が浮上する中で、市場では利下げへの期待が急速に高まっています。FRBの会合でも、利下げを主張する理事が現れるなど、その兆候は見られます。一般的に、利下げは企業の資金調達コストを下げ、経済活動を活発化させることで株価を押し上げる効果があるため、市場はこれを歓迎する傾向にあります。実際、雇用統計発表後、株価が上昇に転じた背景にはこの利下げ期待があると言えるでしょう。

しかし、FRBは大きなジレンマを抱えています。現在の米国経済は、景気悪化の懸念と同時に「インフレ」というもう一つの大きな問題も抱えているからです。

- インフレ下での利下げのリスク:金利を下げると、市場にお金が溢れ、物価がさらに上昇する、つまりインフレが加速する可能性があります。

- スタグフレーションの悪夢:もしインフレが加速する一方で景気が回復せず、停滞が続くとなると、それは「スタグフレーション」という最悪のシナリオを招く恐れがあります。景気は悪いのに物価は高騰し、人々の生活は苦しくなる状況です。過去のITバブル崩壊時やオイルショック時にも、似たような状況が一部で見られました。

FRBの本音としては、景気が本当に悪化した時の「奥の手」として利下げの余地を残しておきたいと考えています。安易に利下げをしてしまうと、もしインフレが制御不能になった場合、それに対処する手段がなくなってしまうからです。つまり、市場が目先の株価上昇のために利下げを望むことは理解できるものの、それが長期的にはより悲惨な「ハードランディング」を引き起こす可能性があるのです。

投資家が今すべきこと:長期的な視点と「良い株」の買い時

このような複雑な経済状況の中で、投資家はどうすべきでしょうか?FRBの動向や経済の先行きを完全に予測することは非常に困難であり、それに時間を費やすことは賢明ではありません。

長期投資の視点に立つならば、重要なのは「良い株」を選び、それを持ち続けるという大原則です

「良い株」の探し方:生成AIと半導体関連

では、「良い株」とは具体的にどのような企業を指すのでしょうか?

- 生成AI関連企業:今回の雇用統計の下方修正の要因としてAIによる雇用の抑制が挙げられるように、景気が悪くなっても、効率化のためにAIの活用はますます進むと考えられます。したがって、生成AIに関連する企業は、今後も長期的な成長テーマとして非常に強いと言えるでしょう。

- 半導体関連企業:AIの進化には高性能な半導体が不可欠です。そのため、AIの普及が進めば進むほど、半導体の需要は拡大します。半導体製造装置メーカーや半導体材料メーカーなど、半導体サプライチェーンの中で「なくてはならない」存在の企業は、景気の波はあっても、長期的なトレンドでは右肩上がりの市場で成長が期待できます。

賢い買い時:9月のアノマリー

「いつ買うのか」も重要なポイントです。株式市場には「アノマリー」と呼ばれる、明確な根拠はないものの統計的に確認できる傾向が存在します。

特に有名なのが、「セルインメイ(Sell in May, and go away)」という相場格言です。これは「5月に株を売って、どこかへ行ってしまえ」という意味だと誤解されがちですが、本来の続きは「9月まで帰ってくるな(and don’t come back until September is done)」です。

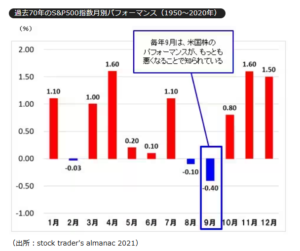

過去70年間のS&P 500の月別パフォーマンスを見ると、この格言の真意が分かります。

- 8月:平均で-0.1%と下がりやすい傾向。

- 9月:平均で-0.4%と、年間で最も下がりやすい月の一つであることが示されています。実際に、リーマンショックも9月に発生しました。

これは、機関投資家が夏休み前にポジションを落とすといった人間的な動きも影響している可能性があります。

このアノマリーは、裏を返せば、9月は「良い株を安く買えるチャンス」が訪れる可能性が高いことを意味します。もし8月や9月に株価が下がる局面があれば、それは長期投資家にとって絶好の買い場となるかもしれません。

まとめ

今回の米国雇用統計の下方修正は、短期的には景気への懸念を強めるものです。トランプ関税の影響や、移民・AIがもたらす長期的な経済構造の変化、そしてFRBが直面するインフレと利下げのジレンマなど、課題は山積しています。

しかし、長期的な視点で見れば、米国経済の成長の可能性は依然として存在します。特に、生成AIや半導体といった今後の成長を牽引する分野で「なくてはならない」存在の企業は、景気の波を乗り越えて成長していくと予想されます。

そして、もし8月や9月といった株価が下がりやすいとされる時期に市場が混乱し、優良株が一時的に安くなるようなことがあれば、それは賢明な長期投資家にとっての絶好の買い場となるでしょう。目先の変動に一喜一憂せず、企業の価値を信じ、長期的な視点を持って投資に臨むことが、混乱の中でも市場を楽しみながら資産を増やす鍵となります。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す