今回は、現代の最も偉大な投資家とされるウォーレン・バフェット氏の最新の投資動向と、『投資でいちばん大切な20の教え』の著者であるハワード・マークス氏の現在の市場に対する見解について詳しく解説します。

相場が高騰を続ける中、彼らは一体何を考え、どのような投資行動を取っているのでしょうか?彼らの動きから、皆さんの投資戦略を考えるヒントを得ていただければ幸いです。

目次

ウォーレン・バフェットの最新戦略:なぜ今「守り」に入るのか?

ウォーレン・バフェット氏が率いるバークシャー・ハサウェイ社の最近の動きは、市場の多くの注目を集めています。結論から言うと、彼は現在、株を「売る」傾向が強く、新規の「買い」は少ない、 いわゆる「純売り越し」の状態が続いています。

増え続ける現金、売り越しの背景

バークシャー・ハサウェイが保有する現金および現金同等物(主に国債)は、2024年後半にかけて大きく積み増されており、現在ではなんと約50兆円にものぼります。同社は保険会社を傘下に持つため、保険料収入が現金として積み上がる性質はありますが、それだけではなく、既存の上場株も売却し、現金を手元に増やしているのです。

バフェット氏の投資スタイルをご存知の方ならお分かりのように、彼は株価が大きく下落した時に購入し、株価が高い時には無理に買わず、チャンスを虎視眈々と待つ傾向があります。例えば、2000年頃のITバブル時には、周囲の投資家がIT銘柄に殺到する中で、バフェット氏は頑としてIT銘柄に手を出さず、バブル崩壊後の損失を免れ、その名を確かなものにしました。

このような過去の行動から見ても、バフェット氏が現在株を売却し、現金を積み増しているのは、彼が今の相場を「高い」と見ている可能性が高いと言えるでしょう。

逆張り投資の象徴:ユナイテッドヘルスの新規購入

純売り越しの中で、バフェット氏が唯一新規に購入した銘柄がユナイテッドヘルス(UnitedHealth)です。これは、主に医療保険を提供する会社です。

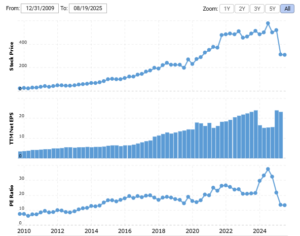

ユナイテッドヘルスの株価は、リーマンショック後から順調に右肩上がりで成長してきましたが、足元では大きく下落し、5年前の水準をも下回る状況にあります。

これはまさにバフェット氏の「逆張り」戦略の典型と言えます。かつて、アメリカン・エキスプレスが大きな損失を出して潰れると騒がれた際にも、バフェット氏が大量に購入し、その後の回復で大きな成功を収めた事例に似ています。

なぜユナイテッドヘルスは下落したのでしょうか?主な原因は、業績の下方修正です。加入者からの保険金請求が想定よりも多かったため、収益が悪化しました。さらに、CEOの交代も重なり、投資家の不信感が高まり株価が下落しました。

しかし、ユナイテッドヘルスの長期的な業績、特に1株当たり利益(EPS)の推移を見ると、基本的には順調に右肩上がりで成長しています。足元の混乱はあるものの、同社の現在のPERは約13倍と、2016年以降の平均PER(18~19倍)と比較して割安感があります。バフェット氏は、Apple株を本格的に買い始めた2016年当時も、そのPERが12~13倍だった時期を狙っていました。

また、ユナイテッドヘルスは「ディフェンシブ株」に分類されます。医療保険の需要は景気に左右されにくいため、たとえ今後景気が悪化しても、ユナイテッドヘルスなら大丈夫だろうという観点で買われた可能性があります。

実際、バフェット氏が最近買っているのは、消費財や食料品といったディフェンシブ性の高い銘柄が多く、逆に銀行や金融、そして一部のApple株といった景気連動性の高い銘柄は売却しています。これは、バフェット氏が明らかに「守りの姿勢」に入っていることを示唆しています。現在の株価高騰を前にすれば、非常に妥当な動きとも言えるでしょう。

引退間近のバフェット:負の遺産を残さない戦略?

バフェット氏は2025年末でCEOを退任することを表明しており、後継者にはアベル氏が指名されています。バフェット氏は現在90代半ばであり、引退に向けて準備を進めていると考えられます。

上場株ではありませんが、かつて買収したクラフト・ハインツの保有分を減損処理するなど、「負の遺産」を次の世代に残さないという意図も見受けられます。このような彼の個人的な状況も、現金を積み増し、保守的な姿勢を取る一因となっているかもしれません。

しかし、個人的な理由だけでなく、「今、魅力的な投資案件がなかなか見当たらない」という市場全体の状況も、現金を積み増している大きな理由であると考えられます。

もう一人の賢人、ハワード・マークスの警鐘:S&P 500は「高すぎる」!

ウォーレン・バフェット氏と同じく、市場の動向を深く観察し続けている著名な投資家に、ハワード・マークス氏がいます。彼は『投資で一番大切な20の教え』や『市場サイクルを極める』といった著書で知られ、彼が顧客向けに公開しているレポート「Oaktree Howard Marks’s Memo」は、金融市場のメカニズムを理解する上で非常に有用なものとなっています。

マークス氏は、最近のメモ「価値の計算」(8月14日付)の中で、企業価値は比較的安定しているにもかかわらず、株価が大きく変動する株式市場の特性について語っています。そして、現在の市場状況について、非常に強い警鐘を鳴らしています。

S&P 500のPERが示す「低リターン」の未来

マークス氏が特に懸念しているのは、S&P 500株価指数の評価の高さです。

- 昨年末のS&P 500の将来予想PERは23倍で、過去平均を大幅に上回っていました。

- JPモルガンが公開したグラフによると、1987年から2014年の間にS&P 500をPER23倍で購入した場合、その後の10年間の平均年間リターンは常にプラス2%からマイナス2%の間であった、つまり限りなくゼロに近いリターンだったことを示しています。

- そして、現在のS&P 500のPERは昨年末よりもさらに高く、約28倍に達しています。マークス氏は、このような高PERの時に投資すると、その後の利益はおよそ期待できないと指摘しています。これは、ITバブル期にPERが33倍に達した時と同様の状況であると述べています。

「マグニフィセント・セブン」だけじゃない!懸念すべき全体の割高感

現在の米国株市場の高騰は、「マグニフィセント・セブン」と呼ばれるGAFAMなどの巨大テクノロジー企業が牽引しているという見方があります。彼らは独占に近いビジネスモデルで高い利益を上げており、AIやIT化の進展でさらに稼ぐと期待されているため、PERが高くても当然だという反論です。

しかし、マークス氏はこの見方を一部否定しています。彼は、マグニフィセント・セブン以外のS&P 500構成銘柄493社の平均PERが22倍であることに着目しています。これらの企業は、特に成長性が高いわけではなく、従来のビジネスを展開しているにもかかわらず、歴史的な平均PERである10倍台半ばを大きく上回っているのです。

つまり、マグニフィセント・セブンだけでなく、市場全体が過大評価されており、これは懸念すべき状況であるとマークス氏は考えています。

楽観主義に染まる市場参加者の心理

マークス氏は、現在の市場の心理状態についても深く言及しています。

- 投資家は楽観的な気分にいる時、曖昧な材料を肯定的に解釈し、否定的な材料を無視する傾向がある。例えば、「AIの進化で経済は大きく変わる」といったポジティブなストーリーに目を向けがちです。

- 特に35歳前後の投資家について、マークス氏は懸念を表明しています。彼らは、2009年初頭のリーマンショック以降の「長期にわたる夜明け相場(強気相場)」しか経験しておらず、「リスク許容度が著しく低下し、押し目買いが報われなくなった状況」を経験したことがない。このため、「下がったら買えばすぐに上がる」「ずっと買い続ければ良い」といった考えに陥りがちです。

- 年配の投資家も、長い年月が経過したことで過去の教訓を忘れ、「誤った安心感」に陥っている可能性があると指摘しています。

- このような楽観的な市場参加者の割合が増えることで、市場はさらに押し上げられることになります。

さらに、マークス氏は現在の投資家が「FOMO(Fear Of Missing Out)」、つまり「取り残されてしまうかもしれない不安」によって動機付けられていると分析しています。損失を出すことよりも、市場の上げに乗り遅れて機会損失をしてしまうことへの恐怖心が強いため、株価が上がると焦って買いに走る傾向があるのです。

ファンダメンタルズの悪化と高騰する資産価格

マークス氏は、現在の経済状況についても「良くない」と評価し、インフレ懸念や米国の財政状況の厳しさ、そして今後のインフレリスクなどを指摘しています。

7ヶ月前と比較して、ファンダメンタルズは全体的に悪化しているように見えるにもかかわらず、資産価格は収益と比較して高く、歴史的に見ても高水準にあると述べています。これは、投資家のポジティブな心理が相場を牽引している結果だと考えられます。

賢明な投資家はどう動くべきか?ハワード・マークスの「インベスコン」

ハワード・マークス氏は、自身の見解が絶対であるとか、これからすぐに暴落が起きるとは断言していません。株価が高いままで推移することも十分にあり得る、と冷静な見方を示しています。

しかし、「慎重な投資家であるならば、冷静に市場を見守る必要がある」と強調しています。その上で、彼独自の投資行動の警戒レベル「インベスコン(InvestCon)」を提示しています。これは、米国国防総省の防衛準備態勢「DEFCON」になぞらえ、デフコン5(通常)からデフコン1(核攻撃が差し迫っている)までエスカレートするのと同様に、市場のバリュエーションが高まり、投資家行動が楽観的になるにつれて警戒度を高めていくべきだという考え方です。

インベスコンの段階は以下の通りです。

- インベスコン6:買いをやめる

- インベスコン5:積極的な保有を減らし、守備的な保有を増やす

- インベスコン4:残りの積極的な保有を売却する

- インベスコン3:守備的な保有も減らす

- インベスコン2:保有全てをなくす

- インベスコン1:空売りをする

マークス氏は、インベスコン3、2、1のような極端な行動は実質的に不可能であり、賢明ではないと考えています。彼自身も、株をすべて売却するような行動は取ったことがないと言います。

しかし、「インベスコン5を実行する時期が来たと考えることに何の問題もありません。」と彼は明確に述べています。

つまり、歴史的に見て割高に見えるものへの投資を減らし、より安全と思われるものに切り替える時期が来ているということです。そうすることで、もし市場がしばらく上昇を続けたとしても損失は比較的小さく抑えられ、少なくとも夜も眠れないほどの損失にはならないだろうと述べています。

このマークス氏の「警戒レベルを一段階引き上げる」という姿勢は、前述したウォーレン・バフェット氏の「守備的なポジション」とも完全に一致しています。彼らはすぐに大きな調整が来ると断言しているわけではありませんが、大きな損失を避けるためには、このような警戒が必要であると考えているのです。

米国と日本の市場:チャンスはどこにある?

今回のバフェット氏とマークス氏の分析は、主に米国市場に焦点を当てたものと言えます。マークス氏が指摘するS&P 500のPERの高さ(マグニフィセント・セブンを除いても22倍)に対し、日本市場のPERはまだ20倍にも達していません。これは、米国市場ほど割高感がないことを示唆しています。

もちろん、日本株は米国株よりも恒常的に評価が低いという側面はありますが、もし米国市場が大きく下落するようなことがあれば、一時的に日本株も影響を受けて下落する可能性はあります。しかし、そのような一時的な下落は、日本株にとって「チャンス」となる可能性も秘めています。

私たちつばめ投資顧問としては、こうした市場の変動の中で、「虎視眈々」と次の投資機会を狙っていく姿勢が重要だと考えています。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す