今回は、日本の主要企業であるニデック(Nidec)について、現在の状況を解説します。

ニデックは現在、特別注意銘柄に指定されています。この指定は頻繁に出るものではなく、万が一の場合には上場廃止に至る可能性も騒がれています。この結果、ニデック株は日経平均やTOPIXといった主要な株価指数から除外され、株価は大きく下落しています。

この危機の根本には、不正会計をはじめとするいくつかの不祥事があります。本記事では、ニデックに今何が起きているのかを整理し、今後の展望、投資の是非、そしてこのような不正な状況を投資家が見抜く方法について解説します。

目次

特別注意銘柄指定の詳細

ニデックが特別注意銘柄に指定されたのは、2025年10月28日付です。2024年以降で見ても、わずか6銘柄しか指定されていない中で、時価総額が何兆円にも及ぶプライム市場の企業にこの指定が出たことは、極めて大きな問題と言えます。

最大の原因は、2025年3月期の有価証券報告書を期限内に提出できなかったことです。本来6月に出るべき報告書が、イタリアと中国における問題が原因で提出不可能となっていました。

約3〜4ヶ月の遅延を経て報告書は提出されましたが、ニデックに雇われていた監査法人PwCは、その会計が正しいという意見を表明できない(意見不表明)という事態になりました。監査法人の「お墨付き」を得ていない報告書を提出した結果、ニデックは特別注意銘柄に指定されたのです。

不正・不適切会計が起きた現場と第三者委員会の動き

ニデックの子会社で発覚した具体的な問題は、イタリアと中国の2拠点にまたがります。

イタリア子会社での問題:関税逃れ

イタリアの子会社では、関税逃れを図ろうとした疑惑があります。

本来は中国で製造された製品を、イタリアの子会社がアメリカに輸出する際、「これはイタリアで製造されたものだ」という虚偽の情報を申告したとされています。これが発覚したことで、これまで支払っていなかった関税の支払いが求められる状況となりました。

中国子会社での問題:費用の先延ばし

中国では、約2億円の購入一時金に関する不適切会計の疑いが指摘されています。これは主に、費用を計上すべきタイミングで計上せず、先送りしたこと(コストの先延ばし)が原因です。

重要な論点:経営層の関与

現時点で発覚している不正会計の金額は、ニデック全体の規模から見れば、会社経営の屋台骨を揺るがすほど大きなものではありません。

しかし、本当に問題なのは、これらの子会社で起きた不正に、ニデックの本体や経営陣が関わっていたのではないかという疑惑が浮上している点です。現在、この事実関係を明らかにするため、弁護士などが参加する第三者委員会が立ち上がり、精査を行っている状況です。

なぜ不正は起きたのか?:コスト至上主義の企業文化

今回の不正の背景には、ニデック特有のトップダウン型でコストに厳しい企業文化があります。

永守流の強烈なプレッシャーと文化

ニデックは、永守会長(当時)による強烈なリーダーシップの下、M&Aを駆使して成長してきました。その経営手法は、倒産寸前の会社を安く買い取り再生させるというものでしたが、同時に徹底したケチケチ経営でも知られていました。

- 極端なコスト管理:予算を使う際には、永守社長/会長が1円単位で決済する文化があったとされています。

- 高すぎる目標:経営陣からは「15%成長を維持せよ」という強力なプレッシャーがあり、高い成長目標が恒常化していました。

- 目的達成の優先:「手段より目的達成が優先された」結果、数字を作るためのプレッシャーが強まりました。

東芝事件との類似性

このような文化は、目標達成のためなら手段を選ばないという心理を生み出します。かつて東芝で起きた不正会計(「チャレンジ」と称した高い目標設定)の状況と、今回のニデックの状況は非常に似通っています。

コスト削減の動機が強いため、イタリアでは原産地の偽装によるコスト削減が、中国では費用の先延ばしによる当期目標達成への動機が強く働いたと推測されます。目標を達成できない場合の「失責」を恐れるあまり、不正行為に手を染める誘因となったのです。

投資家が見抜く予兆:不安定な業績推移とキャッシュフロー

今回の問題が発覚する前から、ニデックの業績にはいくつかの「不安定さ」が見て取れました。

頻発する「構造改革費用」

ニデックの営業利益の推移(赤線)を見ると、全体として右肩上がりに見えるものの、約3年に一度のペースで利益がガツンと大きく落ち込んでいる時期があります(2013年3月期、2020年3月期、2023年3月期など)。

この大幅な利益の落ち込みは、構造改革費用として計上されていました。この構造改革費用は、工場の減損やリストラ費用など、内容が曖昧になりがちな費用です。

他の企業でも見られる費用ですが、ニデックの発生頻度(10年で3〜4回)はあまりに多いと感じられていました。これは、過去に先延ばしにしてきた会計的なごまかしや費用を、どこかで一括処理せざるを得なくなった結果として表れていた可能性が考えられます。

成長の停滞:平均利益で見ると割高

この大きな落ち込みを考慮して利益を平均化すると、一見伸びているように見えた業績も、実は2014年頃からほとんど成長していないという見方ができます。

この不安定な利益をベースに、過去3年間の平均EPS(一株当たり利益)からPERを試算すると、実質的なPERは約21倍となります。これは同業他社(村田製作所21倍、マブチモーター19.8倍)とほぼ同水準であり、株価が特に割安であるとは言えません。

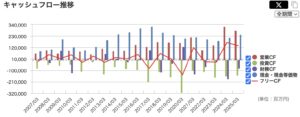

キャッシュフローの事実:ゴマカシが効かない数字

「会計は意見だが、キャッシュフローは事実だ」という言葉があるように、会計上の費用計上は操作が可能ですが、実際の現金の出入りであるキャッシュフローはごまかしが効きません。

ニデックのフリーキャッシュフロー(赤線)を見ると、プラスとマイナスを行ったり来たりしており、非常に不安定です。

長期間で見てもトントンであり、キャッシュフローの観点からも、ニデックの業績は褒められたものではないことがわかります。

ガバナンスと長期的な課題

相次ぐ後継者の交代

ニデックは、外部から優秀な人材を後継者候補として招き入れましたが、次々と交代(事実上の解任)させてきました。これは永守会長のワンマン体制と、気に入らない人間を切り捨てる姿勢を物語っています。

後継者として期待された人たち(呉氏、片山氏、吉本氏、関氏など)が次々と去った事実は、強力なトップダウンの下でガバナンスが機能していなかったことを示唆します。

内部統制への投資不足

M&Aで急成長してきた会社にとって、買収した会社をうまく経営し、内部統制を効かせるのは非常に困難です。

しかし、徹底したコスト削減文化の下では、直接的に売上に繋がらない内部統制システムの構築(お金や時間をかけること)への意識が希薄になっていた可能性が考えられます。ケチケチ経営を突き詰めた結果、ガバナンスがおろそかになったと言えるでしょう。

ターンアラウンド(事業再生)の難しさ

今後、ニデックが業績を立て直す場合、通常はコスト削減から入ります。しかし、ニデックは元々コストに極めて厳しい会社であるため、コスト削減の余地がほとんどありません(乾いた雑巾を絞るようなもの)。

今後利益を増やすためには、単なるコストではなく、付加価値を高め、収益性を上げる方向へと経営の概念を根本的に変えていく必要があります。そのためには、永守氏ではない、新しい考えを持った経営者による転換が不可欠です。

今後の展望と投資判断:今、株は買うべきか?

上場廃止の可能性

過去にはオリンパス(バブル期の損失隠蔽)や東芝(不正会計、債務超過)といった大手企業も上場廃止の危機に瀕しましたが、いずれもギリギリで踏みとどまりました。

今回のニデックの件について、私の意見としては、上場廃止の可能性は必ずしも高くないと考えています。監査法人が意見不表明としたのは、第三者委員会の結果が出ていないためという側面が強いと読み取れるからです。ただし、永守氏を含めた経営層ぐるみでの不正が確定した場合、リスクは高まります。

結論:長期で見るとまだ買い時ではない

株価は過去5年間で6割程度下落していますが、安くなったからといって、すぐに「買い時」とは判断できません。

前述の通り、調整後のPERで見ると、競合他社と比べて特に割安ではありません。上場廃止のリスクが残っていることに加え、長期的に見ても、経営の構造的な問題を解決し、収益性を高めるための経営転換が見えない限り、投資するには時期尚早です。

最終的な第三者委員会の結果や、その後の抜本的な経営改善策が示されるまでは、今はニデック株に触らない方が良いというのが、現時点での結論です。

不正会計や不祥事を見抜くことは難しいですが、今回のように業績の安定性やキャッシュフローの推移が他の優良企業と比較していびつでないかを確認することは、投資判断の大きな助けとなります。

長期投資に興味のある方は、ぜひこの機会に、企業の「筋の良さ」についても改めて考えてみてください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

さわかみ投信のIRイベントに、ニデックの現社長が登壇しました。投資家から色々質問を受けましたが、「創業者も社員も悪く無い」と云う言葉が酷く耳に残りました。また、私は会社を慕っているようなコメントも。

残念ですが、厳しい実情に対峙する気持の厳しさを感じられず

、解決の方向が見出せない現実と現状を暗に指し示した。そう感じた登壇会でした。