現在、日本を代表する企業であるソニーグループの株価が大きく下落しています。

投資家の皆様の中には、「これは絶好の押し目買いのチャンスなのか」、それとも「さらなる下落の始まりなのか」と不安に感じている方も多いのではないでしょうか。

今回は、ソニーがなぜ今下がっているのかという短期的な要因から、中長期的にこのエンタメビジネスがどのような局面にあるのかまで、長期投資的な観点で徹底的に解説していきます。

目次

「エンタメ帝国」への第3段階の進化

皆様は、ソニーに対してどのようなイメージをお持ちでしょうか。

かつてはテレビやウォークマンのメーカーという印象が強かったかもしれませんが、現在のソニーはそこから劇的な進化を遂げています。

ソニーの歴史を振り返ると、今はまさに「第3段階」の進化の真っ只中にあります。

もはやテレビやPCといったハードウェアを主力として作る会社ではなく、利益の約6割をエンターテインメント関連で稼ぎ出す構造へとシフトしています。

ゲーム、音楽、映画。これらIP(知的財産)を核としたビジネスモデルこそが、現在のソニーの真の姿なのです。

IP関連銘柄に共通する「右肩下がり」の背景

足元の株価を日足チャートで確認すると、2024年8月頃から順調に値を上げ、一時は非常に強い動きを見せていました。

しかし、2025年11月頃をピークに、そこからはズルズルと右肩下がりの展開が続いています。

この下落はソニー単体だけの問題ではありません。

実はサンリオや任天堂といった、IPを武器にする他の有力銘柄も同様に右肩下がりの曲線を描いています。

かつて市場のテーマとして大きく買われた「IP系銘柄」全体から資金が抜けている、あるいは期待が剥落しているという側面があることは否定できません。

ただ、ソニーにはそれ以上に、個別事業の先行きに対する懸念と、中長期的なIPビジネスの持続性という2つの大きな問題が横たわっていると私は見ています。

増収増益と上方修正の裏側

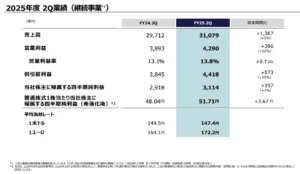

第2四半期までの決算を振り返ると、見かけ上の業績は非常に好調です。

全体として増収増益を達成し、年度の業績見通しについても上方修正を行っています。

セグメント別で見ると、特に「音楽」や「イメージング&センシング・ソリューション」の伸びが目立ちます。

ここで興味深いのが、利益の構成比です。

音響やカメラなどの「製造・サービス部門」とセンサーなどの「半導体部門」を合わせた利益が約20億であるのに対し、ゲーム・音楽・映画の「エンタメ3部門」の合計利益は約25億に達しています。

この数字からも、ソニーが完全なるエンタメ企業へと変貌を遂げたことがお分かりいただけるでしょう。

『鬼滅の刃』とヒット作がもたらす巨大な利益

昨年、特に調子が良かったのが音楽部門ですが、その原動力となったのは皆様もよくご存知の『鬼滅の刃』です。

実はアニメ制作を手掛けるアニプレックスはソニーの子会社であり、音楽部門のセグメントに含まれています。

昨年の映画興行収入でダントツの1位を記録した『鬼滅の刃』に加え、実は第2位を記録した国宝』についても、アニプレックスが映画製作の一部を担っています。

つまり、日本の映画市場におけるツートップがソニーの手によるものであったことが、第2四半期時点での1,000億円もの営業利益上方修正へと繋がったわけです。

2026年度に見込まれる「鬼滅ロス」の懸念

しかし、投資家として冷静に考えなければならないのは「次のヒットはいつ出るのか」という点です。

『鬼滅の刃』のような特大ヒットは毎年出るものではありません。

続編の噂はありますが、少なくとも2026年度中に関しては目立った映画の公開予定がないという声もあります。

特大ヒットによる増益の反動は、翌年の減益リスクとして重くのしかかります。

今の好業績が「ヒット作に依存した一時的なもの」ではないかという疑念が、投資家を慎重にさせている大きな要因と言えるでしょう。

イメージング&センシング・ソリューション「先買い需要」の反動

ソニーのもう一つの強みが「イメージング&センシング・ソリューション」、いわゆるCMOSセンサーです。

かつて表舞台で名前を売っていたテレビやPCは他国に譲りましたが、スマホやカメラの裏側で使われるセンサーという「半導体の裏方」で、日本企業としての強みを発揮しています。

ただし、この分野にも懸念材料があります。

2025年の好調の裏には、追加関税などの影響を恐れた顧客による「前倒しでの部品取り込み(先買い)」があった可能性が指摘されています。

もしそうであれば、顧客側の在庫が積み上がっているため、来期以降の需要が落ち込む「反動減」が起きるリスクがあるのです。

メモリ価格高騰とプレイステーション5の収益性への打撃

さらに、マクロ経済的な逆風も吹き始めています。

現在、AIデータセンター向けの需要が爆発しており、メモリの価格が異常なまでに上昇しています。

これはソニーの主力製品であるプレイステーション5の製造コストに直結します。

同じものを作るにしても、原価が上がればそれだけ利益は削られてしまいます。

ソニーの利益の中で最も大きな割合を占めるのがゲーム事業であることを考えると、このコスト増による利益圧迫は決して無視できないインパクトを持ちます。

「エンタメバブル」の崩壊過程にあるのか?

ここで少し、より長期的な視点から「エンタメビジネス」の現状を考察してみましょう。

私は現在、ソニーに限らず任天堂やサンリオも含めた「IP・エンタメ業界」全体に、ある種のバブルの剥落が起きているのではないかと感じています。

コロナ禍において、人々は自宅で過ごす時間が長くなり、スイッチで遊んだり、アニメを見たり、おもちゃをコレクションしたりすることに時間とお金を費やしました。

それが「大人向けおもちゃ」や「推し活」のブームを加速させた側面があります。

しかし、社会が正常化し、仕事が忙しくなり、外での飲み会やアウトドアのレジャーが復活する中で、家の中でのエンタメに向けられていたエネルギーが分散され始めているのではないでしょうか。

エンタメ業界は、過去を振り返っても約20年周期で大きな浮沈を繰り返してきた、栄枯盛衰の激しい世界です。

ブームを支える「にわかファン」が去り、熱狂が一度冷めてしまうと、そこからの業績予測は非常に困難になります。

ソニーは「買い」か「待ち」か?

株価が大きく下がってきた今、PER(株価収益率)は表面上19.6倍程度となっています。

これを「いよいよ買い時だ」と見る投資家も少なくありません。

映画、音楽、アニメ、ゲームをこれほどまで幅広く網羅し、世界的にコングロマリット化できている企業は他にはなく、もしエンタメ企業の中で一社選べと言われれば、私もソニーを挙げます。

しかし、来期の減益リスクや、エンタメブームそのものの変調という不透明な状況を鑑みると、私個人としては今の瞬間にあえて手を出すのは非常に勇気がいる判断だと感じています。

一方で、「鬼滅の続編は必ずヒットする。長期目線で少しずつ仕込みたい」という考え方も、投資の一つの正解です。

自分を信じて投資を決めるために

ソニーグループは、家電メーカーからエンタメ帝国へと姿を変え、より儲かる方へとシフトし続けてきた素晴らしい力を持つ会社です。

現在の株価下落が単なる調整なのか、それともビジネスモデルの転換点なのかは、最終的にはご自身の感覚と目を信じて判断していただきたいと思います。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す