現在、株式市場では大きな変化が進行しています。

2025年2月6日の週に、投資家の間で「サース(SaaS)の死」と呼ばれる現象が起き、ソフトウェア関係の銘柄が軒並み暴落しているのです。

これまで国内のDXを牽引してきたサイボウズやSansan、さらにはラクスといった銘柄が大きく売り込まれています。

どこまで直接的な関係があるかは議論の余地がありますが、日本を代表するシステムインテグレーターである野村総合研究所(NRI)までもがこの下落の波に飲み込まれている状況です。

なぜ、堅調な成長を続けてきたはずのこれらの企業が、突如としてこれほどの拒絶反応を市場から受けているのでしょう

目次

アンソロピックが放った「クロード・コワーク(Claude Cowork)」

この急落の最大の要因とされているのが、最新AIの進化です。

具体的には、AI開発企業のアンソロピック(Anthropic)が開発した「Claude(クロード)」の新機能である「Claude Computer Use」、あるいはそれを活用した「クロード・コワーク」という概念が市場に大きな衝撃を与えました。

このクロード・コワークが何をするものかと言えば、まさにAIが人間のようにパソコンの画面を操作し、ブラウザを立ち上げ、クリックや入力を代行しながら一連の業務を遂行するというものです。

しかも、その裏側には法務や会計といった高度な専門知識が組み込まれています。

これが何を意味するか。

これまでは人間が行っていた煩雑な事務作業のほとんどが、パソコン1台と、その背後にあるデータセンターのAI処理だけで完結してしまう可能性が、いよいよ現実の物として突きつけられたのです。

「シート課金(ID課金)」が危うい?

市場が最も恐れているのは、SaaS企業がこれまで利益の源泉としてきたビジネスモデルそのものの崩壊です。

現在、多くのSaaSは「ID数」や「人数ベース」で課金する、いわゆるシート契約と呼ばれる形で成り立っています。

例えば経費精算システムであれば、利用する従業員の数だけ月額料金が発生するという仕組みです。

しかし、クロード・コワークのように自立したAIが業務を代行するようになれば、状況は一変します。

経費の申請から承認、否認の判断、さらには会計システムとの連携や銀行振り込みの実行まで、AIが入り口となって一連の流れを自動で処理できてしまうのです。

そうなると、経費精算のためにこのSaaSを契約し、勤怠管理のために別のSaaSを契約し、といったバラバラのサブスクリプション契約は、企業にとって非効率極まりないものになります。

「AIが1個あれば、個別のSaaSはもういらないのではないか」という強烈な連想が、現在の株価暴落を招いているのです。

PER 30倍から10倍へ

この「AIによる代替」という恐怖は、株価のバリュエーション(指標)に劇的な変化をもたらしています。

これまで、日本のSaaS銘柄やDX関連株は、将来も右肩上がりに成長し続けるという期待から、PER(株価収益率)25倍から30倍、時にはそれ以上の高水準で取引されてきました。

しかし、AIの攻勢によって将来の成長性が失われる、あるいは市場自体がなくなるというリスクが意識され始めたことで、このPERが「成長性のない一般的な企業」の基準である10倍〜15倍程度を目指して落ち始めているのです。

例えば、野村総合研究所はかつてPER 35倍ほどありましたが、足元では23倍まで急落しています。

ラクスも36倍あったものが22倍へ、サイボウズに至っては、過去の平均が139倍という極端な数字だった時期もありますが、現在は15.5倍という非常に低い水準まで評価が切り下げられています。

市場は今、SaaSというジャンル全体に対して、これまで積み上げてきた「プレミアム」を剥ぎ取ろうとしているのです。

淘汰されるSaaSと生き残るSaaS

ただし、私は全てのSaaS企業がAIに飲み込まれるとは考えていません。

現在の「SaaSの死」を巡る議論は、やや極端な「空中戦」になっていると感じます。

企業を一つ一つ精査すれば、AIに容易に置き換えられるものと、そうでないものが見えてきます。

まず厳しい立場に立たされるのは、単なる入力の枠組みやUI(操作画面)を提供しているだけの企業です。

例えばサイボウズの「kintone(キントーン)」はノーコードでアプリを作れるのが売りですが、それくらいの作業であれば、AIに「こういうアプリを作ってくれ」と言えば一瞬で完成してしまいます。

あるいは、そもそも「アプリ」という形である必要すらなく、AIにデータを投げれば処理が終わる世界になるでしょう。

また、SHIFT(シフト)のように、人海戦術でソフトウェアのバグを見つけるテスト業務を行っている企業も、AIによる代替リスクが極めて高いと言わざるを得ません。

野村総合研究所やJBCCが持つ真の強み

一方で、逆風の中でも強みを発揮できる領域があります。

それが、AIと企業の既存システムを繋ぐ「ラストワンマイル」を担う企業です。

理論上はAIが全てをこなせるとしても、現実の企業活動では、長年蓄積された巨大なデータベースや、複雑に絡み合った旧来のシステムとの接続が不可欠です。

ここにはセキュリティの問題もあれば、日本独自の商習慣や法体系といった「AIが簡単には踏み込めない領域」が存在します。

この「接続」の部分を最も深く理解しているのが、野村総合研究所のようなシステム開発に長けた企業です。

AIを導入する際にも、結局はそのAIを企業の深部にどう繋ぎ込むかという設計・導入のプロセスは残ります。

これは、かつてクラウド(AWSなど)が登場した際に「システム会社は不要になる」と言われながら、実際にはAWSと企業を繋ぐ役割としてシステム会社が不可欠だった構図と同じです。

単なる入力枠の提供ではなく、システムを繋ぎ、データベースを統合する力を持つ企業には、AI時代でも十分に生き残る余地があるのです。

勝てる株の「絶対領域」とは?

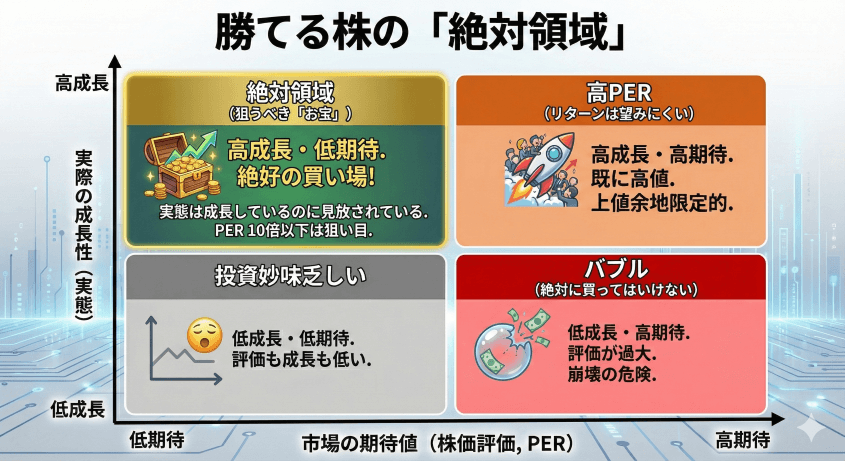

私たちが意識すべきは「実際の成長性」と「市場の期待値」という2つの軸です。

基本的には以下の4つの領域に分かれます。

- 高成長・高期待:高PERで取引される。リターンは望みにくい。

- 低成長・低期待:評価は低いが、投資妙味も乏しい。

- 低成長・高期待:いわゆるバブルの状態。絶対に買ってはいけない場所。

- 高成長・低期待:私たちが最も狙うべき「お宝」の領域。

現在のSaaS銘柄は、これまで「高成長・高期待」だったものが、AIの台頭によって期待値が急降下し、右斜め下の「低期待」の方向へ移動している最中です。

もし、市場がAIの恐怖に過剰反応し、期待値だけが「実態以上に」下がりきった時こそが絶好の買い場となります。

まとめ

結論としては、今すぐこれらの暴落銘柄に飛びつくのは慎重になった方が良いということです。

確かに割安感は出てきましたが、市場のトレンドは当面「SaaSへの悲観」に支配されるでしょう。

そして、バリエーションが誰の目にも明らかに安すぎる水準まで叩き売られた時、そしてその企業がAIを使いこなしてお客さんに寄り添う「接続」の強みを持っていると確信できた時、そこには莫大なリターンを得るチャンスが眠っています。

私たちは、単に「どれが伸びるか」という議論だけではなく、常に「実力と期待のギャップ」に焦点を当てるべきです。

たとえ成長性が以前より低くなったとしても、それ以上に市場が絶望し、期待値が地の底まで落ちていれば、それは投資家にとってのチャンスとなります。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す