株価が低いながら、今後の成長性が見込める会社がかなりあります。

皆さん前回の「これだけ読めば今日からできる!高配当株完全マニュアル」という記事を見ていただきましたでしょうか?

まだ見ていない方は、ぜひそちらをご覧になってから、今回の記事を見ることをおすすめします。

前回の記事では、高配当株投資マニュアルというテーマで、高配当株についてどのように投資したらいいのかということを説明しました。

今回は、具体的に高配当株には、どんな銘柄があるのかということを説明する記事です。

両方ご覧になっていただくことで、しっかりと理解して投資することが可能になるでしょう。

銘柄を1つ選ぶという場合、どうしても私達の目から見ても避けられないリスクというのがあります。

しかしそれをいくつかの銘柄を合わせて持つことによって、そのリスクを分散することができます。

ここで紹介する複数の銘柄を持って、リスクを避けながら、利回りを重視した投資を行っていこうという記事になっています。

ぜひ記事を読んで、高配当株ポートフォリオづくりの参考にしてみてください。

目次

ポートフォリオとは?

カタカナのポートフォリオという言葉出させていただきました。

ポートフォリオとは、元々カバンという意味があります。

このカバンの中に(株式投資の世界では)いろんな株式をまとめて入れましょうということです。

このことによって、例えば1つの企業が駄目になってしまったとしても、あと2つは大丈夫となり、もしかしたら残った株の中で大きく上がる銘柄もあるかもしれません。

そのことによって、リスク分散を図りつつ、投資を行っていこうというものです。

初心者の方にもご説明したいと思い、まずはポートフォリオの説明をさせて頂きました。

ポートフォリオを組む3つのメリット

ポートフォリオ組むメリットとしては、分散効果というものがあります。

1つの銘柄だけだとその銘柄が駄目になってしまうとおしまいですが、銘柄を例えば3つ持っていたとしたら、最悪1つが駄目になっても、3分の2は残るという意味ですから、その辺でのリスク回避はできているのかなと思います。

さらに1つの銘柄だけだと投資の勉強をしようと思ったときに、どうしてもその1つの銘柄についてしか詳しくなりません。

しかしながら、例えば3つ持っていれば、その3つに関しては、この投資の成果がどうかということは、さておいて3つの銘柄に関して詳しくなれます。

従って、2つ目のメリットとしては学びが増えるということが挙げられます。

そして3つ目のメリットとしましては、自分ファンドを組むことができるということがあります。

ファンドって言うといわゆる投資信託なんですが、この投資信託は、一般的には何十何百という銘柄をたくさん入れています。

その中には、自分が好きじゃない銘柄、どうしても買いたくないなと思う銘柄も含まれています。

しかも多くなればなるほど、よりインデックス的な投資に近づいてしまうことになって、自分の思うような投資ができなかったりします。

一方でこうやって複数の銘柄を組むことによって、自分のお気に入りのそして、目的に合った投資を行えるということですから、ポートフォリオを組むというのは、株式投資においては基本的な考え方になってきます。

ポートフォリオを組む目的

どんな目的でポートフォリオを組むのかということを説明します。

利回り重視だと、必然的に高配当株ポートフォリオということになってきます。

株式投資には、株価の上昇を目的とするキャピタルゲインと、今回のように配当を目的とするインカムゲインのこの2つがあります。

今回解説するのはインカムゲインに注目して投資する方法です。

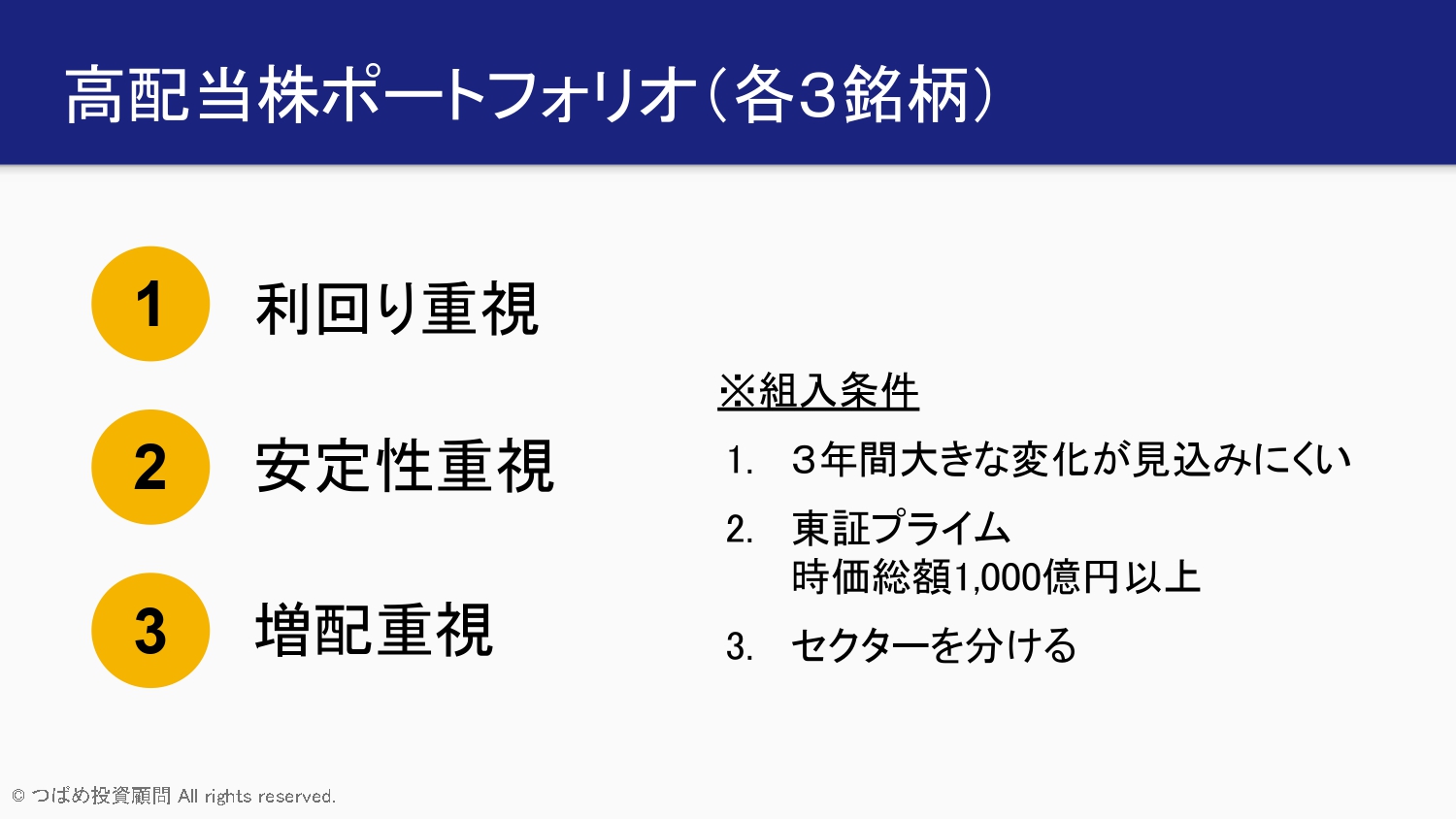

高配当株ポートフォリオ

高配当株には、いくつか種類があります。

高配当株は大きく3つに分類されます。

1つは利回り重視です。

とにかく、配当利回りが高いもの、投資する株価に対してどれだけ1年で配当が返ってくるのかというパーセンテージが高いものを選んでいこうという方法です。

この方法のデメリットとしては、利回りが高いということは、株価が安いということなので、実はその裏に隠れているリスク、あるいは成長性の低さが反映されている可能性があるのです。

ゆえに利回りが高いからいいという訳ではありません。

やはり目先の配当がたくさん得られるポートフォリオが良いでしょう。

この辺の考え方についても、詳しくはぜひ前回の高配当株投資マニュアルの方をご覧になっていただければと思います。

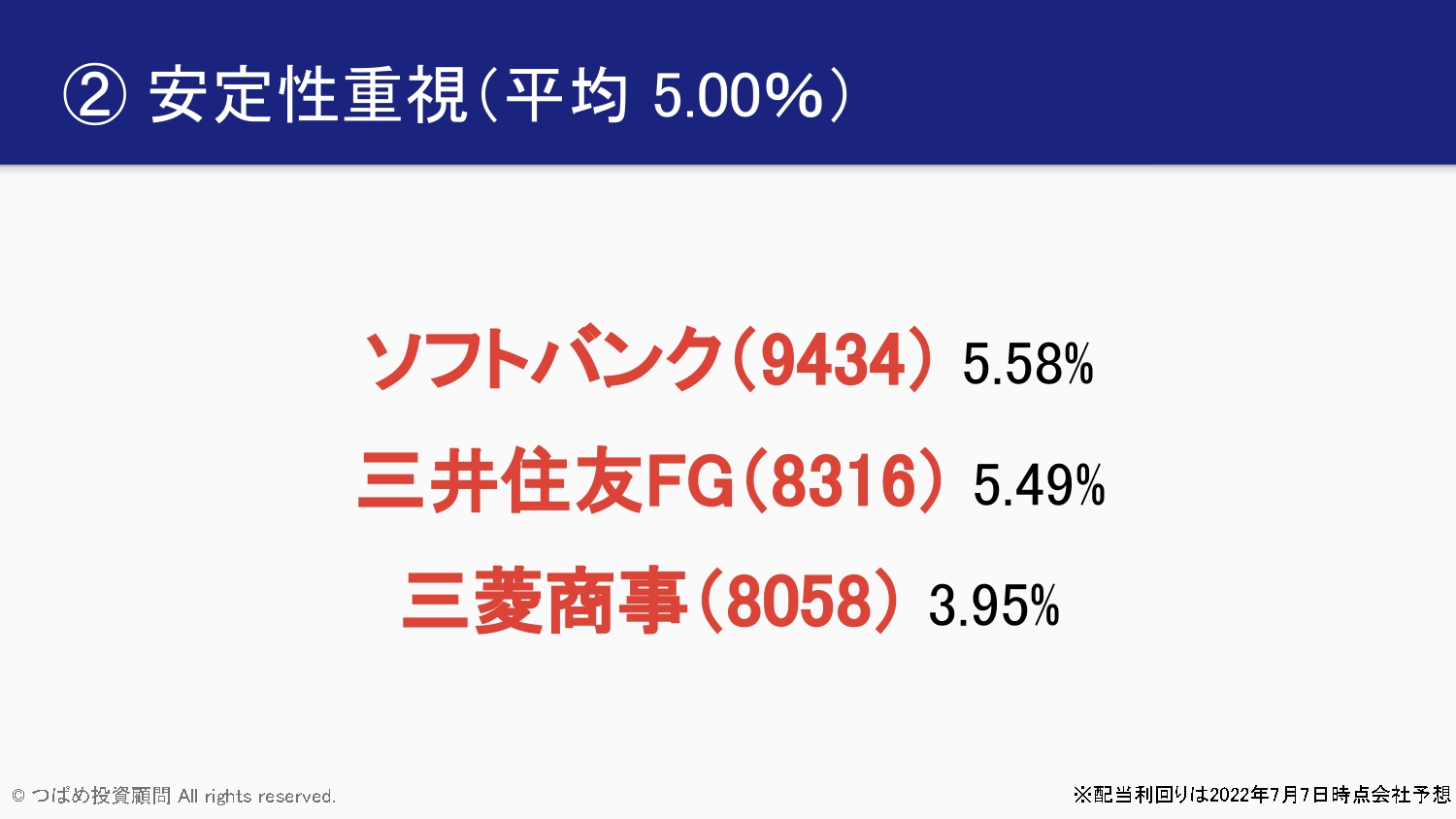

2つ目としては安定性重視です。

配当をもらうにしても、やはり(株価が上がらないにしても)配当や株価は維持してくれた方がよいです。

それを重視するポートフォリオを、2番目の安定性重視ポートフォリオとしてあげます。

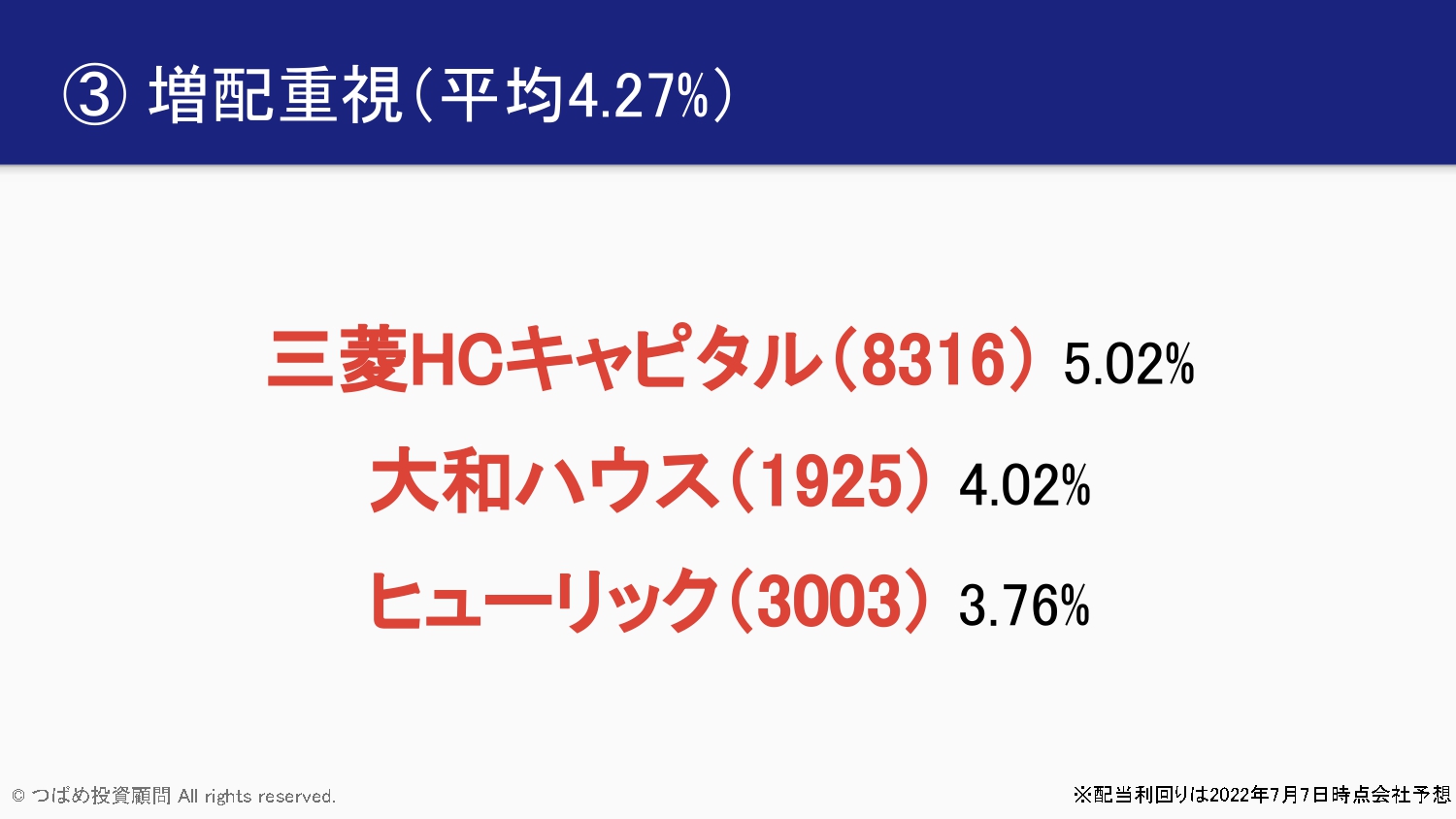

3つ目は、増配重視銘柄です。

高配当株のポートフォリオ組もうといった場合、基本的には目先の配当利回りがどれだけ高いかということを意識しますが、それだけではなくて将来が大事です。

配当を増やし続けている銘柄を重視していれば、今の利回りが高くなかったとしても、将来得られる配当が大きくなるということになってきます。

しかも増配している銘柄というのは、利益が増えている成長している銘柄ですから、事業の安定性が高いということになるわけです。

今回の主要な目的ではないにしても、業績が成長すれば、当然株価も上がりやすいということになってきます。

3番目は、結果的にはキャピタルゲインも得られるんじゃないかという手法になってきます。

これらをそれぞれ3銘柄で構成させていただきたいと思います。

3銘柄っていうと、ポートフォリオを組むにあたって最低限の数だと思います。

しかし3銘柄持っていれば、結構分散効果も働いて、一気に資産がなくなってしまうような致命的なことにはならないと思われます。

また(先ほど記した通り)3つあれば、1つ1つ勉強していけるという学習効果もあります。

高配当株ポートフォリオに組み入れる銘柄の3つの条件

高配当株ポートフォリオを組むにあたっては、3つの条件を設けました。

1つは3年間で大きな変化が見込みにくいこと。

配当利回りが高くても、今期一期だけなどであればあまり意味がありません。

例えば記念配当だとか、今たまたますごい利益が出ているといったパターンもあります。

ゆえにこういった銘柄は、まず外していきます。

2つ目は東証プライム時価総額1000億円以上。

企業規模が大きくて、安定性がある。

かつ、ここで紹介しても株価に影響を与えないであろうという企業を選んでいます。

そして3つ目としてこれ重要です。セクターを分けること。

ポートフォリオを分散をするのに、当然銀行銘柄ということになると、銀行はみんな同じリスクを負っていますから、ポートフォリオを組む意味がなくなってしまいます。

従ってセクターはそれぞれ3つの銘柄で別々のセクターを選ぶということが望ましいです。

逆に言えば、例えば銀行の銘柄があったとして、他の銀行の銘柄を入れたいと思ったら、そちらでもよかったりするわけです。

そういった観点から今回のポートフォリオを見ていただければと思います。

これからそれぞれのポートフォリオを中身、具体的な銘柄を紹介していきます。

その前にポートフォリオを組む銘柄を自分で組みたいと思われてる方もいらっしゃるでしょうから、ここでどういう銘柄を選べばよいのかということを簡単にご説明いたします。

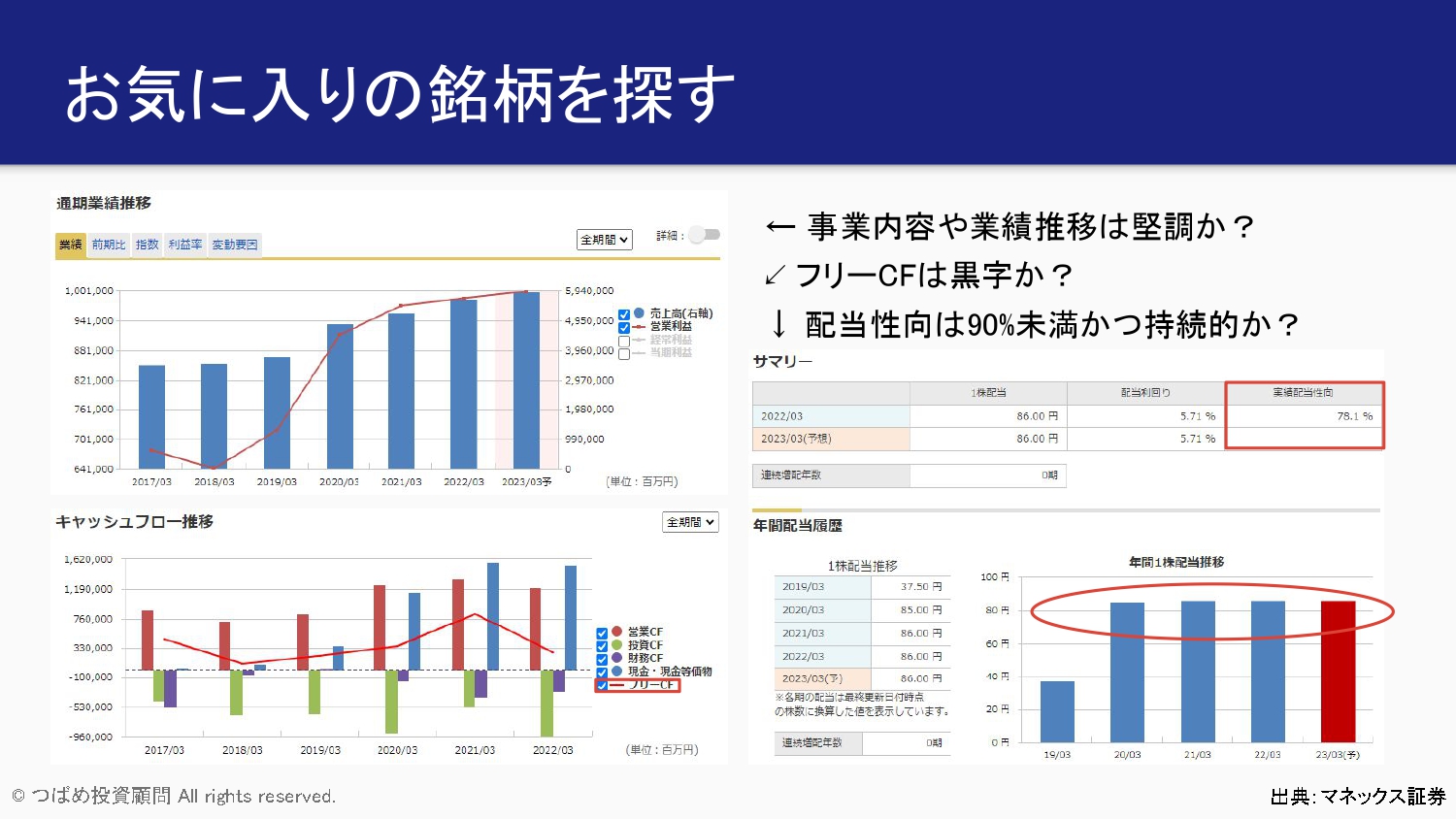

お気に入りの銘柄を探す

まずは、事業内容や業績推移が堅調かということを見ます。

事業内容については、継続性のある事業をやっているのか?

業績の数字を確認したときに、横ばいか伸びているものを選ぶ方がよいです。

いくら配当の利回りが高くても、業績が右肩下がりのような企業へは、投資するのは難しいです。

次に、フリーキャッシュフローは黒字か?

余談になりますが、このグラフは、マネックス証券の銘柄スカウターを利用しています。

この銘柄スカウター、無料で企業の情報を様々とることができます。

もしまだマネックス証券に口座を開設されていない方は、この機会に口座を開設されることをおすすめいたします。

私実際マネックスから、一切お金はいただいてませんので、純粋にこれはおすすめいたします。

さてこのキャッシュフローの推移を見たときに、フリーキャッシュフローというのが、この赤の折れ線グラフです。

この赤の折れ線グラフが、0の上にあることが重要なのです。

なぜ重要かというと、仮に業績が増収増益となっていた場合にも、キャッシュフローが良くない場合があります。

どういうことか説明しますと、利益が出ていても一方で利益や業績売り上げを維持するために、何らか投資が必要だったりするケースがあるのです。

そういう企業は、投資にお金をどんどんつぎ込まなきゃいけないので、配当を出す余裕がなかったりします。

ゆえにフリーキャッシュフローを確認するっていうのは、配当の銘柄に限らず重要なことなのです。

最終的にこの青で示した現金が増えていってるのが、素晴らしい企業ということです。

最後にチェックしたいところが、配当性向です。

この配当性向は90%未満かつ持続的かというところをみましょう。

この配当性向が90%ないし100%超えてくると、今期の利益よりもたくさんの配当を出しているということになり、持続性に疑問符が付きます。

毎年毎年利益以上の配当を出していたら、どんどん純資産が減っていきます。

場合によっては、債務超過ということにもなってしまいかねず、持続性が難しくなっていきます。

また実際の配当の推移も確認して、これがガタガタなっていると「ちょっと見込みがないな。」「目安が立てにくいな」というのもあります。

過去の推移はもちろん、配当の方針というのを確認しておいた方がいいかもしれません。

利益に対して何%配当を出しているのかという、配当性向を基準にしている会社もあります。

また累進配当といって、基本的には、減らさずに増やし続けるよと言っているような会社もあります。

この方針などは、有価証券報告書や決算説明資料等にて確認できます。

ぜひそれを確認した上で投資を行うことをおすすめいたします。

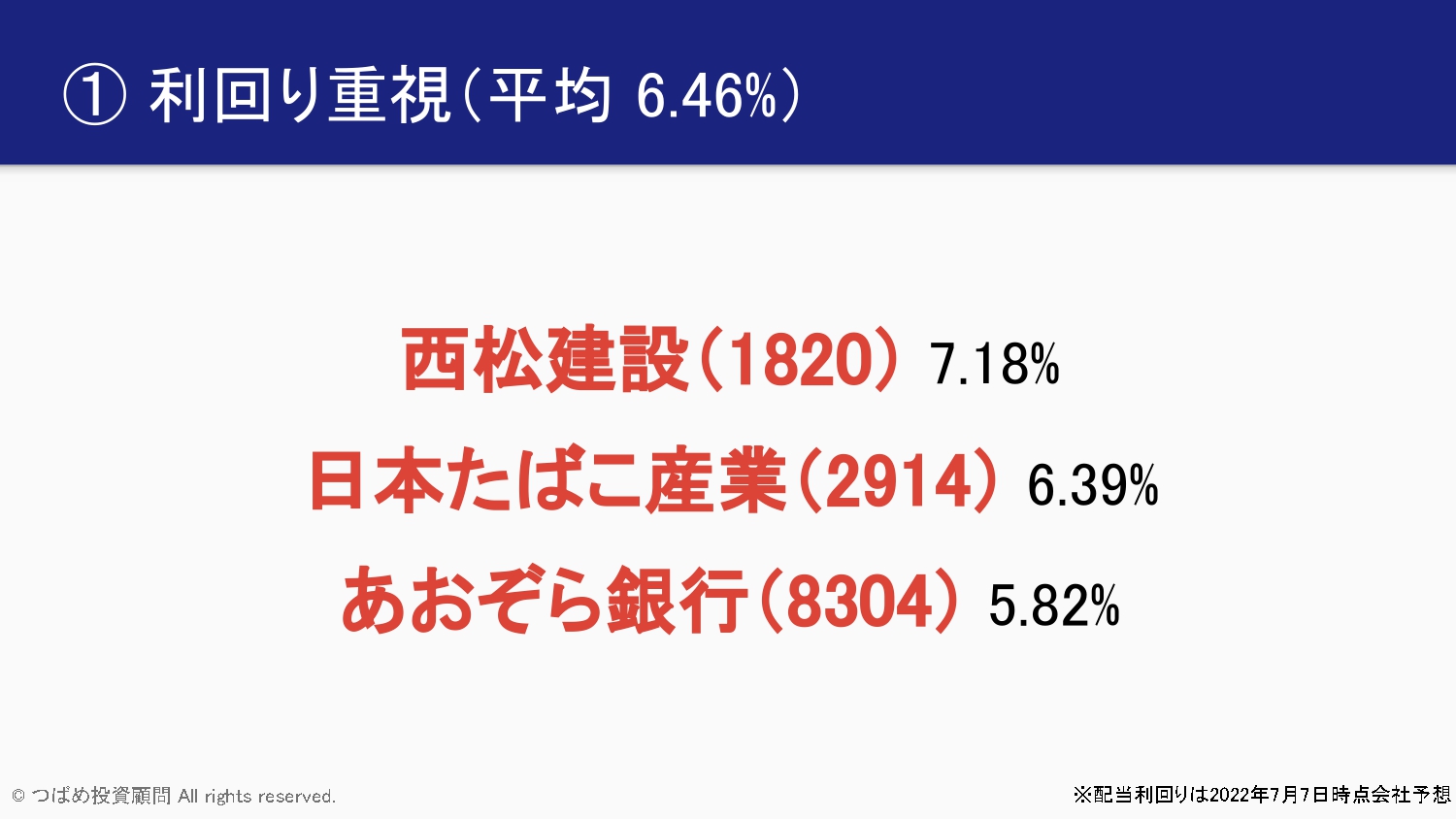

利回り重視のポートフォリオ

具体的なポートフォリオ・そして銘柄を解説します。

まず1番目、利回り重視の銘柄、これでポートフォリオを組みました。

先ほどの条件を満たした銘柄を紹介します。

利回り重視の3銘柄のポートフォリオ利回り平均が6.46%。

かなり高い数字になっています。今、高配当銘柄の配当利回りがかなり高い状態です。

すなわち、今こそ投資のチャンスである可能性が高いということです。

なかなかこれほど配当利回りが高い期間っていうのは、珍しいと思います。

その3つの銘柄がこちらです。

- 西松建設:7.18%

- 日本たばこ産業:6.39%

- あおぞら銀行:5.82%

特に日本たばこ産業は、配当大好きな方にとっておなじみの銘柄だと思います。

1つ1つ説明していきましょう。

西松建設

西松建設は業績を見てみますと、売上高は行ったり来たりですが、利益はここのところ調子良くて上がっています。

そしてキャッシュフローを見ると、プラスになったりマイナスになったりです。

(西松建設は)建設会社で土木工事など公共工事などをやる会社ですが、キャッシュフローにちょっと癖があるのです。

癖というのは、工事を受注したときにはお金入ってこないのです。

しかし一方ではコンクリートを買うなどで、最初にお金が出ていきます。

そして、完成し受け渡しになったときにお金が入ってくるので、キャッシュフローのばらつきが結構大きくなるのです。

ゆえにトータルで見てプラスになっているかどうかということを確認する必要があります。

ここに関しては少しプラスぐらいかなというところで、悪くはないと思います。

そして配当を見てみますと、20年3月期に大きく上げました。

さらに今期も上げるということです。

今期上げたところでなお、配当利回りは7.18%と、まだ許容範囲かと思います。

また景気連動的な側面があって、それは需要です。

土木工事とか建設需要によって業績が遅れるので、必ずしも安定的とは言えません。

とはいえ今、配当利回りが7.18%ということですから、これはかなり高いのではないかと思います。

可能性としては今後、景気後退は懸念されてるんですが、主要事業はやはり公共工事に依存する土木工事です。

景気が悪くなったときには、公共工事を政府が活性化させることによって、需要がまた見込めるのではないかと思います。

そういった意味で、ポートフォリオに入れさせていただきました。

日本たばこ産業

2つ目の銘柄、日本たばこ産業_JT_です。

これは配当利回り6.39%。高配当ではおなじみの銘柄です。

業績見ていただきますと、大きく下がっているのは、会計基準の並行の影響です。

基本的にはほぼ横ばいで動いていると考えていただいて良いと思います。

日本だけ見ていると確かに喫煙率がかなり下がってきて、相当厳しいという見方もあります。

しかし一方で海外に進出してきて、海外で例えば新興国などでは喫煙率が高かったりするので、そちらで利益を得ているという状況になってきます。

また喫煙率下がっても、どんどん値上げを行っていますから、その分、利益は継続的には出しやすい状況です。

ただ1点懸念されるとしたら、新興国がロシアに結構依存しているのです。

今の状況下で、ロシアから例えば撤退ということになると、利益の大きな部分がなくなってしまうということになりかねません。

そうなってくると、業績も配当もストーンとだるま落としのように抜けるようなことはあり得るかもしれません。

ただ、企業自体が危ないのかというと、決してそうではないと思っています。

あくまで、業績のベースがくんと減ってしまったということになるでしょう。

キャッシュフローを見ましても、ほぼ黒字が続いています。

実はキャッシュフローは、非常に潤沢な会社なんです。

配当を見ましても、減配というのもあったんですが、基本的には高いところで維持できています。

配当性向は、75%を目標としています。

75%ということなので、利益次第で上がったり下がったりする銘柄です。

しかしそんなに大きく減ることも、ロシアの件を除けばないと思われ、利回り6.37%はかなり高いと思います。

あおぞら銀行

3つ目のあおぞら銀行、ここは結構特徴的です。

というのも普通は配当っていうと、年に2回ないし1回で、半期ごとあるいは1年待つだけというところが多いんですが、あおぞら銀行は、年4回配当を行っています。

ゆえに配当を毎回毎回待つ必要もなく、細かくもらえるという点で非常に大きいメリットのある銘柄となっています。

業績見てみますと、一見このグラフだけ見ると上がったり下がったり見えますが、経常利益に着目すると、実は一定の利益を出し続けている。

これ軸が小さくなってしまっているだけで、利益としてはほぼ一定のものを出し続けています。

フリーキャッシュフローも基本的に黒字です。

たまに赤字のときもありますが、基本黒字ということで安定しています。

配当も、基本的に配当性向50%ということで、上がったり下がったりはします。

しかしやはり利益が安定しており、基本的には横ばいというところ。

年4回配当が得られて、利回り5.82%と結構高い水準となっています。

従って利回り重視のポートフォリオを組むという意味では、やはりこれも悪くないと考えます。

安定性重視のポートフォリオ

次に安定性重視のポートフォリオを紹介します。

こちらは平均、配当利回り5%です。

その3つの銘柄というのがこちらです。

- ソフトバンク:5.58%

- 三井住友フィナンシャルグループ:5.49%

- 三菱商事:3.95%

ソフトバンク

まずソフトバンクです。

先ほど説明のところで挙げたスライドが、ソフトバンクの業績だったんですけれども、こちらはソフトバンクグループではなく、携帯会社の方のソフトバンクのお話です。

業績見てみますと、非常に堅調に右肩上がりになっていることがわかります。

さらにはキャッシュフローを見ましても黒字が続いています。

配当も、確かに配当性向は78%と高いんですが減配はなく、横ばいで推移しているということで、この5.58%という利回りは維持できる可能性が非常に高いと思います。

携帯会社というと、景気が悪いからといって携帯解約したりしないですから、景気に左右されにくいという面があります。なおかつ生活に必要不可欠なものです。

大きな増収増益というのは見込めないかもしれないんですが、横ばいでいいという観点ではやはり安定感のある銘柄と言えると思います。

なぜKDDIやNTTではないかというと、単純に今株価が安くて利回りが高かったというところはあります。

基本的には携帯会社、ドコモは今NTTの傘下に入っていますので、直接比べられるものではなくなっているんですが、基本的にはこの3社、横並びで考えていいと思います。

三井住友フィナンシャルグループ

それから2つ目の銘柄、三井住友フィナンシャルグループ。

これも先ほどのあおぞら銀行とかなり近いところがあります。

業績見ますと経常利益、当期利益ともにほぼ横ばいから結構プラスの方面で推移しています。

キャッシュフローを見ても黒字が続いているという状況になっています。

銀行は成長はしてないんですが、安定した事業基盤がある中で、どんどんコスト削減を行っています。

貸出金があってそこから利息収入が入ってきますから、あとはコストを削れば利益は維持できるという状況になっています。

若干後ろ向きではあるんですけれども、悪い状況ではない。

しかも財務状況も日本のメガバンク、世界的に見てもかなり良い状況にあります。

またこの三井住友フィナンシャルグループ、先ほど少し取り上げました累進配当。

配当減らさないで基本的に増やしていくということを謳っている会社でもあります。

実際にこのように配当が基本的に右肩上がり。

この期間の中では減配を行っておらず、増やし続けているということです。

こんな状況で利回り5.49%とこれもかなり高い数字となっています。

従って安定配当という意味では、やはり良い銘柄の一つだと思います。

三菱商事

3つ目に挙げましたのが三菱商事。

これはもう皆さんご承知かと思うんですが、商社っていうと配当が高くて、いろいろな事業をやってるというイメージが強いかと思いますが、なぜその中で三菱商事にしたのかというと、安定性が高いからです。

例えば三井物産は、似てるところはありますが、資源により強くベットしているというところがあります。

資源っていうと今、資源価格が非常に高騰しています。

しかし逆にそのマイナス面の可能性も大きく、そういった面では商業などへよく分散されている三菱商事。

(伊藤忠もかなり近いですが)伊藤忠はより資源がなくて、商業寄りですが、利回り等の観点で三菱商事を入れさせていただきました。

業績見ますとこれもまた大きく下がってるのは、会計基準の影響かと思いますが、商社を見るときは当期利益を見ればよいです。

基本的にはこの4000億・5000億というところから、目下資源価格の影響もあって9000億というところになっていますが、5000億ぐらいで安定している銘柄です。

事業が分散されているから、安定しています。

また三菱はかなり強いですし、優秀な人材もどんどん集まってくる会社ですから、その点でも安心感があると言っていいと思います。

キャッシュフローを見ても、やはりずっと黒字が続いていてやはりこれも安定性が高いと言えます。

配当についても、ここも累進配当です。

三井住友フィナンシャルグループと同様に配当を減らさず、増やしていきますよという方針を掲げているので、そこに関しては信頼度高いと思います。

利回り3.95%と、すごく高いわけではないんですけれども、ポートフォリオの一角に持っておくには悪くない銘柄だと思います。

もちろん、今株価が少し資源価格にプラスの影響が働いて株価上がっているところですので、これからもし下がってくるようなことがあったら、むしろそのときが買い時になるんではないかと考えられます。

増配銘柄のポートフォリオ

続いては増配銘柄です。

今後増配が期待できる、つまり事業が成長して且つ配当利回りが現時点でも高い銘柄、というところで選ばせていただきました。

増配っていうと今利回りが高くなくてもよいという考えもあると思いますが、今回はあくまで高配当株に焦点を当てているので、利回りもある程度考慮に入れさせていただきました。

利回りが高いということは株価が低いということなんですが、株価が低いながら、今後の成長性が見込める会社というのもかなりありました。

むしろこの辺りが一番今美味しいんじゃないかなというようなことが、私の個人的な感覚としてはあります。

- 三菱HCキャピタル:5.02%

- 大和ハウス:4.02%

- ヒューリック:3.76%

この3つの銘柄平均が4.27%という数字です。

三菱HCキャピタル

三菱HCキャピタルは、直近で日立キャピタルと合併しまして、元々三菱UFJリースという名前が変わりました。

ここ実は配当では非常に有名な会社で、なんと23期!現時点で23期連続増配を行っている会社なんです。

連続増配の代表格と言っていいんではないかと思います。

ここに限らずリース会社って連続増配しているところが多いんです。

なぜか?ということを考えたときに、リースっていうと、何か設備投資を行おうと思ったときに、リースするかお金を借り入れて物を買うかという選択になります。

その際に世の中の流れとして、なるべく自分の会社では持たずにやっていきましょうと。

その観点では、やはりニーズとして借りてやるというのが、長期の潮流としてあると思います。

実際にこの物を借りるというのも、大きな設備だったりします。

さらにリース会社に任せれば、メンテナンスなどもやってくれます。

その点で企業にとっては、本業に集中できるということで、非常に重宝されてるというふうに考えています。

業績も合併で伸びたというところはありますが、基本的にはやはり右肩上がりが続いています。

営業利益に関しても、2007年で300億程度だったのが、2020年コロナ前は900億ありました。

業績は伸びていますし、リース会社の特性としてキャッシュフローは、業績が拡大するほど、先にこの貸すための設備を買わないといけないので、フリーキャッシュフローは、実はマイナスになってしまいます。

しかしそれは事業の特性であって財務の問題ではないわけです。

配当見てみますと、23期連続増配でずっと右肩上がりになっています。

なお増やし続けたらどこかで利益に追いついても、上がらないというところがあるかもしれないと思いますが、配当性向40%ということで、利益に対してはまだ60%も余裕があります。

この状況で利回り5.2%とかなり高いですから、増配銘柄としては、この水準かなり美味しいと思います。

もちろんリース会社なので景気が悪化したら、その物を借りる需要が減ってしまうということも考えられます。

また金利が上がったらここもお金を借りて、貸すための設備を買っているので、借りるお金が上昇すると一瞬厳しくなります。

しかし一方で、その貸し出すときの手数料も金利をベースに計算されるので、長い目で見たら金利の方は問題にならないではないかとも考えられます。

今後リースに対する根強い需要があるとしたらなお、増収増益あるいは増配ということが続けられるというふうに見えるわけです。

大和ハウス

2つ目の大和ハウスは、皆さんおなじみかと思います。

大和ハウスっていうと戸建ての家を作ってるイメージが強いと思いますが、今や戸建ての家というのは、1番の主要事業ではありません。

むしろアパートだったりとか、商業施設、そして物流施設そういう商業系の施設をどんどん作る、広げることで成長を続けてきた会社なのです。

業績もこのように右肩上がり。ここのところずっと伸びています。

キャッシュフローを見ますと、やはり成長してる企業っていうのはどうしても投資が大きくなるので、必ずしもフリーキャッシュフローがマイナスになってしまう局面も多いです。

しかしある意味これは成長企業としての特性でもあると思います。

特に実物を扱うところに関しては、そのような側面はあると考えます。

一方で業績が伸びているので、配当もこのように右肩上がりで伸びています。

なお配当性向が36.6%、余力がある状況で、利回りが4.02%という数字になっています。

配当性向はずっとこの大体このぐらいで推移するんじゃないかと思いますが、一方で利益が伸びていけば、自然的に配当そのものも伸びていきやすい銘柄ではないかと思います。

これまで家からどんどん商業施設等に拡大を続けてきた会社で、それはいろんなノウハウの蓄積があってこそです。

ゆえに今後の成長にもまだ期待していいと思います。

その上で配当も高いという状況になっています。

ヒューリック

最後3つ目の銘柄としては、ヒューリック挙げさせていただきます。

配当利回り3.76%です。

ヒューリック、皆さん都心に住まれている方なら割と馴染みあるんじゃないかと思いますが、ビル賃貸の会社です。

元々みずほ系のビル管理会社でそこをですね大きく成長をさせてきたという経緯があります。

実際都心の一等地には結構中型が多く、そこのテナントして入っている企業の方に、私も結構お会いすることが増えてきました。

それほど、どんどん拡大戦略をとっています。

このように業績も右肩上がりでぐんと伸びています。

ここも設備投資がどうしてもかさむので、キャッシュフローはマイナスになってしまっている。

やはり成長企業の特性であると考えます。

これだけ増配が続いているにもかかわらず、配当性向は38.5%とまだ余力がある状況です。

利回りは決して高くないんですけれども、業績の伸びが著しいので、それに合わせて増えていくということだったら、面白い銘柄になると思います。

不動産っていうと今のリモートワーク等が増えてきたので、少し都心のオフィス厳しいんじゃないかという見方あります。

しかし都心は本当に立地がいいところにありますから、やはり企業は戻ってくる。

あるいは少し出ていった企業はいても、本当に必要なところがまた入ってくるということが考えられるので、あまり私は悲観していません。

1つ言うなら、金利がそれこそ上がってくると、この拡大戦略に歯止めがかかる。

つまり高い金利を払わないとお金が借りられなくなるので、拡大戦略に歯止めがかかる可能性はあります。

とはいえ、一方ではそのオフィスの需要が見込める限り、やはり賃料収入は入ってくるわけですから、安心感は強いと思います。

高配当株ポートフォリオの作り方まとめ

このようにポートフォリオを紹介させていただきました。

もう1回復習いたしますと、

- 利回り重視:西松建設・日本たばこ産業・あおぞら銀行

- 安定性重視:ソフトバンク・三井住友フィナンシャルグループ・三菱商事

- 増配重視:三菱HCキャピタル・大和ハウス・ヒューリック

というところを挙げさせていただきました。

これだけが正解というわけではないんですけれども、あまりおかしな企業を選んでるつもりはないので、ぜひ参考にご覧になっていただければと思います。

今回具体的な銘柄の話でしたが、具体的な高配当銘柄、高配当株投資のやり方については、前回の記事で説明しておりますのでそちらもご覧になってください。

この内容はYouTubeで動画による解説も行っています。

動画での解説が最も早く公開されますので、いち早く情報を得たい方はぜひチャンネル登録をお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

凄く参考になりました。有り難うございました

勉強さしていただいています。投資歴だけは、26歳からですから45年以上です。知識不足.研究不足ですからいつも刺激をいただいています。有難うございます。

畔柳さん、コメントありがとうございます!

今後ともぜひよろしくお願いいたします。