バリュー(割安)株と一口に言っても、その特徴は様々です。何を基準とするかによって割安の中身が異なるからです。その中で私が推奨する銘柄は、大きく3つの特徴に分けられます。その3つとは「敗者復活銘柄」「安定循環銘柄」「成長割安銘柄」です。

(1)敗者復活銘柄

敗者復活銘柄とは、不祥事や業績悪化など、その銘柄にとってよくない出来事により、大きく値下がりした銘柄です。

このような銘柄は、投資家から非常に厳しい目で見られます。しかし、客観的な視点で見れば、業績が回復することがさほど難しいことではなく、立ち直った時の利益を勘案すると、現在の株価がどう見ても割安な場合があります。

敗者復活銘柄に分類される銘柄は、PER等の指標はあまり意味を持ちません。今がどん底にあるため、PER算出に用いる直近の利益は、本来出すべき利益よりも大幅に小さくなっている可能性が高いからです。

一度地に落ちた会社が這い上がってくることができれば、まず業績が回復するため、同じPERでも株価が上昇します。さらに、その会社に対する投資家の期待も復活するため、「業績×PER」で二重の恩恵を受け、大きな株価上昇が期待できるのです。

もちろん、今がどん底である保証はなく、まだ下があったり、場合によってはさらに悪い材料が出て来たりする可能性は否定出来ません。可能な限りの調査は行い、大丈夫だと判断したものに投資することが必要ですが、投資に絶対はありません。

そのため、敗者復活銘柄に投資する際には、少なくとも2倍程度の上昇の見込みがなければ、リスクに対する期待リターンとしては十分ではないでしょう。私が推奨する際にもこの基準を採用しています。

(2)安定循環銘柄

安定循環銘柄とは、会社がその強みを発揮し、安定した利益を出す力を持っているにもかかわらず、為替や原材料価格の変動やセクターへの投資家の選好等により、一時的に割安になっているものです。過去に推奨し、すでに売却を助言した銘柄では、三菱UFJ(8306)やJXホールディングス(5020)が該当します。

これらの銘柄は、バフェットの言う「永久保有銘柄」に近いと思います。すでに確固たる地位を築いていて、そこから生み出される莫大なキャッシュフローを元に、新たな投資や株主還元を行うことができるのです。

揺るぎない事業を持っていることから、会社の価値は多少のことでは変動しません。もし株価が下がるようなことがあっても、売る必要性がないばかりでなく、買い増しの対象となります。もちろん、それだけ安心して持ち続けられる事業の安定性が求められます。

株価の評価は非常にオーソドックスで、PERを重視します。過去10年の平均的な利益に対するPERが10倍を割り込むようなことがあれば、割安な可能性が高いと言えます。

本来の実力があり、業績悪化が外部要因であるならば、外部要因の不安が解消されれば業績やPERは回復します。為替も原油価格も一方に動き続けることはありません。外部要因そのものの動きに賭ける訳ではありませんが、行き過ぎと感じたらチャンスです。

豊富なキャッシュフローを背景とした株主還元も魅力的です。安定循環銘柄は成熟していることが多いため、大きな投資をしなくても安定した利益を生むことができます。すると、余ったお金は必然的に株主還元に回ります。株主還元は株価の下支えに大きな効果を発揮するでしょう。

(3)成長割安株

「成長」「割安」と相反する言葉が入っていて、この二つが矛盾しているように見えますが、私は両者は両立するものと考えています。

バリュー株投資は文字通り「割安株」ですが、それはあくまで「株価が価値を下回る」ことを意味します。企業の価値とは、成長性まで加味した価値のことです。そのため、価値に占める成長の割合が高ければ、それは成長割安株と言えます。

これらの銘柄は、まだ成長途上で業績が追いついていない分、PERを見ると一見割高です。そのため、将来的な成長が見込まれる定量的な裏付けがあることが不可欠です。

企業がどれだけ成長するかは、いくら考えても正確に判断することは容易ではありません。ずば抜けた洞察力を持つ人も稀に存在しますが、下手に自分にそのような能力が備わっていると過信すると、落とし穴にはまってしまいます。

そこで私は、世の中の大きな流れに着目します。例えば、様々な機器の発達により、インターネットの利用頻度が上がることはほぼ確実でしょう。そのような世界でライバルに先駆けて大きなシェアを持っている会社なら、時代の流れに乗って利益を伸ばす可能性が高いでしょう。もちろんこの場合、「市場シェア」という定量的な裏付けが不可欠です。

時代の流れに乗る銘柄は、伸びる時は一気に伸びることも少なくありません。ただし、それがいつになるかはわからないので、10年単位で考える忍耐力が必要です。

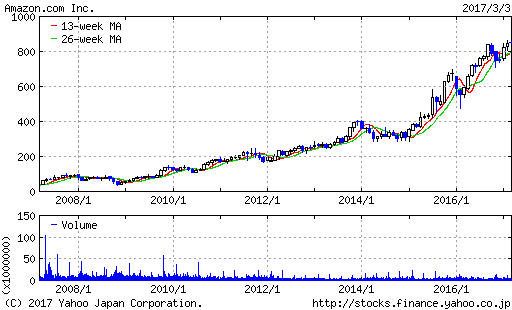

この分類に当てはまる銘柄に、米Amazon(AMZN)があります。この会社は成長投資を優先して利益を出さないことで有名ですが、いまだに利益をほとんど出していないにもかかわらず、株価は7年で10倍になりました。1年あたり約40%の伸びです。これは、インターネットショッピングにおける圧倒的なシェアという裏付けがあってのことです。

自分が得意な軸を見つける

上記のいずれにも共通するのは、将来の業績に対するPERが割安という点です。すなわち、割安かどうかを判断するには、その会社の将来が見通せることが大前提となります。将来が想像出来ない銘柄は、投資対象になり得ません。バフェットが「自分が理解できる会社にしか投資しない」と言うゆえんです。

もちろん、分類はこれだけではないでしょうし、私の中でも新たな軸が生み出されるかもしれません。しかし、将来の利益に対して割安であるということは共通しています。ここから自分の得意なバリュー株の特徴を探してみると良いでしょう。

※本記事は会員向けレポートの一部を抜粋したものです。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す