ダイキン工業(6367)の株価が2週間で20%近く下落しています。

出典:株探

それはなぜでしょうか?

株価はいったいどこまで下がるのでしょうか?

ダイキン株に投資する上での、3つのリスクを考えていきましょう。すでにダイキンに投資している方、これから投資したいと考えている方、必見の内容です。

目次

ダイキンはどんな会社か?

ダイキンは家庭用・業務用のエアコンの製造・販売を行う会社です。

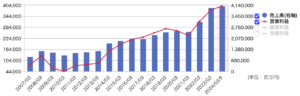

業績は右肩上がりで成長しており、今期24年3月期には過去最高の売上・利益を達成する見込みです。

出典:マネックス証券

あなたのお家のエアコンはダイキンでしょうか?

そのほか三菱電機やパナソニック製のエアコンを使っている方もいると思いますが、エアコン業界において世界1位の売上規模を誇ります。

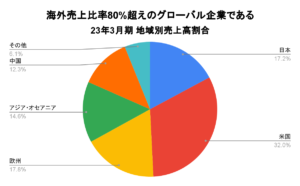

大阪に本社がありますが、海外売上比率が80%を超えているグローバル企業です。世界の気候や内装文化の違いに合わせた空調の製造・販売を行っており、アフターフォロー体制まで確立している企業です。

出典:23年3月期 有価証券報告書より作成

地球温暖化の影響でエアコンの需要が伸びることが予想され、今後も成長が期待できる企業の一つです。

ダイキンの投資のポイントをさらに詳しく解説しています。詳しくは以下の記事をご覧ください。

このように基本的には成長路線を歩んでいる企業ですが、目先の株価は大きく下落しています。それはなぜでしょうか?

3つのリスク

ダイキンへ投資するリスクとして、米国・欧州の販売動向・米国株式市場の動向・中国不動産市況のこの3つを考えていきます。

リスク1 米国・欧州の販売動向

再度、ダイキンの株価推移を見てみましょう。

出典:株探

ダイキンの決算には期待が高まっていたと言って良いでしょう。

23年7月2日に日経新聞からアメリカでヒートポンプ空調「特需」というニュースが報道されました。「アメリカのエネルギー消費の4割を占める暖房から温暖化ガスの排出を削減できる、という認識が広がり市場は特需に沸く」とされ、記事の中でダイキンが触れられるなど、決算の期待値が高かったのです。

このように元々好調だった米国市場に更なる追い風が吹くことが予想されましたが、決算でその期待が裏切られることになります。

売上は前年同期比+13%、営業利益+9.3%と悪い決算ではありませんでした。

米国では需要増の反動と金利高の影響を受けている

しかし、アメリカの個人住宅需要の停滞や流通在庫の調整などによって住宅用ユニタリーなどが販売台数ベースで前年同期比で大きく下落しています。

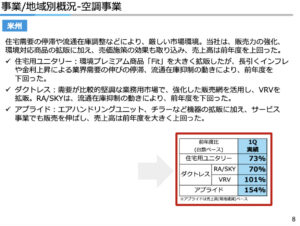

出典:ダイキン工業 2024年3月期1Q 決算説明資料 より作成

前年比で下落している住宅用ユニタリーとRA/SKYは共に個人向けの空調装置です。従って、目先個人向けのエアコン需要が急激に減少しています。

期別 前年比同期比 販売数増減率(米州)

| FY19 1Q | FY20 1Q | FY21 1Q | FY22 1Q | FY23 1Q | |

| 住宅用ユニタリー | 96% | 93% | 123% | 105% | 73% |

| RA/SKY | 110% | 107% | 181% | 97% | 70% |

| VRV | 112% | 72% | 162% | 114% | 101% |

| アプライド | 107% | 107% | 113% | 112% | 154% |

出典:各年度 決算説明資料より作成

さらに、ダイキン工業と各社のアナリストの質疑応答スクリプトを読むと、ダイキンの目先の販売動向は厳しいものであることがわかります。

アメリカの販売台数減について、以下のように説明されています。

個人消費において、巣篭もり需要の反動が起きている。モノの消費、住宅をはじめ、耐久消費財、白物のエアコンも含めた家電商品などの需要が減退した影響が出ている。

今後は需要がどこまで戻っていくのか、不透明感が高いという認識をしている。エアコンは耐久消費財として住宅市場と連動することから、住宅ローン金利の高止まりも悪影響である。

アメリカの住宅着工件数の推移を見てみましょう。

住宅着工件数とは特定の月に建設が始まった新規建物の増減を示す指標であり、ダイキンにとっては、先行指標になるものと考えられます。

家が増えればエアコンが増える、逆も然り、ということですね。

特に2022年から現在にかけて、緩やかに右肩下がりになっているように見えます。

これを見ると、ダイキンが「家電商品の需要が減退し、どこまで戻るのかわからない」と言っていることに頷けます。

欧州ではガスの価格下落で自社製品が代替される

また、欧州のヒートポンプ式温水暖房機器も販売台数を落としました。

ヒートポンプ式温水暖房機とは、大気の熱エネルギーを利用して部屋を暖かくする暖房機器であり、エアコンの待機中の熱を交換する、という基礎技術を活用した商品です。

欧州では化石燃料を燃やす暖房が主流です。

一方で、ヒートポンプ式温水暖房機器は省エネ性能の高い暖房であり、環境意識の高い欧州マーケットにおいてガスや石油を燃やす暖房からの置き換えが進んでいるのです。

しかし、ここまで好調だったヒートポンプの売上が大きく落ち込みました。

期別 前年比同期比 販売数増減率(欧州)

| FY19 1Q | FY20 1Q | FY21 1Q | FY22 1Q | FY23 1Q | |

| HP事業 | 124% | 94% | 211% | 150% | 73% |

出典:各年度 決算説明資料より作成

主な理由は2つ、イタリアやフランスなどで補助金が終了したこと、そして天然ガスの大幅な価格下落です。

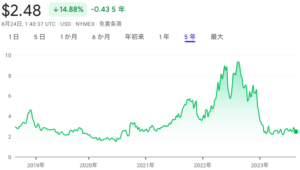

天然ガス先物の価格推移

出典:Googleファイナンス

ロシア・ウクライナ情勢の影響で天然ガスの価格が急騰しましたが、現在はピークから5分の1前後になりました。

つまり、自社の暖房がガスを使った暖房に代替された、と考えることができます。それに加えて、補助金も終了したことから、自社の商品の購買意欲が低下したと考えられます。

しかし、ダイキンはこの欧州の販売台数減は一過性のものである、と捉えています。2Q、3Qも注目していきたいポイントです。

ここまでをまとめます。株価が下落している理由は

- 米国で個人向けエアコンの販売が落ち込んでいること

- 欧州でヒートポンプ暖房の販売が落ち込んでいること

両市場がここまで好調であったが故に株価が反応した、と考えられます。

リスク2 米国株式市場の動向

しかし、決算は23年8月8日でした。執筆している8月24日時点でも株価の下落は止まっていません。

それはなぜでしょうか?

考えられるのは、米国株式市場の動向です。米国の株価もここ2週間ほど軟調です。S&P500の約2ヶ月の推移です。

出典:株探

この1週間前後の下落要因として、格付け会社のフィッチがアメリカ銀行株の格下げを示唆したことが挙げられます。金利高が長期化することで、銀行の資金繰りが悪化する可能性があるという理由で、格下げされる可能性があり、株安を促進しました。

ダイキンはアメリカにおける売上が30%と、アメリカこそが最大のマーケットです。

米国株の流れを受けてダイキンが下落した可能性は否定できないと考えます。

リスク3 中国不動産市況

もう一つ考えておきたいことがあります。

それは中国の不動産市況のリスクです。垣大集団の経営不振や中国の売上高首位である碧桂園(カントリー・ガーデン)のデフォルト危機などが問題視されています。投資家として今警戒すべきリスクの一つだと考えます。

実は、エアコン市場の最大のマーケットは中国ですが、ダイキンの中国における売上割合は12%と決して高くはありません。最大のマーケットであるが故に現地の企業が強いのです。

一方で、24年3月期1Qのダイキンの中国における住宅用・業務用の販売はそれぞれ大きく成長していることから、現状中国不動産リスクがダイキンに与える影響は比較的小さいものと考えます。

しかし、不動産需要が停滞することは、住宅用エアコンの需要減を意味しますから、今後も動向を追うべきニュースであると考えます。

株価はどこまで下がるのか?

いかがでしたでしょうか?

まとめると、ダイキンの株価が大きく下げている理由は主に2つです。

- 米国・欧州の販売動向

- 米国市場が軟調である波

一方でダイキンは魅力ある企業です。

- 世界中に販売ネットワークを確立していること

- 「率の経営」を掲げ、効率的な業務運営を行っていること

- 地球温暖化という不可逆の潮流の恩恵を受けること

内部環境と外部環境の両面において強さ・恩恵を受けている企業だと思います。

しかし、住宅や商業施設があってのエアコンですから、住宅需要などの景気動向の影響を受ける企業です。リーマンショック時には株価は70%近く下落しています。

ダイキンの株価推移05~11年末

出典:株探

株価は一体どこまで下がるのでしょうか?

23年8月24日の終値は株価は24,150円、PERは26.8倍、予想EPSは901円です。

コロナショックのPER水準は約20倍ですから、過去の暴落水準を現在に当てはめるならば、約18,000円まで株価が下落することになります。

しかし、現実的にはPERを基準に考えるよりも、EPSの下落、つまり業績の下方修正が訪れる可能性の方が高いように感じます。ダイキンはエアコンを売ってなんぼの企業であり、ストック収益性が高い企業ではありません。

従って、アメリカの本格的な景気後退や金利の高止まりが続いた場合、住宅需要の低減に続き、エアコン需要が落ちる可能性があります。

例えば、今期当期純利益が10%下方修正され、810円となった場合を考えます。PER26.8倍だった場合の株価は21,732円となります。

従って株価がこれ以上下落する場合は、10%の下方修正がなされた時22,000円前後、急激な景気後退が訪れた場合は18,000円前後が基準となるかもしれません。

約2週間で20%近く下落したダイキンですが、暴落前のPERは約30倍でした。

過去5年間の平均PERは26倍と、現在の水準とほぼ同じです。つまり、現在の24,000円は特需的な成長期待が剥落し、現実に戻されたようなイメージを持っています。

しかし米国と欧州で販売数量が落ち込むの兆しはあるものの、私は「良い企業の株価が割安になった」そんな印象を持っています。

すでにダイキンに投資している方は買い増しのチャンス、これから投資したい方もチャンスがきているかもしれません。

単元で買うとしたら200万円以上もかかってしまう銘柄ですから、目先の景気・業績動向には留意しつつも、単元未満株なども活用しながら少しづつ投資することも考えても良いのではないでしょうか?

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す