今回は2024年に導入される新しいNISA制度とそれに伴う投資計画についてです。

新しいNISAが始まることは聞いたことがあるかもしれませんが、その詳細や自分がどのように活用すべきかについて、まだ十分に理解している人は少ないかもしれません。

投資に興味があるけれども何から始めればいいかわからない初心者の方はもちろん、経験豊富なベテランの方々にとっても参考になると思いますのでぜひお読みください。

「新NISA」何が変わる?

まず、2024年から始まる新しいNISAについて、一言で言えば非常に魅力的な制度だと言えます。

岸田政権は資産所得倍増計画として、運用から得られる利益を今の2倍に増やす目標を掲げており、その中心的な要素が新しいNISAです。

新しいNISAは、これまでのNISAと比べてかなり利用しやすくなります。

今回のNISAは以前の使いにくさを一掃し、非常に魅力的な内容となっています。

投資を検討している方にとって、この制度は絶対に活用すべきものです。

開設には証券会社または銀行を利用できますが、証券会社の方が個別株の売買などがしやすいためおすすめです。

特に、SBI証券はネット証券の中でもトップクラスで、手数料単価も業界最安値水準です。

SBIは競合他社が手数料を引き下げる場合にも、必ずそれに対抗する強力な体力を持っている信頼性のある企業ですので、私はSBI証券をおすすめします。

NISAとは、少額投資非課税制度のことで、英語ではISA(Individual Saving Account、個人貯蓄口座)といいます。

簡単に言えば、運用益(配当や売却利益など)に対して税金がかからないという仕組みです。

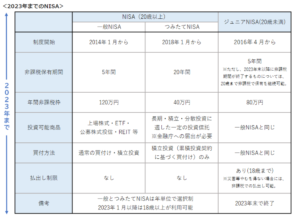

従来のNISAには、一般NISAとつみたてNISAの2つのタイプがありました。

一般NISAは年間120万円までの投資が非課税で、5年間の非課税期間がありました。

つまり、120万円を2015年に投資した場合、2019年までの間、得られる配当や売却利益には税金がかからないという制度でした。

つみたてNISAは、一般NISAと異なり、基準に合致する特定のインデックス投資信託のようなものに限定され、20年間非課税となります。

しかしつみたてNISAは40万円に限定され、毎月一定額を投資しなければならない制約がありました。

従来のNISA制度にはいくつか問題がありました。

まず、非課税期間が5年と短期間であることが挙げられます。

また、一般NISAとつみたてNISAは同時に利用できないため、選択肢が複雑で迷いが生じました。

さらに、制度自体が一時措置であり、将来の存続が不確かであることも懸念材料でした。

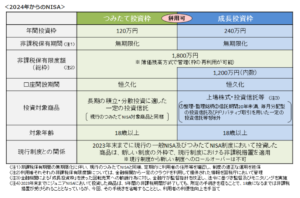

しかし、2024年からの新しいNISAでは大幅に改善されました。

まず、投資枠の上限が大幅に拡大し、一般NISAの上限が240万円、つみたてNISAが年間120万円に増加しました。

これにより、多くの人にとって「足りない」という心配が無くなったといえます。

さらに、一般NISAとつみたてNISAの併用が可能となりました。

迷うことなく両方を活用することができるようになり、利用しやすくなりました。

さらに、以前の5年間の非課税期間の制約がなくなり、無期限に非課税となりました。

これにより、長期的な投資計画を立てやすくなりました。

最大で1800万円まで非課税で積み立てることができ、老後への備えが強化されました。

また、大きな変更点の一つは、枠の再利用が可能となったことです。

例えば、5年間で360万円を積み立てて1800万円に達した場合、利益確定して900万円分売ったとしたら、再び900万円を投資できるようになります。

これにより、利益確定や損切りがしやすくなり、柔軟性が向上しました。

最も重要なのは、この制度が恒久的に続くという点です。

法律は変わる可能性がありますが、恒久化された制度は簡単に変更されないでしょう。

投資対象も幅広く、特定の条件を満たす投資信託に限定されず、成長投資にも適用されます。

要するに、新しいNISAは非常に魅力的な制度であり、迷う理由はほとんどありません。

特に、長期投資を推奨する視点から見れば、非常に有利な条件が整っていると言えます。

これは老後の資産形成にとって非常に有用な制度であると言えます。

株価の上昇が必要なことは確かですが、実はアメリカでも同様の状況がありました。

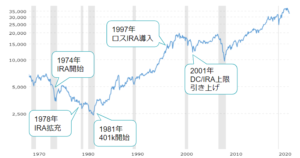

アメリカでは、将来の資産形成のために投資を促進する優遇制度が導入されました。

例えば、1974年には非課税口座である『IRA』が導入され、その後も拡充が行われました。

このような制度が整備された背後には、株式市場への個人の資金流入が大きな役割を果たしています。

実際、アメリカでは株式市場の成長が、個人の資産形成に大きな影響を与えました。

個人が資産を株式市場に投資することで、株価の上昇が支えられ、アメリカの株式市場が右肩上がりで成長しました。

アメリカでは、個人の資金が時価総額の50%ほどを占めるほどになりました。

同様に、日本でも資産を積み上げ、積立てを行うことが非常に重要です。

売買のみではなく、資金の流入を続けることが株式市場の成長を支えます。

また、個人の金融リテラシーが高まり、株式投資に関する情報が充実することで、投資家が増えることも期待されます。

この機会を逃さず、投資に取り組むことが日本の株式市場を活性化させる一環となるでしょう。

NISAに適さない投資法

NISAを効果的に活用するために避けるべき投資は、要するに短期売買です。

NISAの投資枠は、成長投資なら年間240万円となっています。

しかし、短期売買を行うと、投資枠をすぐに使い切ってしまう可能性があります。

例えば、100万円で銘柄を買い、売却するとその100万円の枠が使われます。

そして、次に別の銘柄を買いたい場合、再び100万円の枠が必要になります。

このように、短期売買を繰り返すと、240万円の枠がすぐに使い尽くされてしまいます。

結果として、NISAのメリットを活かす余地がほとんどなくなります。

このため、特に初心者の方にはお勧めできない方法です。

リスクが高く、資産を失う可能性があるため、控えるべきでしょう。

NISAには適していない手法と言えます。

(次ページ 「あなたに合った投資は?」)

- 1

- 2

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す