バフェットがこの四半期、7月から9月期に8000億円相当の株を売却しているとの報道がありました。

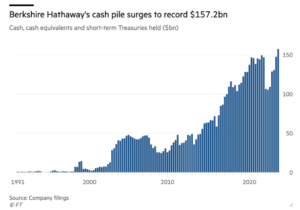

これにより、現金同等物の残高は過去最高に達しています。

一部では、バフェットが市場の暴落を予測しているとの噂も広がっています。

一方で、バフェットが株を売却する意味について、本人から語られることはあまりありません。

最近発売された「バフェット解剖」という本では、バフェットの投資における数字を分析していますが、これを見るとバフェットの意外な姿が見て取れます。

バフェットの投資行動の本当の意味を考えることで、自らの投資に役立てるのではないでしょうか。

バフェットが暴落を予期している?

日経の記事によると、バフェット氏の投資会社、バークシャー・ハサウェイ社が7月から9月にかけて株式7800億円を売却し、手元資金が過去最高水準に達したとあります。

バフェットの投資手法は、暴落時に優良な企業の株を安く仕込み、それを持ち続けることで大きな成果を得るものと知られています。

しかし、今回の株式の売却と手元資金の増加は、彼が将来の暴落に備えているのではないかと見られています。

現金ポジションは過去最高に達し、その中には米国債も含まれています。

アメリカの金利は今利回りが5%にもなっていて、明らかにお得ということでバフェットは米国債を積極的に買い込んでいます。

米国債についてはこちらの記事を参照してください。

米国債への投資はアリ?米国債の特徴とリスクをアナリストが解説

バフェットが株を売って現金や国債に替えていることから、リスクを避け、チャンスに備えているのではないか、これから暴落が来るのではないかと考えている人も多いのではないかと思います。

しかし、実際の数字で分析してみると、バフェットのバークシャー社が株を売却することが、必ずしも暴落を予期しているものではないように見えます。

少なくとも、過去に売り越しを行った後に暴落が確実に起きたわけではないということが「バフェット解剖」の本には書かれています。

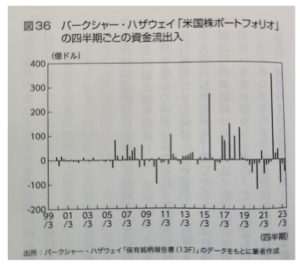

これはバークシャー・ハサウェイの米国株ポートフォリオが四半期ごとに資金の流出入のデータです。

0より上が買い越し、下が売り越しを示していて、バフェットは実は回数的にはかなり多く売り越していることが分かります。

今、4四半期連続売り越しとなっていますが、これは決して珍しいことではないと言えます。

また、バフェットは暴落の前に売り越して現金を確保してきたというわけでもなく、例えば2008年のリーマンショックの前にはかなり買い越しています。

その後売り越しが多くなり、大きく買い越したのは2011年になってからで、その時アメリカは上昇相場に入りつつある時でした。

コロナショックの前は確かに売り越しが増えていますが、2020年3月のコロナショック時には売り越しでした。

コロナショックの恩恵はあまり受けられていないということです。

これらのデータを見ると、バフェットは相場を読む力に長けているわけではないということが分かります。

本人も「相場を読むのは仕事ではない」と言っていて、バフェットの行動から相場を予測しようとすることは無意味であると言えます。

バフェット投資の”本質”

しかし、だからといってバフェットの投資家としての実力が否定されるわけではありません。

確かに言えるのは、バフェットは株式投資で一時は世界1位になるような資産を築き上げたということです。

ただ、『バフェット=長期保有』ということはなく、実は多くの売買を繰り返していることがデータに表れています。

バフェットが言う、「持ち続けるべき」というのは、コカ・コーラやAppleといった大きく成功したケースのことを言っているのであって、そこに合致しなかった多くの銘柄が存在していたのだと思われます。

バフェットは1994年からの集計期間において、199銘柄に投資しましたが、実は150銘柄は既に売却しているということです。

バフェットの細かい動きに注目することにあまり意味は無く、勝ったり負けたりを繰り返しているものの、ごく一部の大勝ちしている銘柄のおかげでトータルで大きくプラスになっているということです。

直近で言うと、ポートフォリオの50%以上をAppleが占めていて、この功績が非常に大きいのです。

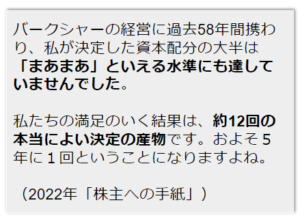

バフェット自身もアニュアルレポートで、大半は箸にも棒にも掛からないものだが少ない大成功を収めたことによってポートフォリオが大きくなったということを言っています。

つまり、大部分の時間は”様子見”ということです。

バフェットは毎回毎回勝負をかけているわけではなく、上手くいく勝負というものは5年に1回くらいのもので、それ以外の時はのらりくらりやっていると捉えておいて良いのではないかと思います。

勝ち筋が見えない時にはとにかく痛手を負わないようにしておいて、いざチャンスが来た時には勝負をかけて勝つということがバフェットの投資の真髄であり、この「バフェット解剖」の本からの教訓なのではないかと思います。

また、バークシャーにおいては、現金で必ずしも株を買う必要は無く、買収という選択肢もありますが、私たち一般の投資家にはその選択肢はありません。

したがって、バークシャーの普段の動きを追うことにあまり意味は無いといえます。

むしろ、アニュアルレポートの中の「株主への手紙」などから、バフェットの普遍的な考えを学ぶことが大事だと考えています。

投資上達のアドバイス

私から投資初心者の方に向けるアドバイスとしてはこのようなものになります。

- バフェットは気にするな

- まずは「やってみる」

- リスクを抑えながら、少しずつ金額を増やす

- ここぞというところで勝負に出る

有名な投資家であるジョージ・ソロスの言葉に「まずは生き残れ、儲けるのはそれからだ」というものがあります。

まずは死なないようにしながら様子を見て勉強し、大きく出るべきところで出る、そうしていけばあなたもデキる投資家として成長していけると思います。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

YouTubeチャンネルもよろしくお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す