今回はNTTについてです。

なぜ今NTTを取り上げるのかというと、NISAの週間買付額ランキング(成長投資枠)の2024年4月1日~4月5日の週で1位となり、注目度が高まっているからです。

これは瞬間的な話ではなく、週間保有残高でもJTに次いで2位となっています。

株式分割を行って、単元が175円となり、100株買っても17,500円と非常に安くなったということで、多くの個人投資家が買っていると思われます。

新NISAが始まるという絶好のタイミングでの株式分割だったのではないかと思います。

私は以前からNTTは初心者にとって最適な銘柄だと紹介していました。

おすすめの理由としては、何よりリスクが小さいことが挙げられます。

とはいえ、企業においてリスクが全く無いということはなく、NTTにももちろんリスクはあります。

今回は、NTTのプラスとマイナスの両面から改めて解説します。

足元では株価が軟調になっていて、不安になっている方もいらっしゃるかもしれませんが、ぜひこれを読んで心を落ち着かせていただきたいと思います。

NTTが人気のワケ

NTTを買っている人がなぜこれほど多いかというと、やはり知名度が高いことが挙げられます。

また、リスクが小さいこともありますが、その理由として大きく2つあると思っています。

1つはビジネスリスクが小さいということです。

携帯電話や固定電話の通話料がサブスク収益として毎月入ってくることになっていて、これが盤石なキャッシュフローとなります。

もう1つは自己株式取得を積極的に行っていることです。

NTTの時価総額は約15兆円ですが、この20年ほどの間になんと5兆円もの自己株式取得を行っています。

自己株式取得を行うとEPS(1株あたり利益)が大きくなります。

企業を分割したものが「株式」であり、自己株式取得を行うと、企業全体の利益はそのままで株数が少なくなり、1株あたりの利益(EPS)が大きくなります。

実際にNTTの1株あたり利益の推移を見ると、2014年~2024年の10年間でおよそ3倍にもなっています。

その間、営業利益としては1.2兆円から1.9兆円にしか増えていません。

事業はそこまで成長していないものの、株価に影響を与える1株あたり利益は3倍に伸びているということです。

それにより株価は20年前からすると約4倍にも伸びていて、特に近年の上昇が著しいです。

NTTは成長は緩やかながら、自己株式取得や、最近はNTTドコモを子会社化するなどして株価を伸ばしてきています。

株価に関して言うと、2024年に入って急に大きく上がったのはやはり新NISAで個人投資家が買ったことによるものだと思われ、そこからすると下がってきているのですが、他の銘柄と比べると緩やかなもので、長期で見ると基本的には右肩上がりになっていて、大きなリスクが発生しているわけでもありません。

何も問題が無くても株価は下がることもあり、今の下落に不安を感じる必要は無いでしょう。

もちろんNTTが100%大丈夫な銘柄ということではありません。

未来に何が起こるかは分からないですが、分からない中でその会社を理解することで不安を和らげることができます。

装置産業というビジネス

NTTは基本的に装置産業です。

NTTはまず電話回線を張り巡らせました。

昔は電話を持つ人は少なかったですが、やがてみんなが電話を持つようになりました。

最初に回線を行きわたらせるために資金を投じ、利用者が増えるとともに収入が増えていく、キャッシュフローで言うと、最初に大きくマイナスになってのちにプラスが大きくなっていくというビジネスモデルです。

1985年のNTTが上場した当初はやはり回線を張り巡らせるのにお金がかかって財務状況が良くなかったのですが、その後回収機関に入って利益が出るようになりました。

もっと大きいのは携帯電話です。

基地局をたくさん作り、1人1台は携帯電話を持つ時代となった今は回収期間にあたります。

収益状況を見ても一目瞭然で、営業利益の6割はNTTドコモとインターネットのNTTコミュニケーションズです。

そこから入ってくるサブスク収益はもはや盤石のものとなっています。

しかももう投資はおおよそ終わっているので、黙っていてもお金が入ってくるという状況です。

だからこそ安定しているわけですが、成長には上限があります。

さすがに携帯電話の普及がこれから増えていくという時代ではありませんし、どちらかというと価格競争に入っています。

各社格安プランを用意して、携帯1台当たりの料金は下がってきている状況です。

装置産業のリスク

回収できないリスク

装置産業の一番のリスクは、大きくお金を投じたにもかかわらず収入があまり入ってこないことです。

投資した分が回収できず、累積損失が重なってお金が苦しくなっていきます。

これがまさに今の楽天モバイルの状況です。

基地局の建設にお金を投じたものの利用者が増えず、どんどん苦しくなっています。

固定電話や携帯電話に関しては今さらこのようなことは起こりませんが、今NTTが大きな投資をしようとしているのがデータセンターです。

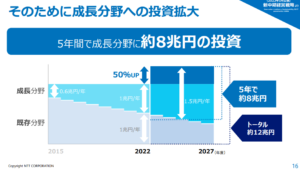

NTTの中期経営計画には、5年間で8兆円を成長分野に投資するとあります。

時価総額が15兆円の会社が8兆円の投資ということで、これがもし水の泡となればダメージは大きいということになります。

8兆円の投資が全て新規分野にというわけではありませんが、投資額が50%増ということで、かなり攻めの姿勢であることは確かです。

攻めの姿勢の中で特に大きいものがこのIOWN構想です。

NTTの光技術を使って、データの伝達や半導体などをより効率化しようというアイデアです。

この技術をNTTは持っているとされていて、それを確立するためにインテルなど世界の様々な企業と連携してNTTを軸とした世界展開を目論んでいます。

これを実現するための8兆円の投資ということです。

企業が成長する上ではある程度のリスクは必要となりますが、一方でこのデータの分野は常に最新鋭の競争が起きているところでもあり、この競争に勝てなかったということになると8兆円の投資が無駄になってしまうので、携帯電話や固定電話、ひかり通信の料金を得られている今の安定した状況からすると少しリスクが上がっているということは頭に置いておくべきだと思います。

もちろん成長のためには必要なことでもあるので、両面で考える必要があります。

災害リスク

データセンターに投資するようですが、地震等のリスクもあります。

建設したものが物理的にダメになってしまいますし、世界で考えると、地震国のデータセンターを使うことに後ろ向きな話が出てくる可能性もあります。

”負の遺産”化

ほとんどの人が携帯電話を使っているので、固定電話が”負の遺産”になってきているところもあります。

普通の企業であれば、あまり使われていないところからは撤退してより収益性の高いところに集中させることになるのですが、NTTではそれが簡単にできない事情があります。

『NTT法』があるからです。

NTTは元々電電公社という国の機関であったために法律に縛られています。

NTT法がある限り、NTTには「ユニバーサルサービス」というものが課されています。

日本中にあまねく電話網を張り巡らせなければならず、公衆電話など収益性が無いものも担保しなければならないという義務を負っています。

固定電話は解約が進むものの、コストはほとんど変わらないので赤字が広がっていくことになります。

2045年まで続けるとしたら、累積損失が1.9兆円にものぼるということです。

NTTはこのインフラを維持し続けなければならない限り、損失を垂れ流してしまうというリスクがあります。

NTT法は廃止されるか?

NTTとしてはこのNTT法を廃止を求めています。

NTTは実は今33%の株式を財務大臣が持っています。

これもNTT法によって定められているものですが、NTT法が無くなればこの33%の株式も売却される可能性が出てきます。

逆に言うと国が株主である以上、NTT法のような縛りが無ければ、NTTだけ国に守られている状態となり、競争環境として不平等になるので、NTT法の廃止と国の保有する株式の売却は表裏一体の面があります。

NTT法の廃止に反対する声として、NTTを外資に売り渡すのかというものがありますが、私は決してそうはならないと思います。

仮に33%の株式が売却されたとしても、そのすべてを外資が買うというわけではありませんし、さらに言えば、外国人がNTTの株を20%以上保有しようとした時には「外為法」によって株の購入を制限することができます。

NTT法が廃止されることによってNTTの経営が外国人に乗っ取られる可能性はほぼ0と言えると思います。

NTTの経営者としては、このユニバーサルサービスに縛られている限り、コストもかさみますし、IOWN構想を進めるにあたり、国がいると外国の企業と提携しづらい部分も出てくるので、NTT法の廃止は経営者の悲願でもあります。

直近の国会でNTT法は改正されていて、3分の1未満までは外国人の役員を認めるということになりました。

また、これまではNTTの中で研究したものを外部に開示しなければならないという不利な義務を負っていたのですが、今回の改正でこれが無くなりましたが、ここからさらに踏み込んで改正を行うことでNTTは世界へ羽ばたこうとしています。

この更なる改正を2025年にも行いたいという話が自民党の中でもあがっています。

NTT法があることによって自由な経営ができないという現状があり、NTT法廃止の議論が現実味を帯びてきた時には、NTTにとって基本的にプラスの要素となります。

もちろん、ユニバーサルサービスは特に地方にとって重要で、そこをどのように担保するのかという議論も起こるでしょうが、NTTとしては今のままのコストをかけた形ではやりたくないので、赤字が膨らんでいくということをアピールしているようにも感じます。

8兆円の投資・IOWN構想よりも、NTT法の廃止の方が、NTTの株価にとってより確実なプラス要因になると私は考えています。

バリュエーション

最後に株価のバリュエーションですが、PER11.7倍、利回り2.86%と割安感がある数字だと思います。

もちろん、PBRが1.59倍となっていて特に安いというわけではありませんが、今後も自己株式取得を行っていくと考えられるので、大きな成長を期待する銘柄ではないですが、長期的な伸びは依然として期待できる銘柄かと思います。

一方でリスクは常に変動しているということも忘れずに投資に取り組んでいきましょう。

バフェットも「最もリスクが高いのは自分が何をしているのか分からない時だ」と言っています。

自分がどんな企業に投資しているのかを常に理解して、今どういう状況で動いているのかしっかり認識して投資することがうまくいく投資のための最終的な近道であると考えます。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

いつもありがとうございます。

NTT株を保有している私としては、心強い内容でした。

ありがとうございました。

IOWN構想も実現されることを期待しています。

ありがとうございます!