今安くなっていると考えられる中小型株の中から次のスター銘柄を探すというシリーズの第2弾です。

何から手を付けるか考えた時に、まずは上場間もない企業から探してみようと思いました。

上場間もない企業に良く起こることが、「IPOセカンダリー」といって、上場直後は人気が出て大きく株価が上がるのですが、その後だんだん飽きられて株価も下がり、企業としても成長力が無くなってしまうことがあります。(上場ゴール)

この上場ゴールを乗り越えてさらに進化していける企業というものはある意味で”本物”である可能性があります。

IPO後に株価が下落したところから復活できれば、その時の株価の上昇力は非常に大きくなります。

今回はコロナ後(2020年以降)に上場した企業の中から、面白い企業を探してみたいと思います。

スクリーニング方法

上場して間もない企業を、マネックス証券の銘柄スカウターを使ってスクリーニングします。

スクリーニングをかける際にはマネックス証券の10年スクリーニングが便利です。

他のスクリーニングは株価の指標に絞ったものが多いですが、マネックス証券の銘柄スカウターでは業績等でもスクリーニングができ、なおかつこの10年間での増益回数・増収回数、あるいは1年あたりの増収率・増益率といった指標でもスクリーニングできるので、目先だけでなく長期の動きも見られて大変重宝しています。この銘柄スカウターはマネックス証券に口座を開けば無料で使用することができます。

スクリーニングの条件は以下のようにしました。

- 時価総額100億円以上(1000億円未満はさすがに小さすぎるため)

- 上場年数4年以下

- 連続増収年数3期以上(IPOしたてで売上が減っているのは論外)

- チャートの形状に成長を感じられる(これは感覚の問題です)

こうやってスクリーニングをかけたところから、3銘柄をピックアップしました。

「サンウェルズ」「ライフドリンクカンパニー」「グローバルセキュリティエキスパート」の3社です。

なぜこの3社になったかというと、業績を中心に考えたからです。

私の場合は、まず赤字企業は除外しています。

もちろん現時点で赤字だからといって伸びないわけではありませんが、やはり黒字が出ていないと財務的な余裕がないと将来に向けて適切な投資や布石を打つことが難しくなってきます。

業績は、売上と利益の両方が伸びていることが大事です。

上場後に売上は伸びているが利益が減っているという場合もあって、これは上場する時に業績を良く見せようとして費用を後ろ倒しにしている(上場時の業績のお化粧)可能性があり、投資先として適切ではないと言えます。

また、IPOに向けて多くの人を採用して規模を大きくして業績を上げている企業もありますが、そういった企業の成長はどこかで止まってしまうので、力技ではなくビジネスモデルで稼いでいる企業を選ぶようにしています。

総じて、”上場がピークではない”ということが条件となります。

サンウェルズ

サンウェルズは介護施設運営会社です。

ただし、普通の老人ホーム運営ではなく、パーキンソン病専門の有料老人ホームを運営しているということです。

パーキンソン病の患者さんは全国で15万人以上いて、やはり高齢者に多いということで、今後高齢社会が進行する日本においてニーズは溢れていると考えられます。

普通の有料老人ホームだと競合も多く、価格競争に陥ってしまいますが、パーキンソン病専門ということで大々的に行っている企業は他にはあまりありません。

特殊な病気に対してはやはり特殊なノウハウが必要となります。

そのノウハウをいち早く獲得して展開していくということは、現在の15万人に対してかなり強いニーズを生むと考えられます。

有料老人ホームは施設や介護士さんに投資する必要があり、利益率はそれほど高いというわけではないと思います。

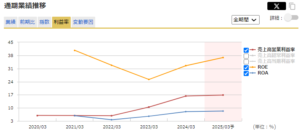

収益の大部分は介護保険から払われるところもありますが、営業利益率で16%くらいとかなり高くさらに向上しています。

これからさらに多くのホームを建てて、全国の入居を待っている方に届けようとしています。

少なくとも、ホームの数や入居者の数が増えるという状況はしばらく続くと思われます。

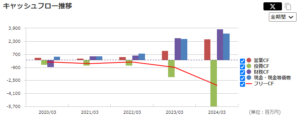

キャッシュフローを見ると、投資キャッシュフローが大きくマイナスになっていて、まさにホームをどんどん建てているということになります。

ある意味でそれに対する勝算があるのだろうと思われます。

もちろんリスクとして、ホームを建てても人が入らないとどうしようもない部分や、競合が出てくることも考えられますが、少なくとも現時点では競合はほとんどなく、ホームは足りていない状況なので空室リスクもかなり低いと思われます。

将来的な成長を考えると、パーキンソン病だけだとアップサイドがあるかもしれませんが、できるなら他の難しい病気でもノウハウを蓄えてそれに関する老人ホームを展開するという動きも考えられ、拡大余地もあります。

改めて業績を見ると、非常に大きく伸びています。

これがしばらく続くのであれば少なくともその間は株式市場で注目が高まるのではないかと思われます。

今PERが30.3倍と高いように見えますが、成長性を考えるとそこまで高くないと感じられます。

リスクとしては介護保険制度がどうなるか分からない点です。

介護保険が抑えられてしまうということになると収入が減ることになってしまいます。

しかし、ニッチなところに特化していて、簡単には真似されない強みを持っているので、力技でなくても伸ばせる可能性を十分に持っていると感じられますし、利益を蓄えられればその利益を次の成長に使う流れを作ることができると思います。

ただ、PERは30倍あり、今売られている中小型株から探すという意味ではそこまで安くもないということも事実ではあります。

株価を見ると、上場してから下がっているわけではないです。

良い企業だと思いますが、上がりすぎていることもなさそうなので、仕込み時としては悪くないのではないかと思います。

ライフドリンクカンパニー

ライフドリンクカンパニーは飲料メーカーですが、少品種大量生産で、工場の全国展開による供給量の確保と低価格での商品提供を行っているということです。

簡単に言うと、イオンのプライベートブランド「トップバリュー」の商品を作っています。

ペットボトル飲料などはかなりの部分が広告宣伝費によって高くなっていて、プライベートブランドだと広告宣伝の必要がなく、さらに限られた製品に特化することで効率を上げ、安価で商品を提供しています。

特にこだわりがなければノーブランドの安い飲み物を選ぶ人も多いと思われ、ニーズはあると思われます。

飲料は液体で重いので、海外で作って輸入しようとすると輸送コストがかさんでしまいます。

そう考えると、全国に工場があって、近くの工場から出荷できるので、上手くデザインされたビジネスモデルだと思います。

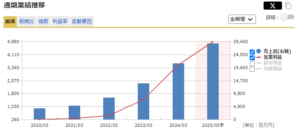

業績も大きく伸びていて、薄利多売ではありますが、営業利益率も12%以上あり、規模が拡大していけばまだまだ伸びる余地があるのではないかというところです。

上場後、投資キャッシュフローが大きくマイナスになっていて、まさに工場を全国に建てているところです。

『MAX生産MAX販売戦略』というスローガンを掲げていて、工場を作ったら最大限生産し、その販売先を確保して無駄な施設を生じさせずに回転させて1本あたりのコストを最小にして作り上げるということが強みにつながっていると思います。

もちろん作ること自体が難しいものではないので、ある程度規模の経済を発揮させる必要があり、1本あたりのコストでライフドリンクカンパニーに追い付くことは簡単ではないと考えられます。

PERは22.8倍で、良い企業なのでそれなりの評価が付いています。

株価も上場以来ぐんぐん上がっていて市場からも評価されている中で、これからさらに工場を建てていくということであれば業績もそのまま伸びていくだろうと思われ、割高感はあまりないでしょう。

グローバルセキュリティエキスパート

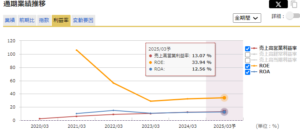

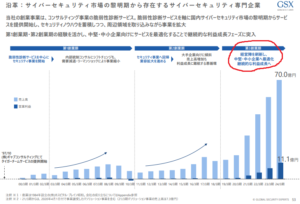

グローバルセキュリティエキスパートは、企業や官公庁に対してサイバーセキュリティに関するコンサルティングやシステムの導入・運用を行う会社です。

ビジネスブレイン太田昭和の子会社で、特にサイバーセキュリティに特化した会社です。

ビジネスとしては、セキュリティの導入から教育、運用、ソリューションの提供と、一貫して行うというものです。

これからに社会には無くてはならないビジネスかと思います。

セキュリティサポートの会社は多くあり、この会社もすぐにはうまくいかなかった部分もあるようです。

ビジネスブレイン太田昭和の子会社として設立されましたが、当初はあまりぱっとせず、大手企業向けにやっていたらなかなか利益が増えませんでした。

そこで、中堅・中小企業に最適化したところ、ここにまだ誰も取っていないニーズがあり、業績が伸びて上場に至ったということです。

中堅・中小企業はまだセキュリティに対する意識が低く、DXも進んでいなかったのですが、コロナ禍を経てDXが叫ばれるようになり、そこには必ずセキュリティの問題がつきまとってきます。

今後ますますニーズも増えていくと思われ、一貫したシステムを持っているので、良い立ち回りができる会社なのではないかと思われます。

単純にコンサルティングだけだとコンサルタントがたくさん必要になりますが、ここはシステムの販売もしているのである程度レバレッジを効かせた営業もやっていけると考えられます。

こういったビジネスは急に伸びていくものではありませんが、一度お客さんになったら、その企業が大きくなったりセキュリティの対象が増えていったら、顧客1社あたりの売上がどんどん高くなり、落ちることなく業績を拡大させていく可能性を持っているということになります。

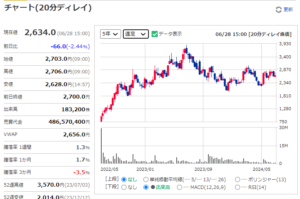

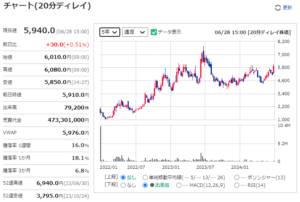

安定性や成長性が評価されて、PERは43.1倍と高くはなっていますが、それに見合った業績があると思います。

株価を見ると、高いとはいえ案外上がっていないです。

高いPERに業績が追い付いてきたものの、期待程度ということでそこまで上がっていないようです。

下がっていないということを考えると、期待に応え続けている会社だと言えそうです。

もちろん競争はあると思いますが、それ以上に市場のパイの広がりが早いと見られ、その点では面白いかと思います。

手垢が付いていない

今回は上場4年以内の企業を取り上げましたが、このあたりはまだ”手垢が付いていない”企業群になるかと思います。

一度でも注目されるとそのあと大きく上がることは少なくなってしまうので、まだ本格的に注目されていないこれらの企業は可能性としてはあるのではないかと思います。

ただ、今回紹介した企業はそもそも業績が評価されている企業が多いので、爆発的な拡大は望みにくいかもしれませんが、一方で比較的安心して持てる企業群なのではないかと思います。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す