2024年8月、カナダのコンビニ大手「アリマンタシォン・クシュタール」が、セブン&アイホールディングスに対して約5.6兆円の買収提案を行いました。

クシュタールは北米で「Circle K」ブランドを展開し、ガソリンスタンド事業を強みとしていますが、セブン&アイは日本国内で「食」を中心にしたコンビニ戦略を重視しており、両社の方向性には大きな違いがあります。

この買収提案が報じられたことで、セブン&アイの株価は急上昇しました。しかし、単に株価が上がっただけでは、買収が株主にとって最善の選択肢かどうかを判断することはできません。買収が成立するかどうか、またその結果がどのような影響をもたらすのかを慎重に見極める必要があります。

この記事では、セブン&アイにとってのこの買収提案の意味、投資家がどのように対応すべきか、そして今後の展開について詳しく掘り下げていきます。この買収劇がどのような展開を見せるか気になっている方、ぜひ最後までお読みください!

目次

カナダからの買収者・クシュタールの狙い

クシュタールがセブン&アイの買収を狙う背景には、いくつかの戦略的な意図があります。

クシュタール(Alimentation Couche-Tard)は、1980年にカナダのケベック州で設立されたコンビニエンスストア運営会社で、世界的に展開する大手企業です。現在、北米を中心に「Circle K」や「Mac’s」などのブランドで15,000以上の店舗を運営しており、ガソリンスタンドを併設した店舗モデルで成長を遂げています。

また、クシュタールは積極的なM&A戦略を通じて急成長してきた企業でもあります。過去にはアメリカやヨーロッパでの大規模な買収を成功させており、その経験から得たノウハウを活用し、セブン&アイのようなグローバル企業の買収にも意欲的です。

クシュタールの過去の主な買収リストは以下の通りです。

- 2003年: 「Circle K」ブランドを運営するConocoPhillipsのコンビニ事業を買収

- 2010年: フランスのコンビニチェーン「Statoil Fuel & Retail」を買収

- 2012年: ノルウェーのStatoil Fuel & Retailを買収

- 2016年: 米国のコンビニエンスストア「The Pantry」を買収

- 2017年: CST Brandsの買収

- 2021年: オーストリアのアスコン石油(AS24)を買収

クシュタールは現在「10 for the Win」という戦略計画のもと、5年間でEBITDAを100億ドルに増やす目標を掲げており、規模拡大と市場シェアの強化が重要なミッションとなっています。

クシュタールの狙いは、単なる規模の拡大に留まらず、より効率的で多角的な事業展開を実現することにあります。

セブン&アイの立場と戦略

セブン&アイホールディングスは、日本国内外で「セブンイレブン」を中心に、食品や日用品を提供する大手コンビニエンスストアチェーンを運営しています。

同社の戦略は、日本市場における「食」を中心とした独自のコンビニモデルを強化し、顧客に対する利便性と品質を高めることに重点を置いています。特に、セブンイレブンの展開は、単に商品を提供するだけでなく、店舗そのものが生活の一部となるような総合的なサービスを提供することを目指しています。

しかし、セブン&アイは国内外での競争が激化する中、特に日本市場での成長が鈍化しているという課題に直面しています。また、イトーヨーカドーなどの収益性が低い部門の抱え込みが、全体的な業績を圧迫している状況です。このため、セブン&アイは、より効率的な経営と明確な成長戦略の必要性が増しているといえます。

その一方で、セブン&アイは北米市場への進出を積極的に進めています。特に、2020年に米国のスピードウェイを買収したことにより、北米市場でのプレゼンスを大幅に強化しました。この動きは、セブン&アイが日本市場だけでなく、海外市場でも持続的な成長を目指していることを示しています。

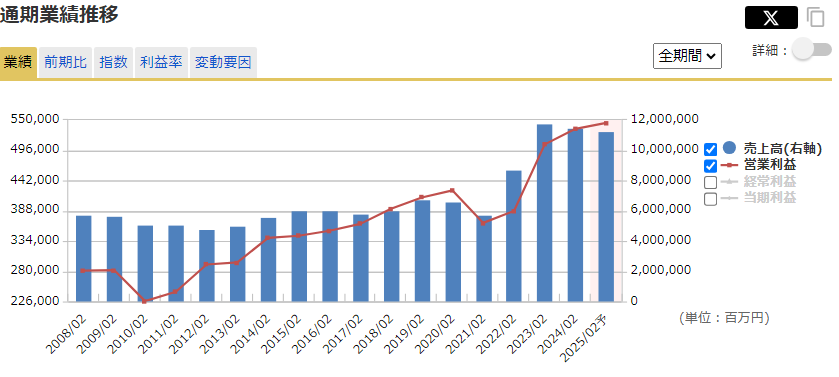

セブン&アイの売上高と営業利益は、過去10年間で緩やかな上昇を続けてきました。特に2020年以降、スピードウェイの買収により売上高は大幅に増加し、2022年度にはピークを迎えています。しかし、その後はやや停滞し、2023年度から2024年度にかけて成長が鈍化している様子が見られます。

出典:マネックス証券

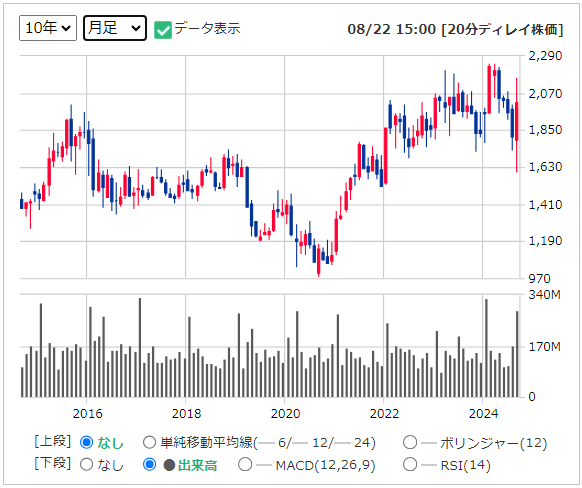

株価は2016年から2020年にかけて横ばいの状態が続きましたが、2020年以降、株価が大きく上昇しました。この期間は、セブン&アイが米国市場への積極的な進出を行った時期と一致しています。しかし、2022年から2024年にかけては、株価の上昇は鈍化し、最近では再び下落傾向が見られました。

出典:マネックス証券

市場の反応とビジネスモデルの違い

クシュタールによるセブン&アイの買収提案が発表された直後、市場は大きな反応を見せました。株価は一時的に急騰し、多くの投資家がこの買収提案に注目したことがわかります。

しかし、時間が経つにつれて、投資家の間では冷静な評価が広がり、株価は徐々に落ち着きを取り戻しました。この背景には、買収が実際に成立するかどうかに対する不透明感や、両社のビジネスモデルの違いによる実現可能性が指摘されます。

出典:マネックス証券

クシュタールとセブン&アイは、同じコンビニエンスストア業界に属しているものの、ビジネスモデルには大きな違いがあります。

クシュタールのビジネスモデル

クシュタールは、北米を中心に「Circle K」ブランドで店舗を展開し、その多くがガソリンスタンドを併設しています。

クシュタールの強みは、このガソリンスタンド事業とコンビニエンスストアのシナジーにあります。ガソリン販売を通じて安定した収益を確保し、その収益を活用してコンビニエンスストア事業を支えるというモデルを構築しています。また、積極的なM&A戦略を通じて事業規模を拡大し、効率的な運営を実現してきました。

セブン&アイのビジネスモデル

一方で、セブン&アイは「食」を中心にした日本型のコンビニエンスストア展開を主軸としています。セブンイレブンのブランド力を活かし、質の高い食品や日用品の提供を重視することで、他の競合と差別化を図っています。

日本国内市場では、食品やデリカテッセンを中心とした商品の充実度が高く、顧客の日常生活を支える「近所の便利な店舗」としての役割を果たしています。セブン&アイはガソリンスタンド事業には依存しておらず、特に日本国内では、生活必需品や食料品の販売が主要な収益源となっています。

このように、クシュタールがガソリンスタンドとコンビニエンスストアの複合モデルで収益を最大化するのに対し、セブン&アイは「食」と「サービス」に焦点を当てたコンビニエンスストア展開で、質の高い商品提供を目指しています。この違いは、両社が顧客に提供する価値や事業運営の方法に大きな影響を与えており、クシュタールによる買収提案が実現した場合、両社のビジネスモデルをどう調和させるかが大きな課題となることが想定されます。

買収成立の可能性は高くない

セブン&アイに対するクシュタールの買収提案が成立する可能性は、いくつかの要因から低いと考えます。

まず、セブン&アイにとってこの買収に明確なメリットが見えない点が挙げられます。クシュタールは米国で強力なコンビニチェーンを運営していますが、その多くの売上がガソリンスタンドに依存しているのに対し、セブン&アイは「食」を中心とした日本型のコンビニ展開に注力しており、事業モデルが大きく異なります。

また、仮に両社が経営統合したとしても、米国内での市場シェアは13%程度にしかならず、クシュタールの狙いが単なる規模の拡大に過ぎないのではないかとの懸念もあります。

セブン&アイの買収提案に対し、日本政府が外為法(外国為替及び外国貿易法)の適用を検討する可能性も浮上しています。外為法の適用が実現すると、外国企業による日本企業の買収が厳しく規制され、買収が成立しにくくなります。

同時に、セブン&アイの関係者がマスメディアを通じてこの問題を公にし、世論を味方につける戦略も考えられます。これにより、政府が外為法を適用する理由を強化し、クシュタールの買収提案を阻止することを目指している可能性があるでしょう。

ただし、セブン&アイの株価が長年低迷していることや、アクティビスト株主の存在が買収提案に対する圧力を強めています。仮にクシュタールがセブン&アイに対して現在の株価より高い金額での買収提案を行った場合、株主はその提案を慎重に検討することが求められます。もしこれを否認した場合、株主からの訴訟に発展する可能性もあります。

売るべきか、買うべきか?

今回のクシュタールによる買収提案を踏まえ、買収が成立する可能性が高くないことを考慮すると、短期的には株価が上昇している今のタイミングで売却を検討するのは賢明な選択肢と言えるでしょう。この買収提案が頓挫した場合、株価が再び下落するリスクは十分に考えられます。

セブン&アイの現在のROEは6%台と低く、PERも約18倍と決して割安とは言えない水準です。このため、株を売却して利益を確定させることに対して、もったいないという感覚はあまりありません。

しかし、長期的には今回の買収提案がきっかけとなり、セブン&アイの経営陣が危機感を持ち、企業価値の向上に取り組む可能性も考えられます。具体的には、イトーヨーカドーのIPOや事業再編のスピードアップが期待されますが、現状ではまだ進展が遅れている印象です。経営陣が本気で改革を進め、成長戦略を打ち出せるかどうかが、長期的な投資判断において重要なポイントとなります。

日本の株式市場全体にとっても、セブン&アイが再び成長力を取り戻すことは重要な意味を持ちます。もし経営陣が確固たる成長戦略を示し、実行に移すことができれば、セブン&アイの株を長期的に保有する価値が見えてくるかもしれません。

セブン&アイについては、こちらの記事もお読みください!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す