Warning: Undefined variable $echo in /home/tsubame104/tsubame104.com/public_html/wp-content/themes/tsubame2024/library/shortcode.php on line 35

株式投資の年間リターンは約7%と言われます。配当も再投資に回す複利の考え方では、10年あれば2倍になる計算です。

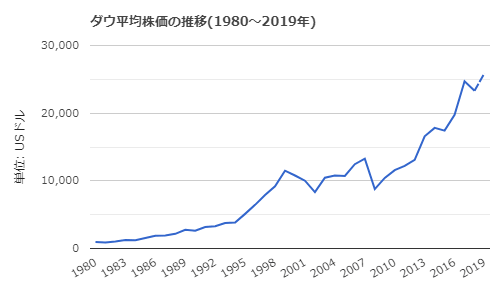

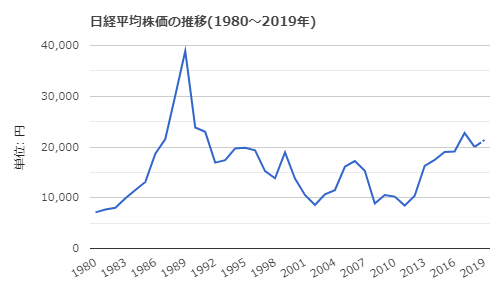

ダウ平均は10倍、日経平均は変わらず

1990年にダウ平均に投資していれば、30年で約10倍になりました。年率リターンは8.0%と、ほぼ統計通りの数値となります。配当の再投資は含まないため、実際はもっと高いとも言えます。

では、日経平均株価はどうかと言うと、1990年に投資していたら何と30年経った今ちょうど同じくらいの水準(=0%)にあることがわかります。

「言ってることが違うじゃん」と突っ込まれそうです。そう、年7%のリターンは、日経平均株価の実績に関して言えば全く通用していないのです。これでは、日本で株式投資が浸透しないのもうなずけます。

日経平均が伸びなかった理由

なぜこうなってしまったのか、主な要因は2つあります。

1つは、日本企業の成長力が弱まったからです。

日本企業は高度経済成長期に急激に成長しましたが、バブルが弾けると反動で過剰投資のツケや終身雇用の弊害があらわれました。

非効率な経営や負の遺産の整理に追われ、成長のために力を注ぐ余裕がなかったのです。

その間に、米国ではAppleやGoogleといった、時代を席巻するIT企業が生まれました。これらの企業の成長が米国株を押し上げたのです。

2つ目は、1990年頃の株価が高すぎたためです。

1990年と言えば、バブル経済の終わりのころです。株価は急騰し、株価の高安感を表すPERは80倍にも達しました。PERは15倍程度が適正水準と言われますから、80倍だとその5倍程度の「バブル」だったことがわかります。

もし1990年のPERが80倍ではなく15倍だったとしたら、当時の株価は5分の1だったことになります。つまり、30年前の株価が適正な範囲で推移していたとしたら、30年後の現在は5倍になっているはずです。

30年で5倍なら、年率リターンは5.5%です。これだと、理論値にかなり近づくことがおわかりいただけるでしょう。

私たちが取るべき投資戦略とは?

2つの要因から言えることは、投資するなら世界を見渡して成長する企業に投資したほうが有利であることと、

いくら期待値が高くても決して高値づかみをしてはいけないということです。

成長する企業を適切な価格で買っていれば、時間をかけて株価は伸びていきます。1年で見ればリターン小さかったりマイナスかもしれませんが、5年、10年経つうちに株価は着実に伸びてくるものです。

日本株のPERは現在約13倍です。この水準は決して高値とは言えず、30年前の状況とは明らかに違います。

この水準なら、難しく考える必要はありません。私たちは次に成長する銘柄を見つけて投資し、企業が成長する限り持ち続ければ良いのです。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す