Warning: Undefined variable $echo in /home/tsubame104/tsubame104.com/public_html/wp-content/themes/tsubame2024/library/shortcode.php on line 35

ソラスト(6197)は、医療事務受託および介護事業を行う会社です。

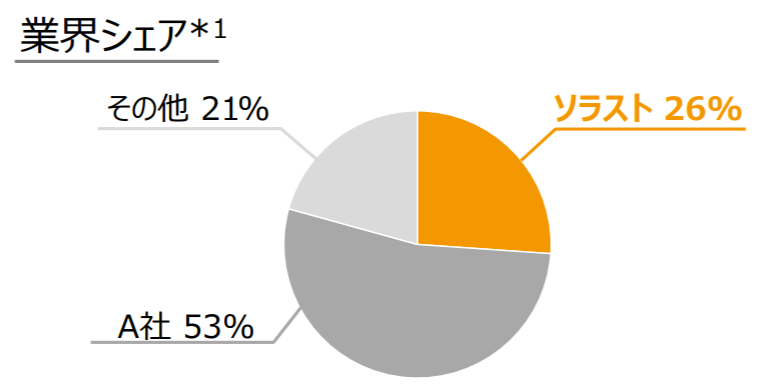

医療事務では、ニチイ学館(9792)に次ぐ業界2位の地位を誇ります。この2社で業界全体の8割のシェアを誇るほど圧倒的です。

盤石の医療事務受託事業が生む豊富な利益を介護事業のM&Aに投入

高齢化が進む日本において、医療はまだ成長分野です。非効率な経営を行っている病院も多く、拡大余地も十分に残されています。経済の堀にも恵まれた、有望な事業と見ることができるでしょう。

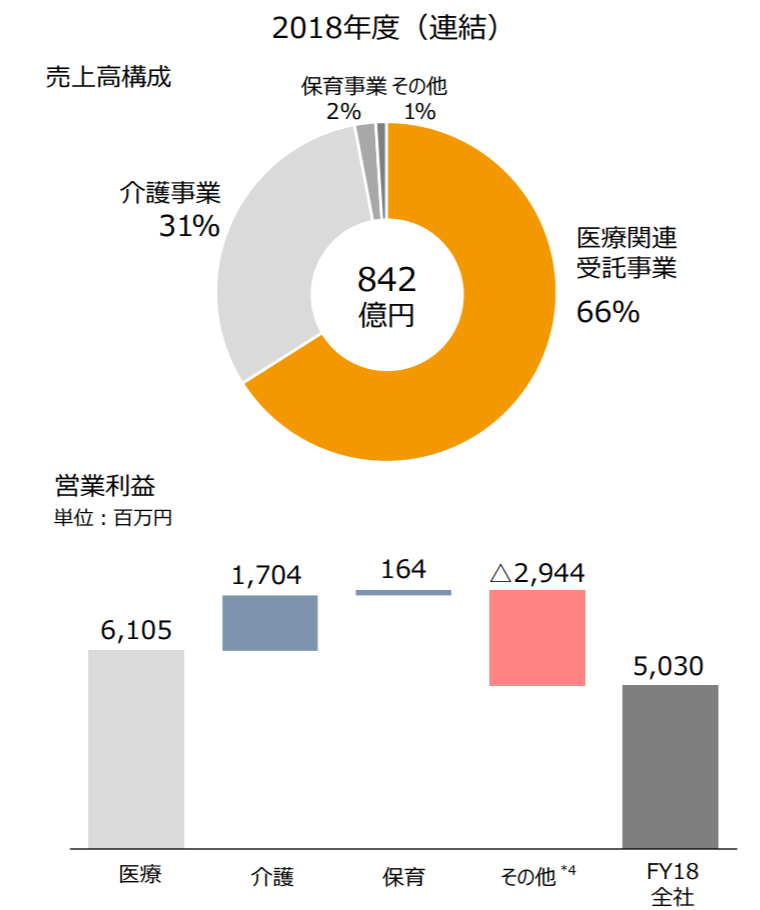

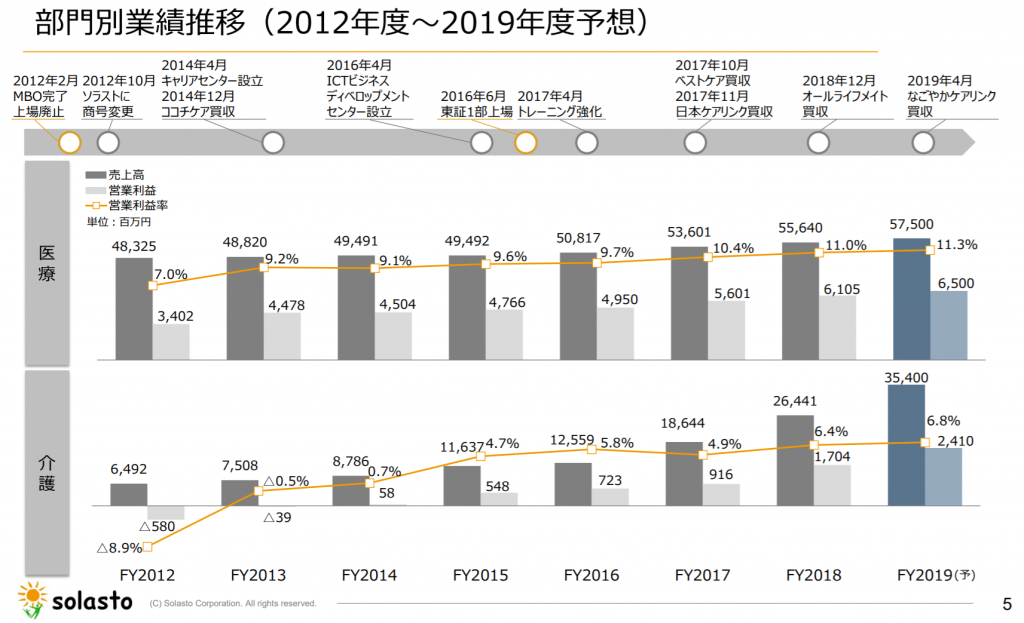

同事業の営業利益率も高く、直近で11%を記録しています。営業利益の大半をこの事業から生み出しています。

これだけでも十分優良企業に見えますが、まだ野心があります。それは、介護事業の拡大です。M&Aを駆使し、医療以上に成長の見込める分野での拡大を目指しています。

医療事務受託事業が生んだ豊富なキャッシュを、成長分野の介護事業へのM&Aに充てる、成長企業としては理想的なスタイルを取っています。経営戦略の教科書として絵に描いたような展開です。

社長はスタンフォード大学MBAのエリート

これができるのも、社長の力によるものでしょう。石川社長は、スタンフォード大学MBAを持ち、日商岩井から米GEなどを渡り歩いたエリートです。はっきり言って、業界には不釣り合いと言える存在です。

実は、ソラストは2012年にカーライル・グループと組んでMBO(非上場化)を行っています。そこでカーライルが連れてきたのが石川社長です。それまで不透明だった同社の経営を立て直し、2016年に東証一部に再上場させました。

カーライルはすでに株式を売却しましたが、石川社長は残りました。今は2030年に売上高を3.5倍、利益を4倍にする野心的な計画を立てています。再上場後の成長にも期待が持てます。

介護事業の利益の源泉は?

この会社で気になるのは、介護事業の利益です。一般的には利益を出しづらい業種で、業界平均の利益率は3%程度です。その中で6%を超える利益率は圧倒的ですが、その明確な要因が私としてはまだ腹落ちしていません。

規模の拡大で効率化できている部分も少なくないでしょう。また、ICTの活用も掲げています。

しかし、介護で最も大きなウェイトを占めるのは人件費であり、もしここを削っているのだとしたら、後々問題が起きる可能性があります。ここはしばらく様子を見たいところです。

また、M&Aを成功させるのは簡単ではありません。成功率は3割程度と言われます。そんな中、もし石川社長が退任するようなことがあれば、その後も成長を続けられるか疑問符が残ります。

決して大きくない会社だからこそ、トップの動向は大きな影響を及ぼすのです。この点は注意して見ておく必要があります。

直近で株価下落。割安感を見いだせるか?

直近では大きく株価を下げています。その原因は、公立病院や自治体の発注案件における談合で、ニチイ学館とともに公正取引委員会の立入検査を受けました。

【参考】医療事務で談合疑い 最大手のニチイ学館、2位のソラストなど3社に立ち入り検査(毎日新聞)

この事件は、業界における高いシェアが悪い方向に働いてしまったことが背景あり、予断は許しませんが、決して致命的なものではないと考えます。

問題は、下がった株価が割安かどうかということです。

今年の予想利益を基準としたPERは18倍ですが、特別利益を除くと実質的には約23倍です。割高ではありませんが、必ずしも割安とも言えません。

M&Aによる成長と業務改善による利益率向上で、今後も成長が見込める会社です。株価が更に下がるか、成長要因を確信できたら投資を検討する可能性もあります。

今後の動向を注意深く見ていきたいと思います。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

MBA卒とはどのような意味ですか?

大学院は卒業と言わず修了と言うのですが・・・。

おっしゃる通りです。ご指摘ありがとうございます。