Warning: Undefined variable $echo in /home/tsubame104/tsubame104.com/public_html/wp-content/themes/tsubame2024/library/shortcode.php on line 35

2019年10月に予定通り消費税が増税されると、消費者は財布の紐をますます締めるようになるでしょう。その後はスーパーの売場における優勝劣敗がはっきりしてきます。

コカ・コーラは30年で20倍に

バリュー株投資家としては、消費増税にもびくともしない商品を扱っている企業に投資しなければなりません。これは、バフェットの言う「消費独占型」企業に他なりません。

バフェットの成功例として挙げられるのは、コカ・コーラです。バフェットは1980年代後半に買い始め、その後30年で約20倍に成長しています。

また、配当の力も強大です。取得金額に対する現在の配当利回りは何と50%にものぼります。これはコカ・コーラが成長とともに増配を続けてきたからに他なりません。まさに「金のなる木」なのです。

定番商品多数で事業・財務ともに健全

では、日本のコカ・コーラと言えば何でしょうか。そう思って私が注目したのは、お菓子メーカーのブルボン(2208)です。「アルフォート」「プチ」「エリーゼ」など、おなじみのお菓子を提供しています。

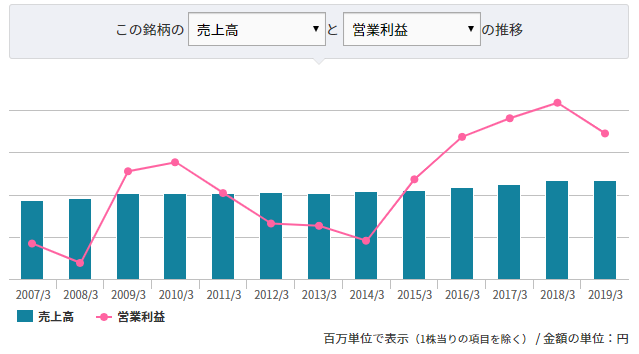

株価もPER13倍と割安感があり、目下年初来安値を更新中です。一方で、業績はじわじわ拡大しています。

消費増税があったとしても、鉄板商品の需要は底堅いでしょうから、心配はいらないように見えます。財務的にも実質無借金であり、不安要素は特に見当たりません。

成長性は物足りない

一方で、成長性には物足りなさを感じます。

会社は「地方にありながら世界につながるグローバル・カンパニー」を目指していると言いますが、海外売上高はほとんどないようです。

人口が減少する国内での拡大には限界があります。国内だけで成長しようと思ったら、シェアを高めるか、値上げにより利益を確保しなければなりません。

しかし、シェアに関しては頭打ちという印象を持っています。大きく伸ばすには、従来のスーパーではない新たな販路を見つける必要があるのではないでしょうか。(定期購入、いわゆるサブスクなんか向いていると思うのですが、現時点ではやっていないようです。)

また、ブルボンの商品のメリットは「値段に対してパフォーマンスが高い」というところだと思います。比較的安価で、何を買っても間違いがありません。逆に言えば、値上げしてしまうといいところが「片落ち」になってしまうのです。

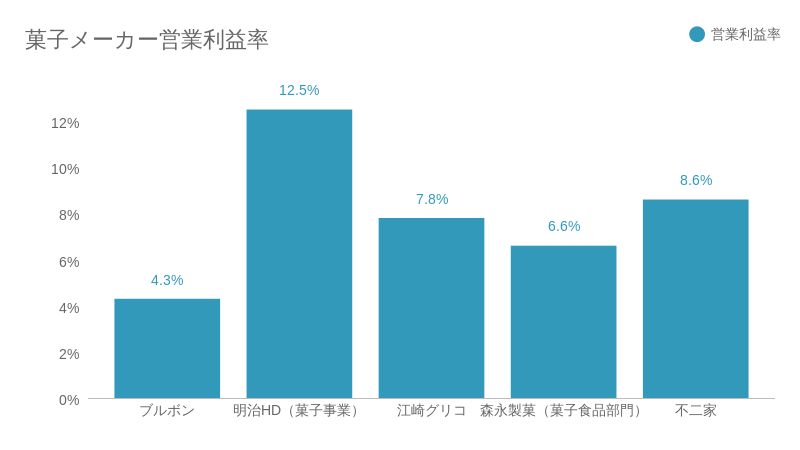

菓子メーカーの営業利益率を比較すると、ブルボンがいかに安くいい商品を提供しているのかがわかります。しかし、それはすなわち利益を出しにくい構造でもあるのです。

この構造を脱却するには、従来の商品とは別に、より利益の取れる商品を出す必要があるでしょう。しかし、その芽はいまだに見えていません。

まとめると、ブルボンは財務・業績のいずれも安定しているものの、成長性が高いとは言えません。株価も少し割安な程度で、必ずしも手を出したい水準とは言えないのが現状です。

カルビーの「フルグラ」を見習う

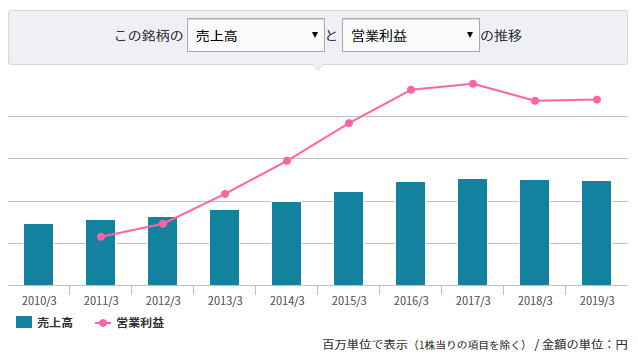

食品メーカーの成長事例として私が参考にしているのが、カルビーのケースです。ドライフルーツをふんだんに使ったシリアルの「フルグラ」を開発し、新たなカテゴリーを作り上げました。

さらにそれを北米などの海外に販売し、成功を収めました。新たな市場発見による利益率の向上と地理的な拡大を同時に達成したのです。

つまり、食品メーカーにとって成長の鍵となるのは今後も「新カテゴリーの開拓」「海外市場への進出」でしょう。特に、内需拡大の目覚ましい中国における日本製品への信頼度は高く、このあたりが打開の鍵になってきそうです。

ブルボンがそれをできるかどうかはわかりませんが、そのような視点で食品メーカー全体を見ていきたいと思います。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す