有名な個人投資家である井村俊哉氏がついにファンドを立ち上げるということで注目を集めています。

この『Kaihouファンド』は販売・運用が「fundnote」という会社で、あまり聞いたことがないかもしれません。

果たして、ここで買っていいのか、そしてこのファンドは成功するのかということを考えてみたいと思います。

投資判断の参考にしていただければと思います。

目次

ファンド設立の経緯

改めて井村俊哉氏の経歴を振り返ってみたいと思います。

元お笑い芸人ということで、人力舎に所属してトリオとして活動し、キングオブコントで準決勝まで進出したこともあるようです。

しかし、お笑いの道は諦め、一方でお笑いをやっていた時から取り組んでいた株式投資が上手くいったということです。

2011年に本格的に株式投資を始め、利益を増やしていき、一時は累積の利益が100億円に達するほど成功したそうです。

インタビュー記事などによると、本当に株に人生をささげているような人で、”適時開示”と呼ばれる、東証から毎日出ている情報を全て読み込み、どこにアルファ(幹部式投資の利益の源泉)があるか、そしてカタリスト(株価が上がるきっかけ)がどこにあるのかということを徹底的に見極めるという投資手法をやっています。

インフォマートやサイボウズなどが比較的長く持っている銘柄かと思われますが、これらはいわゆる長期投資として利益をあげてきたところだったのですが、特に近年力を入れているように感じるのは、カタリストが起こる前の割安株に投資して、業績が一気に上がったり世の中が感づいた時に株価が大きく上がるといういわゆる割安株投資を行っているようです。

銘柄としては、三井松島ホールディングスや地方銀行に投資をして利益をあげました。

井村氏が投資をした時点で多くの投資家が買いに行くので、それだけで株価が上がるということもあったのではないかと思います。

井村氏が買ったという情報がある意味でカタリストとなっている部分もあります。

それほど市場から注目されている人です。

100億円もの利益があって、そもそもあまりお金を使わない人ということで、贅沢をするというよりは自分の投資の実力・熱量をどこかにぶつけたいという思いがあったのではないかと思います。

いよいよファンドを立ち上げて、一般の投資家の皆さんに買ってもらおうという流れになっているわけです。

機関投資家であれば、機関投資家特例業務というものがあり、比較的ハードルは低いのですが、制限なく誰にでも売れるファンドとなるとかなり大変です。

日本で独立系の投資信託会社がなかなか出てこないのもこのハードルの高さにあります。

ようやく最近になってそのハードルを下げようという動きも進んできましたが、一方で純資産が5,000万円以上必要であったり、コンプライアンスを守れるように業界経験のある人材を雇用したり、関係各所との折衝が必要になります。

そんな中で、今回井村氏がファンドを立ち上げた仕組みが面白くて、fundnoteという運用会社が運用して販売するのですが、井村氏と井村氏の会社の竹入さんという方が投資助言会社としてのライセンスを取って、このfundnoteに対して助言を行うという形で実質的に井村ファンドを立ち上げたというものです。

ひふみ投信も投資信託を立ち上げる前はこの形で機関投資家に助言して自分の運用を始めました。

運用の内容

Kaihouファンドはいったいどのような運用を行うのでしょうか。

”ニッポンの家計に貢献する”というテーマを掲げて運用するそうですが、気になるのはその中身です。

注目すべき点は、「アルファを獲得するための七つの問い」です。

この七つの問いを元に、「発掘のハードルーティン」を行うことがアルファ獲得の源泉だということです。

最終的には井村氏と竹入氏の頑張りが源泉であるということをはっきりと述べられていて、その意味では非常に珍しいところだと思います。

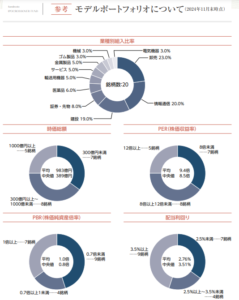

実際にどういうところに投資するのかと言うと、現時点でのモデルポートフォリオを示しているようです。

業種別としては、「卸売」「情報通信」「建設」というところにたくさん投資するようです。

やはり特徴的なのは、PERやPBRなどのファンダメンタルズの水準です。

かなり割安系に寄っていることは間違いないようです。

割安で、財務は悪くないけれども市場から無視されているものに投資をして、カタリストが起こった時にグンと上がるような銘柄を目指しているようです。

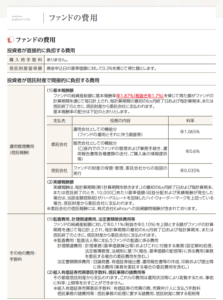

気になる点は手数料についてです。

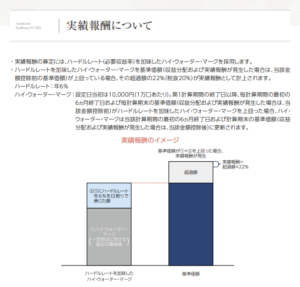

基本報酬が年1.87%で、これに加えて実績報酬というものがあるようです。

簡単に説明すると、一定のリターンを上回ったら、上回った分からさらに手数料を取るという方法です。

年6%というハードルレートがあり、例えば年10%のリターンがあったとすると、6%を超えた4%の部分の22%が手数料に上乗せされます。(4%×22%=0.88%)

基本報酬の1.87%に0.88%が上乗せされて、2.75%が手数料となります。

10%-2.75%=7.25%が実質的なリターンとなります。

相場が良くて、手数料がほぼ無料のインデックスでも10%のリターンが出る年もあります。

インデックスが10%だとしたら、このファンドだと13%くらいのリターンをあげないとトントンにならないということです。

インデックスを大幅に上回らないと、手数料を加味した時に投資家の利益にはならないことは認識しておきましょう。

リスクは?

この投資が上手くいくかどうかということですが、井村氏のこれまでの実績という意味では申し分ないと思います。

大失敗の可能性は低い

投資手法としてはかなりオーソドックスでもあります。

とにかく割安な銘柄に投資をしてその上昇を待つという割安株投資の代表的な手法で、ウォーレン・バフェットも初期の頃はこういった投資を行っていました。

「アルファを獲得するための七つに問い」の一番目、”ダウンサイドリスクは限定的か”とあるように、まずは失敗することを避ける手法でもあります。

割安なので、世の中から見逃されているところはあるので、なかなか上がらない可能性はあります。

しかしそれ以上に、そこから大きく下がることはないというもので、その担保となるものは、会社が持っているキャッシュであったり、何らかの価値のある財産であったりします。

このやり方は、大失敗する可能性はかなり低いと言えます。

一方で、もちろん失敗がないというわけでもありません。

直近で井村氏は7億円の損切りをしたと自身でも言っています。

こうやって失敗することもありますし、集中投資をしているので、1つの銘柄の失敗のダメージがどうしても大きくなってしまうところはあります。

ボラティリティが大きい可能性も

また、必ずしも失敗とは言えないかもしれませんが、日々の変動(ボラティリティ)も大きくなってしまうのではないかと思われます。

そういうアップダウンに耐えられないような人はこのファンドには向いていないかもしれません。

しかし、そのリスクを差し置いてもそれ以上に井村氏の実績は素晴らしいものです。

井村氏に依存している

一方で、私が大きく懸念している点は、このファンドが販売面でも運用面でも井村氏1人の個人投資家時代の実績に依存していることが否めないところです。

これまで井村氏が1人で投資を行っている時は、同時に持つのは3~5銘柄程度だったように見受けられ、それに集中投資することで大きく利益を出せたところがあります。

しかし、今回ファンドとして運用するということで、リスクを抑えた形になっています。

20銘柄に投資するということで、投資信託で20銘柄というとかなり少ない方ではありますが、これまでより多くなるので、井村氏が1億円から100億円にしたような増え方は(常識的に考えたら)しないだろうと思われます。

今までだったら1銘柄を熱心に掘り続けていれば良かったのですが、分散してできるのかというところもあります。

井村氏離脱のリスク

また、今回は1人ではやらないということも気になるところではあります。

ロジカルな話ではなく人間性の話になりますが、これまでは1人でコツコツと熱を込めて、誰もついてこれないような事をやり続けてきましたが、複数人で行ったことは辞めてしまっている経緯があります。

それぞれがどういう理由で辞めたかは分かりませんが、トリオでやっていたお笑いも辞めていますし、「Zeppyチャンネル」というYouTubeチャンネルも3人でやっていたのですが辞めています。

今回は2人でやるということですが、複数人となると必ず意見の対立が起こりますし、井村氏は熱が入りすぎてしまう部分があるので他の人がついてこれるかという懸念を個人的には感じています。

もし何か上手くいかなくなった時に井村氏が辞めてしまうことがある意味で最大のリスクだと思います。

井村氏がいなくなったら、運用の内容もそうですし、ファンドを買う理由がなくなってしまいます。

「ハードワークがアルファの源泉」と謳っているのにそのハードワークをする人がいなくなったらどうするのかということです。

ファンドという形態のリスク

一般的なファンドの難しい部分もあり、個人でやる分には自由にお金を動かせるので柔軟性が高いのですが、ファンドとなると他人のお金なので、払い出されることもあり、預けられた資金の中でやらなければならないわけです。

ボラティリティが大きい可能性があるということは先述しましたが、何らかのきっかけで大きく下がった時に、ファンドに預けていた人たちが一気に去っていく可能性もあります。

ファンドとしては本来持っておくべき銘柄があったとしても泣く泣く売らなければならなくなったり、下がった時に買いたいにもかかわらずむしろ売らなければならないということも起こり得ます。

これは多くの投資信託が抱える問題でもあり、そうなった時にこのファンドがどうするのかという問題もあります。

規模のリスク

ファンドの規模の問題もあります。

小さいうちは自分の売買で株価を上下させてしまうことはありませんが、規模が大きくなればなるほど株価に影響を与えてしまい、買おうとしたら高くなり、売ろうとしたら安くなる、ということになってしまいます。

それを担保するために、「アルファを獲得するための七つの問い」の6番目”流動性ディスカウントを考慮しているか”というものがあります。

ファンドの規模が大きくなったら買う企業のサイズも大きくしていく必要がありますが、大きな銘柄に果たしてアルファを見つけられるのかというところです。

実際に中小型株に投資しているファンドの多くが突き当たる問題で、小さな銘柄だと株価に影響を与えてしまうし、大きな銘柄だと旨みが少ないということになってしまいかねないです。

逆に、小さな銘柄に関しては、井村氏のファンドが買ったとなるとそれがアルファの源泉になってしまって、いわゆる「イナゴ」が集まってくることも考えられます。

買う時はそれでも良いかもしれませんが、売る時には一斉に売ることになり、値崩れを起こしてしまいます。

同時に損切りもしていかなければならず、多くのファンドが抱えるこの問題に井村ファンドも挑んでいくことになります。

倫理的な問題

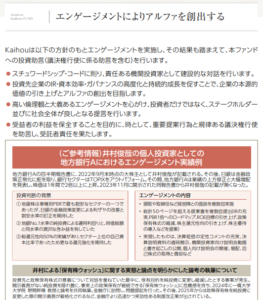

企業に働きかけて株価を上げさせる(エンゲージメント)ことについても言及しています。

地方銀行A(富山第一銀行)の実績が例に挙げられていますが、結果的にこの銀行は、業績の上方修正と大幅増配を発表し、株価は1年間で2倍以上に上昇したということです。

結局は増配したことによって株価が上がり、増配は株主にとっては良いことですが、エンゲージメントは本来、企業の価値向上、事業をいかに改善するかということだと思います。

このエンゲージメントはとにかく株価を上げさせるためのもので、既存の株主にとっては良いことかもしれませんが、倫理的にどうなのかと思うところはあります。

これは村上ファンドと同様の動きです。

今後の動きには要注目

まとめますと、これまでの実績は素晴らしいので、可能性は大きいと思います。

ただ、完璧ではありませんし、何より井村氏、竹入氏の努力に依存することになってしまいます。

結局は”人に投資する”ということは変わらないですし、ファンドのデメリットがどうしても出てくるところはあります。

井村氏のファンドが、異常にリスクが大きいとか悪いものだと言うつもりはありません。

しかし、もちろん成功が保証されているわけでもありません。

間違いなく言えることは、このファンドが今後の業界を賑わせるだろうということで、これからも注目していきたいです。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

身体が不自由な息子の未来の為にお金を増やしたいと思っています。よろしくお願いします。