Warning: Undefined variable $echo in /home/tsubame104/tsubame104.com/public_html/wp-content/themes/tsubame2024/library/shortcode.php on line 35

Warning: Undefined variable $echo in /home/tsubame104/tsubame104.com/public_html/wp-content/themes/tsubame2024/library/shortcode.php on line 35

ウォーレン・バフェットがアップルを買い増していたことが明らかになりました。株価が右肩上がりを続ける中で、バフェットは一体いつ買いを入れていたのでしょうか。

決算発表後アップル株は上昇

5月1日にアップル(AAPL)の第2四半期決算が発表されました。売上高は16%増、EPS(1株あたり利益)は30%増です。iPhoneXの売れ行きが伸び悩んでいるという事前報道は杞憂に終わり、好調な決算を背景に株価は再び上昇に向かっています。

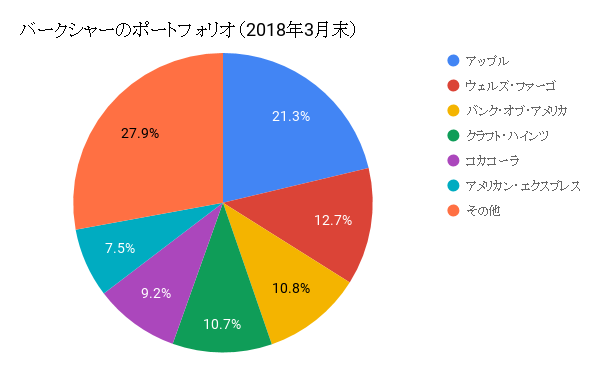

もうひとつの株価の上昇要因となっているのが、バフェットのバークシャー社がアップルを買い増していたことです。これで、バークシャーのポートフォリオに占めるアップル株の割合は最大の21%となりました。

アップルは世界最大の時価総額を誇る会社であり、知らない人は少ないでしょう。主力製品のiPhoneが売上高の6割、スマートフォンの世界シェア2割を占めます。

一度iPhoneを買った人の多くは、その次もiPhoneにすることが多いようです。それだけユーザーに対して素晴らしい体験を提供しているということであり、高いブランド力につながっています。この継続性がいわゆる「経済の堀」となっており、バフェットが購入する根拠となっていると考えられます。

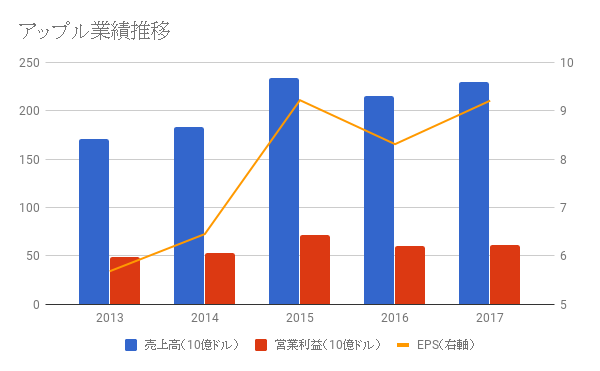

成長性が鈍化しても株式の価値が増大する根拠

誰もが知る優良企業なのは間違いない一方、同社を買わない理由として挙げられるのが、成長性の鈍化です。スマートフォンが世界中の人に行き渡り、かつてほどの急速な進化も見られなくなったことが懸念されています。実際に、売上高や利益は2015年をピークに横ばい傾向が続いています。

私も、アップルがこれまでのように高い成長率を達成し続けるのは難しいと考えています。少なくともスマートフォンを今から爆発的に売ろうとするのは無理がありますし、それに代わる強力な商品もまだ見えていない状況です。

バフェットもこのことは重々承知しているでしょう。そもそも彼は、高い成長性に対して投資するわけではありません。彼が買うということは、成長性以外の部分に決定的な魅力があるからです。

一つは、買い替え需要による収益の安定性でしょう。「アップル信者」の信仰心は強く、滅多にAndroidへ移ろうとはしません。特に信仰心が強いのが実は日本で、米国でのシェアが5割なのに対し日本は7割にも上ります。

iPhoneは安売りしないため、粗利益率は約60%と言われます。そのため、売上高が伸びなかったとしても、信者による買い替えが続く限り、膨大なキャッシュが会社に溜まり続けるのです。

溜まったキャッシュの使いみちは、成長事業に投資するか、株主に還元するかのどちらかです。ここ数年アップルは株主還元を強化しています。

2012年から配当を開始した他、これまでに2,000億ドル(22兆円)の自社株買いを実施しています。現在の時価総額が9,000億ドルですから、その2割を超える規模です。

バフェットは、自社株買いを高く評価します。自社株買いは発行済株式を減少させるため、利益が横ばいだったとしてもEPSは増加します。つまり、事業の成長性がなくなったとしても、豊富なキャッシュで自社株買いを続ける限り、1株あたりの価値は上昇を続けるのです。

成長性の鈍化懸念をよそに、大きな経済の堀と自社株買いを根拠に、バフェットは淡々と買い続けているものと想像します。それを示すように、自身も以下のような発言をしています。

iPhoneXやその他の機種が3ヶ月で何台売れそうかという推測に膨大な時間をかけるなど、私にとっては完全に的外れだ

「割安・下落時に買う」を徹底している

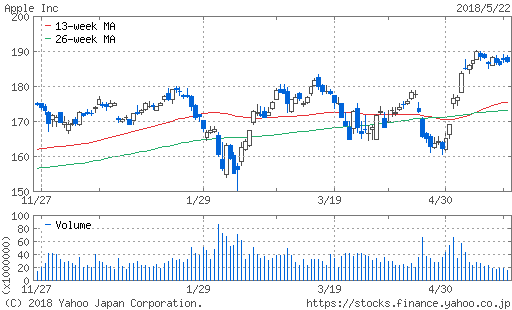

バフェットがアップルを買っている理由がわかったところで、もう一つ気になることがあります。それは「いつ買っているか」ということです。それについては、Bloombergによる以下のチャートが参考になります。

2009年に買い始め、2012年の反落した際に買い増しています。しかし、2014年の高騰時には逆に売却し、一旦利益確定しています。その後の低迷期間に再び買い増し、直近でも大きく買い増しています。

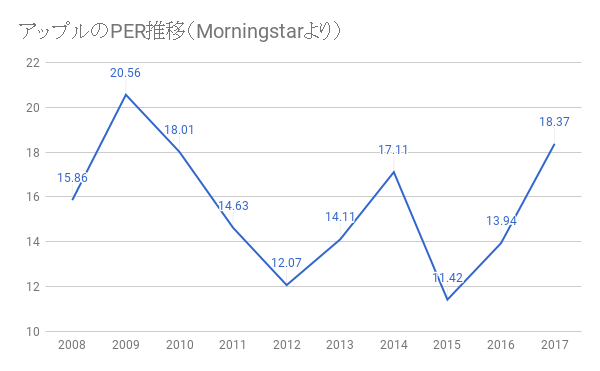

あわせて、PERの推移を見てみます。すると、大きく買い増しを行ったのは2012年(12.07倍)、2016年(13.94倍)と、いずれも15倍を下回ったときであることがわかります。

この売買動向から、バフェットが買うタイミングについての示唆が得られます。

- 買うのは株価高騰後の反落時が中心

- PER水準が15倍を下回る水準のとき

- 価格高騰時には利益確定も行っている

この売買方針は非常にシンプルです。バリュー投資の原則に従い、割安かつ株価下落時に投資します。また、バフェットは永久保有を標榜していますが、実際には価格高騰時には利益確定を行っています。割高感があればすかさず売るということでしょう。

直近の買い増しは、必ずしも割安とは言えない水準(PER18倍)で行っていますが、それだけアップルの価値に自信を持っているということでしょう。2月の急落時に買ったとすると、少しでも安い時に買うことでリスクを軽減していることが伺えます。

素晴らしい企業が割安になるタイミング

素晴らしい企業でも、成長性の鈍化などの理由でPERが割安な水準を示すことがあります。これは先日紹介したニトリのケースでも紹介した通りです。その中でも、特にネガティブなニュースなどにより大きく下がったときは大きなチャンスと言えるでしょう。

また、好調で急騰したとしても、行きすぎると反動で大きく下がることがあります。そのタイミングも狙い目かもしれません。

買ってから上昇を続けると、やがて割高と思われる水準になることもあります。優良銘柄だと売ることを躊躇してしまいますが、結局のところ未来がどうなるかは分かりません。確実なリターンを手にするためには、無理に高い水準にはついていかず利益確定することも考えるべきなのです。

このように考えると、優良銘柄の売買は難しくありません。優良である以上価値は下がりにくいのですから、良い企業だと判断できれば、あとは株価が価値よりも大きく下がったときに買い、割高だと思ったら売ることを繰り返せばいいのです。

もし本当に成長性が鈍化して、それ以上株価が上昇しなかったとしても、割安な水準で買っていれば損が出る確率を軽減できます。これを続ければ、バフェットの第一原則である「絶対に損をしない」を実現できるでしょう。

※本記事は会員向けレポートを抜粋したものです。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

[…] バフェットのアップル買いに学ぶ、損失リスクを極小化する買い方 […]