Warning: Undefined variable $echo in /home/tsubame104/tsubame104.com/public_html/wp-content/themes/tsubame2024/library/shortcode.php on line 35

Warning: Undefined variable $echo in /home/tsubame104/tsubame104.com/public_html/wp-content/themes/tsubame2024/library/shortcode.php on line 35

投資は目的に合った方法で行わなければなりません。

株価変動に耐えられない人が値動きの激しい小型株ばかりに投資するのはしんどいですし、80歳の高齢者が30年先を見据えた投資を行っても自分の金銭的利益にはならないでしょう。

スタンダードな買い持ちの手法なら、投資スタンスには以下のようなものが挙げられます。

- 株価変動を受け入れ大きな成長を目指す

- 安定した企業を持ち続けて守りながら増やす

- 配当によるインカムゲインを享受する

1.ハイリスク・ハイリターンでタイミングが命

1の手法はハイリスク・ハイリターンです。大きく上昇する可能性のある急成長銘柄は高PERがつきものですから、期待が剥げたときの下落も非常に大きくなります。

必要な力は成長株を見抜く目利きと、駄目ならすぐに損切りする潔さです。どちらが欠けても長く利益を出し続けることは難しいでしょう。

始めるタイミングも重要です。リーマン・ショック(2008年)~アベノミクス前(2012年)は、成長株でもPERの低い銘柄がゴロゴロしていました。あとから考えると、このときが「仕込み時」だったわけです。

その後、世界的な金融緩和を背景にどんどん値上がりしました。上昇に乗り「億り人」となった人も少なくありません。しかし、最近ではお買い得な銘柄を見つけるのは難しくなってきました。

資産130億円を持つ著名個人投資家の片山晃氏は、日経マネーのインタビューで以下のように話しています。

自分もかつては機関投資家が手を出せない小型株を買えと言っていましたが、それは過去10年での正しい戦略でした。これからは、株式投資をやめていく人たちの売却によって、株価が以前の水準に戻らないどころか、もっと下がっていく。

出典:日経マネー 2019年5月号

片山氏のインタビューや、最近の相場状況を見ていると、この手法を今から始めるのは控え目にしたほうが良いのかも知れません。

2.優良企業は時間をかけて熟成される

タイミングが鍵を握る1の手法に対し、2はそこまで見極める必要はありません。なぜなら、本当の優良企業なら、時間をかけてその価値を伸ばし続けるからです。

年10%利益を伸ばし続ける企業なら、価値は5年で1.6倍、10年で2.5倍になります。このような企業をPER10倍で買い、10年後に好調な相場環境によりPERが20倍になっていたとしたら、株価は5倍になります。

PERが10倍になるタイミングを見計らって買う必要はありますが、仮に20倍で買ったとしても、2.5倍は達成できるわけです。普段は優良企業探しを心がけ、大きく株価が下がったタイミングで投資することがセオリーです。

本当の優良企業なら、業績を落とさずに存続し続けられることから、下値リスクも限られるでしょう。多少の株価変動に目を瞑れれば、いつの間にか株価が伸びている理想的な投資と言えます。

この手法を何十年も続けるウォーレン・バフェットも次のように言っています。

信頼できるもの、そして10年、20年、50年経ってもみんなが欲しいと思うものをつくっていく事業なのか。これらが、私が投資判断するうえでの基準であります。それについて、見方はまったく変わっていません。

出典:名言DB

3.年7%の配当収入を得ながら、30%のキャピタルゲインも

株価変動が気になったり、元本を増やすよりも定期的な収入が欲しいと言う人は、高配当銘柄に投資するのが良いでしょう。

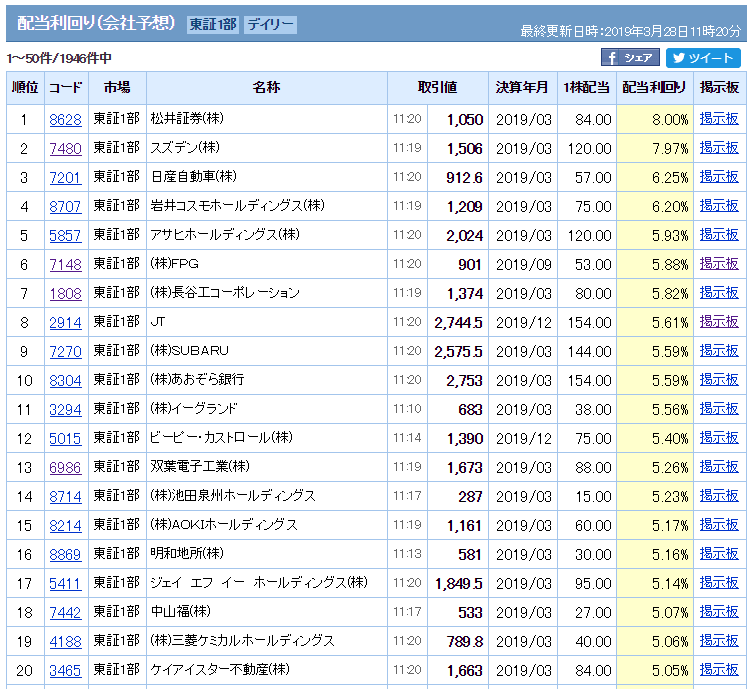

近年は日本企業も配当を重視する姿勢を見せていて、配当利回りは上昇傾向にあります。最近は株価下落も手伝って、利回り5%を超える銘柄も珍しくなくなりました。

年間5%の配当なら預金口座に置いておくよりもよほど良いでしょう。私は元本を取り崩す必要がないのなら、資産の一部は株式や不動産、REITに入れるべきだと思っています。

注意すべきは減配リスクです。高配当銘柄は、株価も配当に支えられる面がありますが、配当が減れば受け取る金額も株価も下がり、踏んだり蹴ったりとなってしまいます。

減配リスクを判断するためには、過去の実績を見ることが有効です。リーマン・ショックなどの景気悪化時に減配を行っていたら、また同じことをする可能性があるため、注意が必要です。

上の表で言えば、証券会社や自動車メーカーは業績次第で大きく配当を動かします。一方、内需系で景気に左右されにくい会社なら、配当も維持できる可能性が高いでしょう。

最初は配当目的で投資しても、相場の上昇で大きく値上がりすることも珍しくありません。その時はキャピタルゲインを得ることもでき、一石二鳥の投資と言えます。

私もかつて年7%の配当利回りをあてに投資したら、結果的に1年で30%のキャピタルゲインを得られました。

年齢と資産額から、あなたに合った手法を導く図

これから投資を始める初心者や、投資手法で迷っている人は、この3つの中からどれが自分に合っているか考えると良いでしょう。

もしわからなければ、年齢と資産額をイメージした以下の図を参考にしてみてください。自分がどこに位置するかで、属性に合った投資手法のイメージができるはずです。

※明確な基準はありませんが、資産額は1,000万円、年齢は60歳くらいを中心点として見ると良いと思います。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す